Что такое хеджирование на финансовых рынках

Операции хеджирования на всех рынках пользуются большой популярностью у опытных трейдеров. Не исключением является и рынок Форекс. Помимо трейдеров со стажем, интерес к ним проявляют и новички. Считается, что при умелом применении хеджирования в трейдинге убытки сведены до минимума, а некоторые сделки вообще закрываются с прибылью.

Что же означает этот термин? В переводе с английского на русский язык «хедж» — страховка. Используется термин во многих отраслях экономики. Специалисты применяют хеджирование, как страховку денежных средств от различных непредсказуемых и неблагоприятных событий в мире финансов. Примером хеджирования могут быть фьючерсные контракты. Этот инструмент весьма популярен у импортеров и экспортеров различной продукции.

На Форекс преимущества подобных операций по страховке депозита спекулянты-новички осознают, когда используемые ими методы торговли начинают давать сбои.

Методы страховки при хеджировании

Рынок валют представляет разновидность хедж-операции. Это локирование, которое является альтернативой применения стоп-лосса. При открытии сделки на покупку определенным объемом лота часто возникает ситуация, когда цена идет в другую сторону. При полной уверенности инвестора, что такое движение является только коррекцией, то можно поставить отложенный ордер на продажу аналогичным объемом.

Причем позиция устанавливается на том же уровне, где планировался выставляться стоп-лосс первоначальной сделки. Принимая это во внимание, возможный образовавшийся убыток сразу же фиксируется и не может быть увеличен. По окончании коррекции сделку на продажу можно закрыть. Подобные методы открытия сделок различного направления специалисты называют замком или локированием.

Различают несколько видов локирования:

Хеджирование на Форекс имеет свои преимущества:

Однако новичкам следует учесть, что хеджирование влечет дополнительные расходы на открытие новых локирующих позиций, что может привести к нехватке средств на депозите. Поэтому использовать эти операции следует внимательно ознакомившись со всеми нюансами, посещая тематические форумы и консультируясь с опытными трейдерами.

Как ограничить риски. Хеджирование для чайников

Слово «хеджирование» произошло от английского hedge, которое в переводе означает «ограничивать, огораживать изгородью, гарантия, страховка». Этот способ используется, когда инвестор опасается, что цена купленного или проданного — акции, облигации, биржевого контракта на драгметалл — может измениться в нежелательную для него сторону.

При хеджировании инвестор переносит свой риск на тех, кто готов его принять, — спекулянтов. Инвестора в этом случае можно назвать хеджером. Хеджеры получают гарантию, что цены не изменятся, а спекулянты получают прибыль, принимая риск на себя.

Это делается с помощью специальных инструментов хеджирования — деривативов или производных инструментов. Любой из них позволяет инвестору компенсировать неблагоприятное изменение цены актива.

Как именно это делается, рассмотрим на примерах отдельных инструментов.

Фьючерс

Фьючерсный контракт, или фьючерс (futures) — это особый договор на покупку биржевого товара с длительным сроком расчетов. Фьючерс — биржевой товар. Цены на фьючерс двигаются вверх и вниз. При покупке или продаже фьючерса инвестор не должен платить всю сумму контракта. Он резервирует у брокера только гарантийное обеспечение — например, 10% от суммы контракта. Эта сумма является гарантией того, что по окончании срока либо будут исполнены расчеты, либо инвестор закроет позицию до истечения срока. В случае движения цен в противоположную сторону гарантийное обеспечение уменьшается, но если цены двигаются в нужную для покупателя или продавца фьючерса сторону, то на гарантийное обеспечение начисляется прибыль.

Как работает хеджирование фьючерсом?

Предположим, инвестор покупает акции некоторой компании за ₽44. Через два дня он становится собственником бумаг и ждет, что котировки начнут расти. Скажем, планирует через два месяца продать акции и заработать на разнице между ценой покупки и продажи. Но рынок непредсказуем, и инвестор решает застраховаться от непредвиденного снижения цен — захеджировать акции.

Для этого инвестор продает фьючерс на аналогичное количество акций, скажем, по рыночной цене ₽50 со сроками расчетов через два месяца. Если рынок пойдет вниз, то потери от вложений в акции инвестор компенсирует прибылью от фьючерса. Допустим, акции подешевели с ₽44 до ₽40, а фьючерс как биржевой товар тоже подешевел с ₽50 до ₽40. Тогда инвестор продает акции и выкупает фьючерс — и получает прибыль по фьючерсу ₽50 — ₽40 = ₽10 и убыток по акциям ₽44 — ₽40 = ₽4. В итоге общая прибыль составила ₽6.

У хеджирования с помощью фьючерса есть серьезный недостаток. Инвестору важно следить, чтобы в случае роста цен (в нашем примере) фьючерс не подорожал больше, чем изначальная разница между ценой акции и фьючерса — ₽6 (₽50 минус ₽44). Допустим, в нашем примере котировки акций выросли до ₽70. Инвестор заработал ₽70 — ₽44 = ₽26. Но если в это же самое время фьючерс вырастет до ₽76, то его рост съест всю прибыль от роста акций. Если фьючерс вырастет больше ₽76, то инвестор получит уже убыток.

Форвард

На нашем примере это может выглядеть так: инвестор купил акции по ₽44. Внезапно котировки выросли до ₽47. Вероятно, кто-то на рынке верит в дальнейший рост или ему обязательно нужны акции через два месяца, и он готов у вас прямо сейчас купить бумаги по ₽48 с расчетами через два месяца. Вы продаете их через такой форвардный контракт по ₽48. Таким образом вы гарантированно получаете прибыль ₽4.

Приведенный выше пример можно рассматривать не только как хеджирование с помощью форварда, но и как пример свопа.

Своп (от английского swap — «обмен») — инструмент хеджирования, который используется, когда участники сделки производят обмен каких-то товаров или условий. Сделки своп получили распространение на финансовых рынках США начиная с середины 70-х годов прошлого века. Чаще всего с их помощью хеджируют изменение процентной ставки (процентный своп, валютный своп), неблагоприятную динамику обменного курса (валютный своп), колебание цен на товар (товарный своп) и рисковые стратегии на рынке ценных бумаг (фондовый своп).

В нашем примере тот, кто купил у инвестора акции по ₽48 (назовем его «второй инвестор»), фактически обменял будущее получение акций по плавающей рыночной цене на акции по фиксированной цене и тем самым ограничил собственные риски.

Опционы

Чтобы ограничить риски, инвестор покупает опцион. Цена покупки — это премия опциона. Величина премии — то, что инвестор в итоге платит за ограничение своего риска. При покупке опциона инвестор получает право выкупить/продать актив по истечении (или в течение) срока действия контракта. Инвестор в зависимости от рыночных цен может воспользоваться правом покупки/продажи, а может и не воспользоваться, если ему это будет невыгодно. Размер премии опциона устанавливается не биржей, а рынком, и именно премия является настоящей ценой опциона. Другими словами, опционы торгуются на бирже, а премия представляет собой котировку опциона.

Различают опционы на продажу (put option) и опционы на покупку (call option). Опцион сall предоставляет покупателю право купить базовый актив по фиксированной цене. Опцион рut дает покупателю право продать базовый актив по фиксированной цене.

Допустим, инвестор купил акции той же компании по той же цене ₽44 и хочет захеджировать покупку. Тогда он покупает опцион рut на право продать акции по ₽50. При этом инвестор платит продавцу премию за опцион, скажем, ₽2. Если акции упадут даже до ₽30, то инвестор воспользуется правом, которое ему дает опцион, и продаст свои акции по ₽50. Его прибыль на каждую акцию составит ₽50 — ₽44 — ₽2 = ₽4. Но если акции вырастут до ₽70, то он не обязан ничего больше делать относительно опциона и, продав акции по ₽70, получит прибыль ₽24 (₽70 — ₽44 — ₽2 = ₽24).

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стратегии хеджирования

Хеджирование позволяет эффективно контролировать риск как по единичной позиции (например, по акциям «Газпрома»), так и по портфелю в целом. Но чтобы осуществить хедж, нужно понимать, какие плюсы и минусы есть у различных хеджирующих инструментов и стратегий хеджирования.

Наиболее распространенными инструментами хеджа являются фьючерсные и опционные контракты, но как понять, когда предпочтительнее одни, а когда — другие?

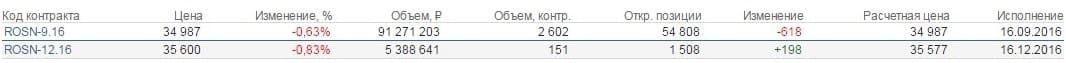

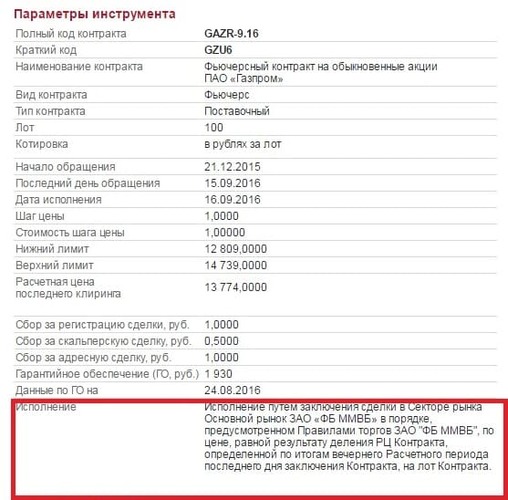

Позиции покупателя актива хеджируются шортом по фьючерсу или наоборот — шорты по базовому активу хеджируются лонгами по фьючерсному контракту. Стоит заметить, что необязательно хеджировать всю позицию базового актива, можно хеджировать и ее часть. Всё определяется торговой системой инвестора. Так как фьючерс — это торгуемый в реальном времени инструмент, его цена определяется спросом и предложением, поэтому она не всегда будет совпадать со стоимостью базового актива с учетом размера его лота. Хотя в действительности эти цены совпадают очень часто.

Одновременно торгуются несколько фьючерсов с разными датами экспирации. Если текущий фьючерс имеет неприемлемую цену, то можно рассмотреть более дальние фьючерсы.

Если инвестор купил актив (например, акции) и в какой-то момент начал опасаться за дальнейшее изменение его цены, он может заключить контракт на продажу этих акций, совершив шорт по соответствующему фьючерсу. В случае реализации риска по акции получится соответствующая просадка, которую компенсирует прибыль от шорта по фьючерсу.

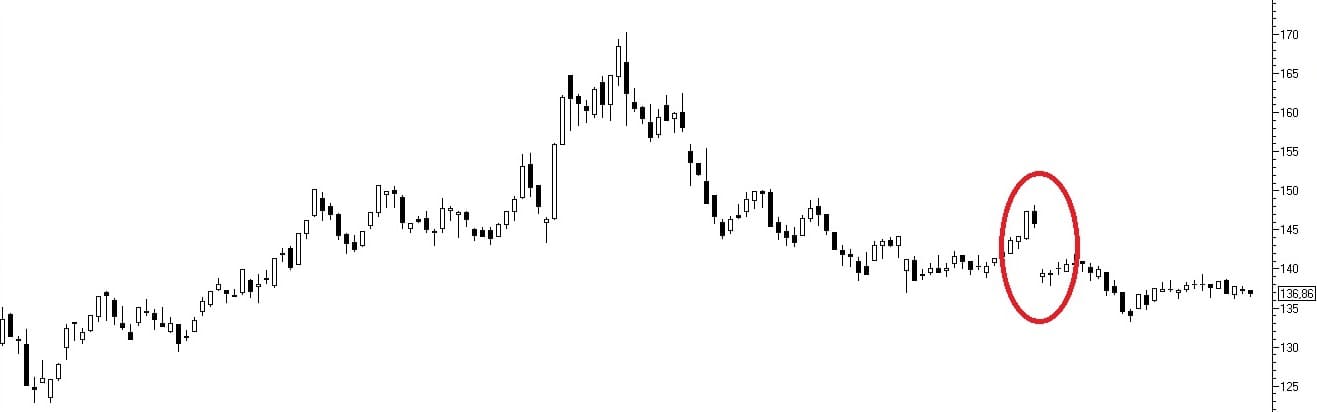

Например, если цена находится на значимом уровне сопротивления, пробой которого может означать выход цены к новым рубежам с большим потенциалом, а снижение уровня может послужить началом распродаж, и инвестору не хочется принимать этот риск, он может прибегнуть к хеджу фьючерсом. Можно продать фьючерс, тем самым зафиксировав цену продажи актива на дату экспирации фьючерса, и если цена действительно пойдет выше на повышенных объемах, подтверждая истинность пробоя, то можно закрыть хедж, откупив проданный ранее фьючерс и продолжив тем самым зарабатывать на дальнейшем росте акции. А так как комиссионные на срочном рынке ниже, чем на фондовом, то такой хедж будет более выгодным, чем продажа актива с его последующей покупкой на спотовом рынке. Если цена пойдет вниз, то акция упадет в стоимости, а фьючерс принесет эквивалентный доход, компенсировав риск. Причем можно как закрыть позицию, когда цена снова станет привлекательной, так и поставить акции покупателю фьючерса, осуществив предполагаемую фьючерсом сделку поставки.

Хеджирование дивидендов в акциях. Владелец акций, по которым объявлены дивиденды, может использовать стратегию хеджирования рисков посредством фьючерсов. Основной риск получения дивидендов — просадка акций при переходе через дату закрытия реестра на сумму, приблизительно равную дивидендам. В этом случае можно заранее открыть позицию по фьючерсу на продажу акций по цене ДО перехода через закрытие реестра. Для этого нужно, чтобы цена фьючерса не была УЖЕ дешевле акции на размер дивидендов. При переходе через дату Х по акции будет соответствующая просадка, а по фьючерсу — аналогичная прибыль, то есть итог по позиции будет практически нулевым. Но тем, кто продолжает в этом случае быть акционером, всё равно выплачиваются дивиденды, которые и являются прибылью в подобных конструкциях.

Хеджирование цены заключения сделки в будущем. Фьючерсы можно применять для фиксации цены приобретения актива. Способ используется, например, для хеджирования цены нефти, чтобы приобрести ее в дальнейшем. Также применяется внешнеторговыми компаниями для фиксации стоимости валюты. Хотя классический инвестор тоже может использовать указанный метод. Его суть — в приобретении фьючерса с привлекательной ценой поставки актива. При дальнейшем росте стоимости актива фьючерс приносит аналогичную прибыль. А в момент поставки по фьючерсу инвестор получает актив по цене приобретения фьючерса с накопленным доходом от роста стоимости фьючерсного контракта.

Частный инвестор может использовать этот метод, например, в ходе вечерней сессии, если в «вечерку» выходят значимые для актива новости, которые могут выступить драйвером дальнейшего роста. То есть, дождавшись публикации, можно заключить сделку на поставку актива с помощью фьючерса. Таким образом, уже утреннее открытие принесет соответствующую прибыль на срочном рынке. После этого фьючерс можно продать (необязательно держать его до экспирации), а актив — купить, продолжая зарабатывать на росте базового актива.

Плюсы и минусы хеджирования фьючерсами. Плюсом хеджирования фьючерсными контрактами является то, что фактическая стоимость хеджа — комиссионные биржи и брокера для открытия/закрытия позиции по фьючерсу, а они гораздо меньше, чем комиссионные фондового рынка. Еще к плюсам можно отнести то, что инвестор всё еще является владельцем актива (хотя это справедливо для хеджевых моделей в принципе).

Основной минус в том, что фьючерс и базовый актив изменяются в стоимости почти синхронно, и в случае выгодного инвестору движения по акции оно будет почти полностью нивелировано просадкой по фьючерсу.

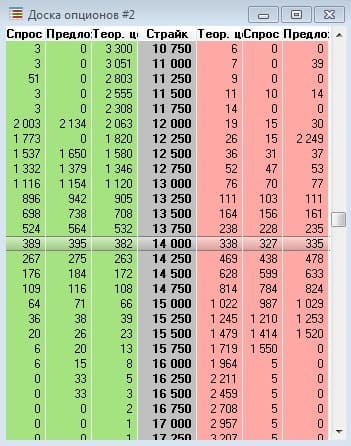

Опцион — это право купить/продать базовый актив ДО определенной даты в будущем. Причем можно как воспользоваться этим правом, так и пренебречь им. Базовым активом на опционы являются фьючерсные контракты. Но так как динамика поведения фьючерсов фактически совпадает с динамикой акций, то можно сказать, что хеджировать акции опционом тоже возможно. Стоит учесть, что, например, на товары и индексы нет других торгуемых на Московской бирже активов, кроме срочных контрактов. То есть фьючерсы на товары и индексы как раз опционами и хеджируют.

Покупая опционы Put, можно хеджировать длинные позиции по базовому активу, а покупая опционы Call — шорты.

Принципиальным отличием опционного хеджа является то, что в случае выгодного движения актива прибыль по нему сокращается только на стоимость опциона, которая в среднем составляет 3-4% стоимости базового актива (если рассматривать центральный страйк и срок до экспирации месяц). К тому же, опцион можно еще и продать, когда базовый актив определился с направлением, сократив затраты на хедж. При рисковом сценарии можно исполнить опцион до даты экспирации в любой день, получив соответствующий фьючерс. Хотя более выгодным часто представляется не исполнять, а продать хеджирующий опцион, так как в этом случае хеджер получает не только базовую, но и временную стоимость.

Если рассмотреть хеджирование фьючерса опционом, то при риске неблагоприятного движения по базовому активу приобретается опцион на соответствующем страйке (цене сделки по базовому активу в будущем) за его стоимость. При реализации оптимистичного сценария опцион просто обесценивается, так как реализация права не будет являться целесообразной. Посудите сами: зачем исполнять право по продаже актива, например, по 100% цены, если актив уже стоит 110% от исходной цены. Но инвестор всё еще обладает правом на исполнение опциона, которое можно и продать за оставшуюся стоимость, и продолжать держать, так как риски по базовому активу могут вырасти. Прибыль по позиции возникает тогда, когда цена базового актива превышает цену страйк на размер стоимости опциона. Причем нет особой разницы, когда именно это случится: базовый актив может пойти вниз, давая просадку (которую компенсирует увеличение стоимости опциона), а после вырасти; может сразу начать расти и так далее. Важно, чтобы цена выросла до экспирации опциона на указанные величины. Если этого не происходит, то просадка компенсируется по опциону, а его исполнение дает сделку по фьючерсу по указанной цене страйк.

Плюсы и минусы хеджирования опционами:

Работа на финансовых рынках часто сопровождается с рисками. Но риск глазами профессионала — величина контролируемая, прогнозируемая и управляемая.

С теорией всё более-менее понятно, а что насчёт практики? Откройте брокерский счёт онлайн в «Открытие Брокер» и начинайте торговать прямо сейчас! А мы поможем советами и рекомендациями — всё самое полезное каждую неделю будет приходить прямо на ваш email, если подпишетесь на рассылку.

Хеджирование рисков в трейдинге

Одной из прикладных задач, которую можно решать с помощью опционов является страхование рисков от неблагоприятного изменения цен на приобретенные активы. Это можно сделать двумя основными способами.

Покупка опциона с целью хеджирования позиции имеет свои преимущества перед выставлением стоп-заявки, так как при относительно крупной позиции «стопы» могут «размазать» при их срабатывании на неприлично большую величину. Опционы же позволяют увеличить маржинальность сделки, так как заранее известен максимальный риск. При маржинальной торговле, к примеру, фьючерсом возникает риск форс-мажора.

Кто-то скажет, что это только с «кухней» такое может быть или с маленьким брокером. Нет, эта история была с крупным брокером. Второй форс-мажор это открытие торгов с большим гэпом. Такое тоже бывает, тогда просто не о кого крыть ваши позиции и можно остаться в должниках.

Нет, говорим это исходя из своего опыта. Фьючерс + опцион является позицией с «двумя ногами», которой проще управлять по сравнению с голым опционом, по крайней мере, нам проще и комфортней. Это позволяет разгрузить позицию в разное время и получить итоговый положительный результат. И еще один нюанс, мы предпочитаем квартальные опционы, так как чем дальше срок экспирации, тем меньше временной распад.

Таким образом, мы осуществляем продажу покрытого опциона. Кстати, при продаже покрытого опциона гарантийное обеспечение на общую позицию сильно не изменится. В этом случае мы вправе рассчитывать на дополнительный доход в размере временной стоимости от проданного опциона.

Если удерживать в портфеле базовый актив в надежде на то, что его цена когда-то поднимется до цены, хотя бы, его покупки, то почему бы не попробовать получить дополнительный доход за это время.

Целью хеджирования является защита от неблагоприятных изменений цен и оптимизация рисков, но никак не извлечение прибыли. К тому же, надо иметь ввиду, что результатом хеджирования является не только снижение рисков, но и снижение возможной прибыли. Мы говорили, что покупая опцион, наш риск ограничен премией, уплаченной при его покупке.

Иногда на рынке складывается ситуация, когда интуитивно можно предположить, что напрашивается коррекция. Но не хочется получать постоянно срабатывающие стоп-заявки, осуществляя контртрендовые сделки. В этом случае, также можно обратить свое внимание на опционы.

Больше прикладной информации о биржевых инструментах на нашем telegram-канале stock_talk,который посвящен инвестированию и спекуляциям инструментами Московской биржи.

Как хеджировать риски в криптотрейдинге

Торговля на криптовалютном рынке – это рискованное предприятие, требующее глубокого анализа, понимания механизмов работы рынка и обширного опыта в трейдинге финансовыми инструментами.

Если не придерживаться принципов риск-менеджмента, то можно лишиться своих средств очень быстро – за считанные минуты или даже секунды.

Это обусловлено высокой волатильностью криптоактивов и сравнительно небольшой ликвидностью. Крипторынок еще достаточно молод по сравнению с традиционными, которые существуют уже несколько столетий.

Из этой статьи вы узнаете, как хеджировать риски в криптотрейдинге и избежать крупных убытков, даже если у вас мало опыта в торговле на финансовых рынках.

Хеджирование – это основной инструмент риск-менеджмента, защищающий трейдера от непредвиденных событий на рынке: обвала курсов, дефолта, инфляции, девальвации и других экономических катастроф.

Хеджирование представляет собой совокупность методов и стратегий, направленных на компенсирование убыточных позиций за счет прибыли по другим позициям.

Без хеджирования трейдерам пришлось бы закрывать позиции и фиксировать убытки в условиях неопределенности рынка, чтобы уменьшить риски.Вы можете использовать любые инструменты, доступные для хеджирования рисков – их существует множество.

Наибольшей популярностью пользуются самые основные стратегии, основанные на сбалансированном подходе к криптотрейдингу:

Каждый из этих способов позволяет использовать различные инструменты для снижения рисков.

В качестве инструментов могут выступать деривативы, которые доступны практически на любых криптобиржах: фьючерсы и бессрочные контракты, CFD, опционы, маржинальная торговля и другие виды производных инструментов.

Поговорим о способах хеджирования и покажем, как ими пользоваться на конкретных примерах.

Диверсификация – это одна из стратегий управления рисками в портфельном инвестировании, которая предполагает разнообразие активов для распределения рисков.

Вы могли слышать этот принцип из фразы «не инвестируйте все деньги только в один актив».

Идея состоит в том, что чем больше разнообразие активов, тем ниже риски. Если вы вложили все деньги в один актив, то ваш портфель будет сильно зависеть от динамики его курса, что противоречит принципам риск-менеджмента.

В случае если цена криптовалюты обрушится, ваш портфель резко подешевеет. Известно, что деньги не появляются из ниоткуда и не исчезают просто так: они просто перетекают из одного рынка в другой. На этой механике и базируется диверсификация.

Придерживаясь ее правил, вы сможете уменьшить риски, поскольку при обвале одни позиции принесут убытки в то время, как другие – прибыль.

С этого начинаются основы криптотрейдингосновы криптотрейдинга.

Рассмотрим несколько ситуаций на крипторынке, чтобы показать как может измениться ваш портфель и что будет, если не диверсифицировать его.

Во время бурного роста биткоина зачастую криптоинвесторы продают альткоины, уменьшая или полностью закрывая свои позиции и наращивают позиции «цифрового золота».

Как видно на графике, курс биткоина вырос в то время, как альткоины подешевели по данным известного ресурса CoinMarketCap.

Например, если бы вы держали в это время только альткоины, то ваш портфель бы заметно просел и принес убытки.

Но если вы распределили средства равными частями между биткоином и альткоинами, то выросший курс биткоина компенсировал убытки по альтам.

Этот феномен известен криптотрейдерам как «альтсезон».

В этот период биткоин начинает дешеветь, а курс альткоинов – стремительно расти. Также такое часто происходит во время длительной стагнации биткоина: когда главная криптовалюта находится в боковике, альты, как правило, начинают «оживать».

Это отлично иллюстрирует скриншот ниже.

Если вы в это время держали только биткоин, то ваш портфель подешевел, и вы упустили движение альтов, от которого могли бы компенсировать убытки и даже увеличить стоимость портфеля.

Идеальный сценарий. Если биткоин растет в конгломерате с альтами, то ваш портфель будет стремительно расти.

Обычно, из-за более низкой консолидации, альткоины растут стремительнее: для того, чтобы им вырасти на один и тот же уровень, требуется меньшая сумма инвестиций. Вот почему остальные криптовалюты могут подорожать в 2 или 3 раза сильнее.

Но если вы поделили средства равными частями между BTC и ETH, то вышло бы так:

Самый худший сценарий. В этом случае ликовать будут только холдеры биткоина, поскольку альты не только стремительнее растут, но и падают по тем же причинам.

Но если вы холдили и альты, и Bitcoin, то вы уменьшите убытки от просадки криптопортфеля. Давайте сравним, какая была бы разница в убытках, если вы хранили только ETH или BTC и ETH.

Для наглядности используем данные за март 2020 года, когда мировые рынки обвалились на фоне распространения пандемии COVID-19. Bitcoin тогда всего за две недели подешевел на 60%, а Ethereum – на 70%.

Как видите, если вы диверсифицировали портфель, то сократили бы убытки более чем на 15%.

Подбор активов зависит от вашего риск профиля. Чем более агрессивный у вас профиль, тем больше доля в вашем портфеле будет у высокорисковых активов. И наоборот, если вы более консервативный инвестор, то в криптопортфеле будет преобладать биткоин.

Но не всегда картина выглядит именно так. Некоторые активы могут подешеветь сильнее, а некоторые – меньше.

Вот почему, так важно диверсифицировать их.

Этот способ популярен среди опытных трейдеров и крупных хедж-фондов.

Когда неясно, в какую сторону будет двигаться цена, лучший выход – открыть равную по сумме противоположную позицию.

Классические торговые инструменты не позволяют это сделать и для этого можно использовать деривативы: фьючерсы, CFD, опционы и другие.

Когда вы открываете короткую позицию, то занимаете деньги у криптобиржи или других трейдеров. Обычно для этого используется кредитное плечо. Нужно рассчитать сделку так, чтобы короткая позиция по размеру в итоге была равна первоначальной, а в случае ликвидации позиции убытки не превышали прибыль по лонгу.

Тогда, если биткоин внезапно подешевеет на 10%, то в том же размере получите прибыль от короткой позиции без учета комиссий. Тогда вы можете закрыть шорт и зафиксировать по ней прибыль, продолжая холдить криптовалюту и закрыв первоначальную позицию.

Если же криптовалюта вырастет, то короткая позиция принесет убыток, который компенсируется за счет прибыли по лонгу – в этом и заключается хеджирование.

В зависимости от выбранной криптобиржи трейдерам могут быть доступны дополнительные инструменты, например, одновременный тейк-профит и стоп-лосс.

Так они заранее определяют величину допустимых убытков. Есть еще трейлинг-стоп. Причем неважно, что вы используете: фьючерсы или опционы.

Во многом эти инструменты схожи в равной степени подходят для хеджирования рисков, поэтому нет необходимости зацикливаться на их выборе: выбирайте тот, который лучше вам знаком.

Но нужно учитывать разницу между бессрочными контрактами и сделками, у которых есть дата экспирации. В последнем случае контракты будут исполнены в конкретный момент времени, и отменить его будет нельзя.

Если вы не знаете, как работать с деривативами, то лучше сначала пройти обучение трейдингу криптовалютами: материалы нетрудно найти в интернете или на YouTube.

Если вы хотите погрузиться в криптотрейдинг более глубоко, то мы предлагаем обучение криптотрейдингу, которое подойдет как новичкам, желающим освоить торговлю с нуля, так и более опытным трейдерам.

Этот способ не поможет устранить убытки, но позволит их снизить на случай непредвиденного обрушения цены.

Вы можете установить дополнительный триггер, ориентируясь на ключевые уровни, такие как поддержка и сопротивление цены.Основываясь на них, вы задаете условия.

И если цена, например, опустится до этого уровня, то автоматически выставится ордер на продажу, что предотвратит дальнейшие убытки, если цена пойдет еще ниже.

Арбитраж подразумевает межбиржевой обмен криптовалют: когда вы покупаете актив на одной криптобирже по более низкому курсу и продаете на другой по более высокому.

Криптоарбитраж можно также рассматривать как один из методов хеджирования.

Например, если курс криптовалюты резко упал на одной бирже, вы можете найти другую площадку, на которой цена еще не скорректировалась, а затем перевести туда криптоактив и продать его, чтобы снизить или устранить убытки.

Курсы криптовалют между площадками могут отличаться на 10% и даже более, особенно, в периоды повышенной волатильности. Для этого нужно:

Хеджировать риски при торговле на крипторынке можно разными способами, выбор которых зависит от множества факторов: целей инвестиций, торгового стиля и других.

Хеджирование поможет нивелировать убытки или снизить их до минимума на случай обвала цен криптовалют. Этот способ будет полезен в ситуациях, когда динамика курсов становится неопределенной и вы хотите защитить свой портфель от сильной просадки.

Этих знаний будет достаточно для базовой торговли на крипторынке, но для полноты результатов необходимо глубокое понимание принципов риск-менеджмента, которым обучают опытные наставники.