Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

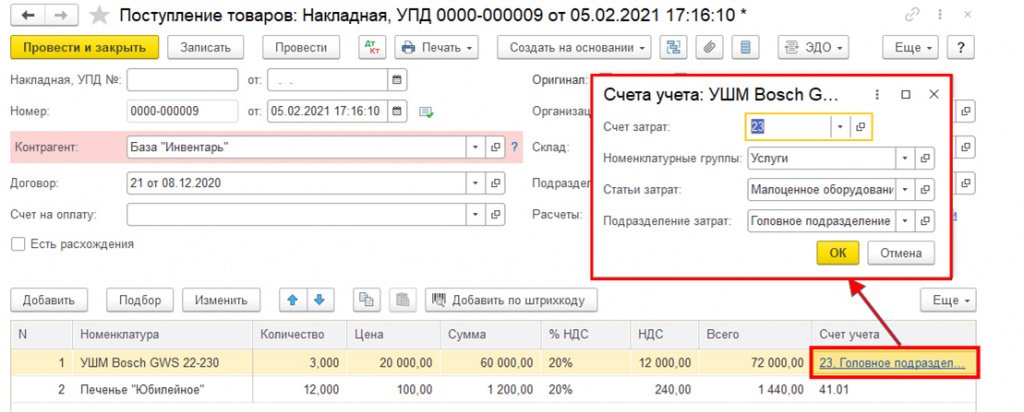

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

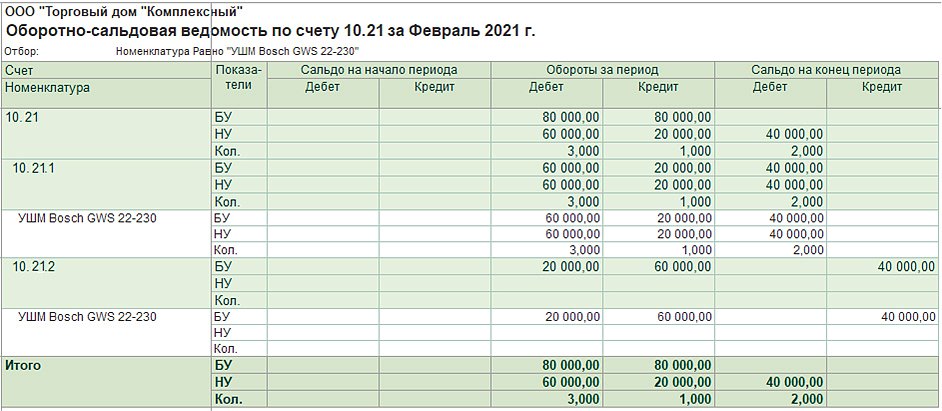

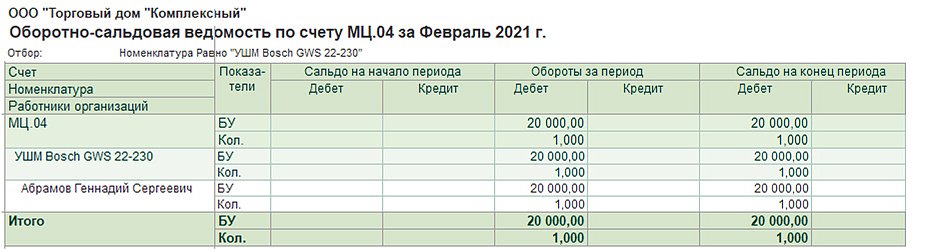

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .

Оценка запасов при выбытии с 2021

Способы оценки запасов

В БУ возможны способы оценки запасов при выбытии:

Получите понятные самоучители 2021 по 1С бесплатно:

Средняя себестоимость

Порядок применения оценки запасов по средней себестоимости:

Способ оценки в 1С

В 1С задается общий способ оценки в БУ и НУ при выбытии запасов:

Способ оценки предопределен в программе для запасов, учитываемых на счетах учета 003, 41.12 (средняя) и 004 (ФИФО).

Момент определения расходов при выбытии запасов

Стоимость выбывающих запасов признается расходом периода, в котором:

Прямые расходы относятся к расходам в момент реализации продукции, работ, услуг, товаров в стоимости которых они учтены (ст. 318 НК РФ).

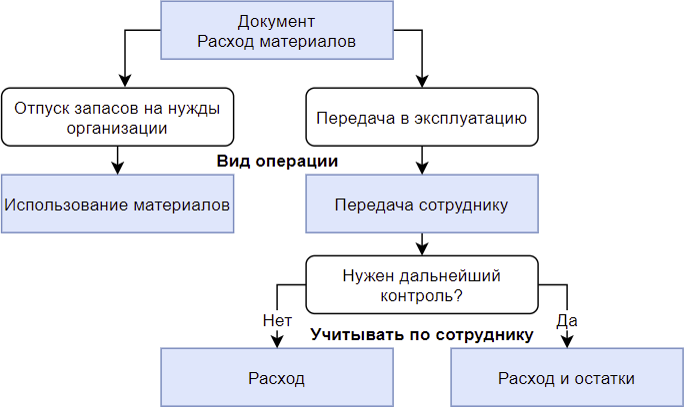

Какой документ применять для отпуска инвентаря?

Склад – Расход материалов

Учет материалов и инвентаря, выданных сотруднику

15 марта уборщице Швейного цеха были выданы для работы материалы, инвентарь, которые будут использованы в течение 12 месяцев:

Необходимо обеспечить контроль только за передаваемым сотруднику инвентарем.

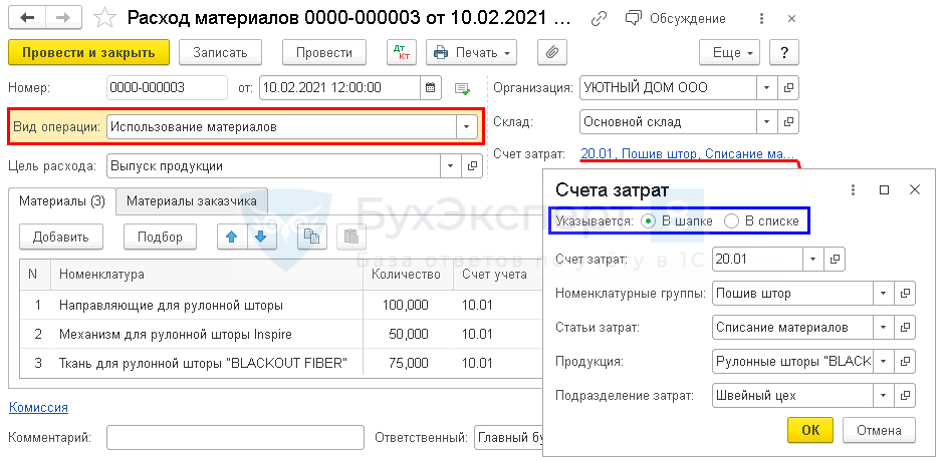

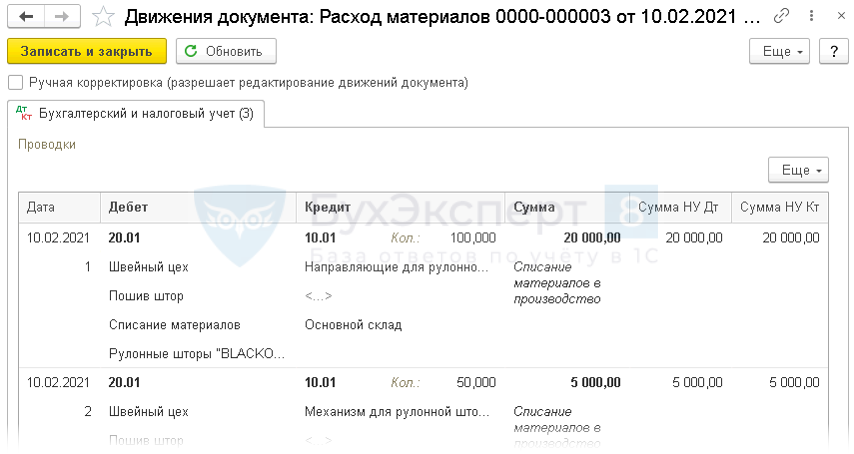

Документ Расход материалов — Вид операции Использование материалов

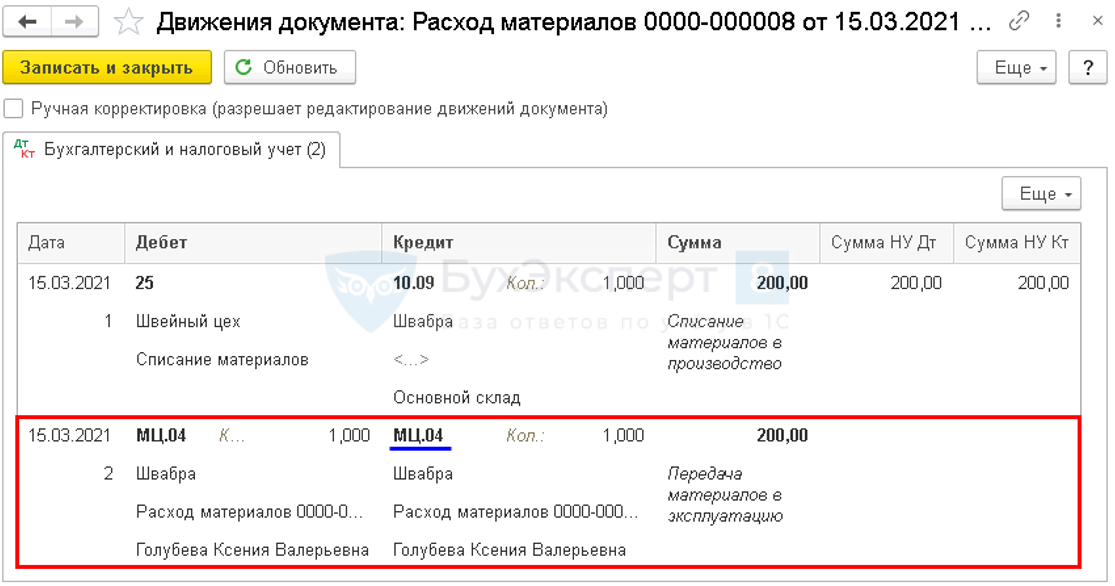

Документ Расход материалов — Вид операции Передача сотруднику

Учитывать по сотруднику – Расход и остатки

Учитывать по сотруднику – Расход

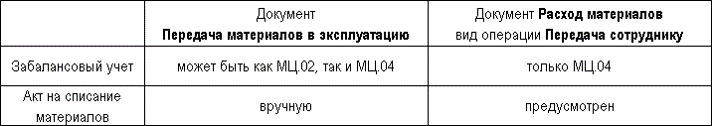

Сравнение документов в 1С

Документальное оформление списания материалов

Из документа Расход материалов можно распечатать по кнопке Печать :

Прослеживаемость товаров

Применяем списание материалов по средней себестоимости. Нужно ли в 1С менять способ оценки МПЗ при выбытии в связи с вводом прослеживаемости товаров с 01.07.2021? Прослеживаемость без партионного учета не обеспечить?

В 1С прослеживаемость товаров реализована отдельным функционалом с отдельным параллельным учетом по регистрационным номерам партии товаров (РНПТ). Необходимости переходить на партионный учет и менять Способ оценки МПЗ для БУ и НУ в целях прослеживаемости нет.

Способ оценки МПЗ – ФИФО

Как поменять в Учетной политике Способ оценки МПЗ? Поле не активно, по умолчанию установлено ФИФО?

Способ оценки МПЗ ФИФО установлен по умолчанию, если:

В остальных случаях можно выбрать из двух вариантов:

Расходы на продукты питания не принимаемые в НУ

Организация на ОСНО. Хотели упростить учет и в документе поступления сразу относить продукты в офис (чай, сладости) на 91.02 не принимаемые в НУ. Автоматически выбирается 91.02 Прочие расходы (принимаемые в НУ). Попробовали делать ручную корректировку, но тогда требуется убирать сумму из НУ. Раньше использовали 10, а потом уже на 91.02. Есть иной способ?

Для управленческих запасов используется счет 10.21.1. Данный счет удобно использовать, когда для НУ нужно оформить Акт на списание материалов.

Учет запасов в разрезе МОЛ

Можно ли вести счет 10.21 в разрезе материально ответственных лиц (МОЛ)? Попробовали так делать, но идет корректировки закрытием месяца. И сумма по НУ и БУ не совпадает. У нас много инвентаря, который хотелось бы учитывать в разрезе МОЛ.

Счет 10.21 «Малоценное оборудование и запасы» НЕ предназначен для учета в разрезе МОЛ, для него предусмотрено три Субконто:

Аналитики МОЛ нет. Можно сделать Склад = МОЛ, но это неудобно, если много МОЛ.

На текущий момент контролировать инвентарь по МОЛ можно на забалансовом счете МЦ.04:

Списание МОС в НУ

Можно ли сразу списать и в БУ, и в НУ МОС, отразив их на МЦ.04? Или в НУ эта сумма может «висеть» годами?

ФСБУ 5/2019 определяет правила ТОЛЬКО для БУ, НУ регулирует НК РФ, в котором материальные затраты относятся на расходы в момент (ст. 254 НК РФ):

В НУ стоимость МОС может быть учтена в расходах только в момент их передачи в эксплуатацию. С этого момента осуществляется их забалансовый учет на счете МЦ.04. Вести его или нет — решать вам:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень интересный, познавательный эфир. Спасибо, Марина Аркадьевна! Узнала для себя много нового.

Пример расчета по методам ФИФО и ЛИФО в бухгалтерском учете

ФИФО в бухгалтерском учете — это…

С 01.01.2021 правила учета МПЗ регулируются новым ФСБУ 5/2019 «Запасы» (утв. приказом Минфина от 15.11.2019 № 180н), ПБУ 5/01 утратило силу.

Некоторые учетные правила изменены существенно. Узнать об изменениях в учете МПЗ вам поможет аналитический Обзор от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

Но и в новом стандарте ФИФО — это один из допустимых в бухучете способов списания стоимости материалов в производство или при их ином выбытии (п. 36 ФСБУ 5/2019 (до 01.01.2021 — п. 16 ПБУ 5/01)).

С остальными методами списания МПЗ вас познакомит этот материал.

Данный способ применим в бухучете разных по отраслевой специфике компаний:

Для розничной торговли метод ФИФО непригоден, поскольку не позволяет в бухучете формировать себестоимость по отдельным видам товаров в точной оценке.

В основе данного метода лежит допущение о порядке списания МПЗ: материалы при списании в производство или ином выбытии оцениваются в той последовательности, в которой были приобретены. При этом должна соблюдаться строгая хронология их поступления и списания.

Если вы не знаете какой способ выбрать при списании МПЗ, воспользуйтесь рекомендациями экспертов КонсультантПлюс. Получите пробный доступ и бесплатно переходите к Готовому решению.

Благодаря этому допущению метод ФИФО часто называют «моделью конвейера» или «методом естественной очереди». Исходя из базового принципа метода ФИФО («первый пришел — первый ушел») поступившие первыми на склад материалы используются первыми.

Модели применения ФИФО

Существует 2 разновидности метода ФИФО:

В производстве продукции ООО «Технология» используется специальная присадка. На начало месяца в учете компании числится остаток присадки в количестве 60 кг (цена 1 кг — 245 руб., стоимость остатка — 14 700 руб.).

В течение месяца на склад поступила присадка на общую сумму 274 200 руб.:

В производство списано 720 кг присадки.

Расчет по стандартной модели ФИФО:

1. Рассчитаем стоимость списанной присадки:

Итого: 14 700 + 152 400 + 16 200 = 183 300 руб.

2. Определим стоимость и количество остатка материала на конец месяца:

14 700 + 274 200 − 183 300 = 105 600 руб.

60 + (600 + 300 + 150) − 720 = 390 кг.

Расчет по модифицированной модели ФИФО:

1. При остатке 390 кг (240 кг из 2-го поступления и 150 — из последнего) стоимость оставшейся на складе присадки на конец месяца составит:

240 × 270 + 150 × 272 = 105 600 руб.

2. Расчет стоимости списанной в производство присадки:

14 700 + 274 200 − 105 600 = 183 300 руб.

Выводы из рассмотренного примера:

Таким образом, стандартная расчетная модель ФИФО обладает повышенной трудоемкостью, если в течение месяца закупки материалов производятся достаточно часто.

Как учитывать товары в оптовой и розничной торговле, подробно рассказали эксперты КонсультантПлюс. Если у вас нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Проводки при списании материалов см. здесь.

Какой способ списания материалов отменен?

До 2008 года методы ФИФО и ЛИФО считались допустимыми для списания материалов. Базовый принцип ЛИФО: материалы, поступившие на склад последними, с учёта выбывают первыми.

С 01.01.2008 приказом Минфина от 26.03.2007 № 26н ЛИФО исключили из возможных методов списания для целей бухучета, поэтому в настоящее время рассмотрение примеров расчета по методу ЛИФО стало неактуальным.

Помимо ЛИФО и ФИФО российские налогоплательщики применяют метод списания по средней себестоимости. Суть данного метода описана в материале «Порядок списания материалов по средней себестоимости».

Итоги

Метод ФИФО предусматривает списание материалов в производство (или ином выбытии) в той последовательности, в которой они были приобретены. Метод списания МПЗ по стоимости последних по времени поступления (ЛИФО) в бухучете не применяется с 2008 года.

С 2021 года компании должны учитывать запасы по новым правилам

Где посмотреть? Приказ Минфина России от 15.11.2019 N 180н

Федеральный стандарт бухучета ФСБУ 5/2019 «Запасы», который заменит ПБУ 5/01 и Методические рекомендации по бухучету МПЗ и специнструментов. В обязательном порядке использовать его необходимо с бухгалтерской (финансовой) отчетности за 2021 год, однако компании имеют право применять его и ранее.

В чем же отличия от действующих норм?

Значительные различия нового порядка учета от существующего состоят в следующем:

Для того чтобы приступить к грамотному использованию нововведений, необходимо ознакомиться с ними предварительно.

Кто может не применять стандарт?

Организации бюджетной сферы использовать стандарт не станут. Стандарт могут не использовать микропредприятия, за исключением тех, кто не вправе применять упрощенные способы ведения бухгалтерского учета. Стоимость запасов они учтут в текущих расходах.

Можно будет не использовать стандарт к запасам для управленческих нужд. В этом случае расходы на их приобретение (создание) необходимо признавать в расходах периода, в котором расходы понесены. Решение о методе учета запасов следует раскрыть в бухгалтерской отчетности.

Как перейти на применение стандарта?

Результаты изменения учетной политики организация отображает ретроспективно или перспективно. Установленный порядок обязательно раскрывается в первой бухотчетности, составленной с использованием нового стандарта.

Что нужно относить к запасам?

Запасами являются активы, потребляемые или продаваемые в рамках обыкновенного операционного цикла компании, или используемые на протяжении срока не больше одного года. Согласно сопоставлению со списком запасов, из ПБУ 5/01 новый список существенно расширится.

Какие объекты включены в перечень запасов в новом стандарте, а какие нет показано в таблице:

В каких случаях признавать запасы?

Для того чтобы признать запас в качестве актива не имеет значение, имеется ли на него право собственности (хозяйственного ведения, оперативного управления). Запасы признаются при одновременном соблюдении последующих обстоятельств:

Единицы учета запасов

Единицей учета запасов способен являться номенклатурный номер, инвентарный номер, партия, однородная группа, отдельный объект или иная единица. В соответствии с новым стандартом уже после признания запасов в бухгалтерском учете допускаются дальнейшие перемены единиц их учета.

Как оценивать запасы при принятии к учету?

Запасы придется оценивать и при поступлении в организацию, и после признания. В этом одно из отличий стандарта от ПБУ 5/01.

Как оценивать запасы при признании?

Так же, как и в настоящее время, запасы станут оцениваться согласно фактической себестоимости. При этом новый стандарт определяет различные принципы учета для объектов незавершенного производства, готовой продукции и для других запасов.

Запасы (за исключением незавершенного производства и готовой продукции)

В фактическую себестоимость включаются фактические затраты на приобретение (формирование) запасов, доведение их до надлежащего состояния и перемещение в место пользования, реализации либо потребления. Перечислим данные расходы:

В себестоимость запасов не включаются:

Особенности формирования себестоимости в отдельных случаях

| Способ приобретения запасов | Способ формирования себестоимости запасов |

| От поставщика с отсрочкой или рассрочкой платежа на период, превышающий 12 месяцев, или меньший срок, установленный организацией | По сумме, которую организация могла уплатить без отсрочки (рассрочки). Разницу между этой суммой и номинальной величиной будущего платежа нужно учитывать по правилам ПБУ 15/2008 |

| От поставщика с оплатой неденежными средствами (полностью или частично) | По справедливой стоимости передаваемого имущества, имущественных прав, работ, услуг |

| Безвозмездно | По справедливой стоимости |

| От выбытия, в том числе частичного, внеоборотных активов или извлечения их при текущем содержании, ремонте, модернизации, реконструкции | По наименьшей из двух величин: |

Для целей нового стандарта ФСБУ справедливая стоимость запасов обусловливается в порядке, предусмотренным МСФО (IFRS) 13 «Оценка справедливой стоимости». Если передаются активы, справедливую стоимость которых невозможно определить, себестоимость приобретаемых запасов равна их справедливой стоимости. Если ее тоже нельзя установить, себестоимостью запасов считается балансовая стоимость передаваемого имущества (имущественных прав), фактические расходы на выполнение работ, оказание услуг.

Организация, которая вправе применять упрощенные способы бухучета, при оплате запасов не денежными средствами сможет определять затраты, включаемые в себестоимость запасов, по балансовой стоимости передаваемых активов (фактических затрат на работы и услуги), даже если можно определить справедливую стоимость.

Особенности оценки запасов отдельными лицами

Организации, применяющие упрощенные способы учета, смогут включать в себестоимость запасов только их цену без скидок, уступок, премий и иных поощрений, не учитывая условия отсрочки (рассрочки) платежа.

Организации розничной торговли вправе оценивать приобретенные товары по продажной стоимости с отдельным учетом наценок. Величина наценок должна регулярно пересматриваться.

Торговые организации смогут включать в расходы на продажу затраты на заготовку и доставку товаров до центральных складов.

Незавершенное производство и готовая продукция

В фактическую себестоимость включаются затраты, связанные с производством продукции, выполнением работ, оказанием услуг. К таким затратам относятся:

В фактическую себестоимость включаются затраты, прямо относящиеся к производству конкретного вида продукции, работ, услуг (прямые) и затраты, которые не могут быть прямо отнесены к производству конкретного вида продукции, работ, услуг (косвенные затраты). Организация должна самостоятельно решить какие затраты относятся к прямым, а какие – к косвенным. Косвенные затраты потребуется распределять между видами продукции, работ, услуг. Способ распределения нужно будет разработать и утвердить в учетной политике.

В фактическую себестоимость запасов не нужно будет включать:

Незавершенное производство и готовую продукцию при массовом и серийном производстве допускается оценивать:

При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затрат.

Как оценивать запасы после признания?

Пункт 28 ФСБУ 5/2019 устанавливает, что запасы должны оцениваться организацией на отчетную дату по наименьшей из двух величин:

Чистая стоимость реализации запасов представляет собой предполагаемую цену, согласно которой предприятие может реализовать резервы за вычетом необходимых расходов на производство, подготовку к продаже и продажу запасов.

За чистую стоимость реализации запасов (за исключением готовой продукции и товаров), станет приниматься величина, равная относящейся к запасам доле предполагаемой цены, согласно которой предприятие может реализовать готовую продукцию, работы, услуги, в производстве которых были использованы указанные запасы. Если подсчитать указанную величину сложно, за чистую стоимость продажи данных запасов может быть взята цена, по которой вероятно приобрести подобные запасы по состоянию на отчетную дату.

Если фактическая себестоимость запасов станет больше чистой стоимости их продажи, это будет расцениваться обесценением резервов. Подобное допустимо, в случае если они морально устареют, утратят первостепенные свойства, уменьшится рыночная цена запасов, сузятся рынки сбыта.

Создание резерва

Предприятие обязано сформировать резерв при обесценении запасов (фактическая первоначальная стоимость запасов превосходит их чистую стоимость продажи). Резерв формируется в объеме превышения фактической себестоимости запасов над чистой стоимостью их реализации. Балансовой стоимостью запасов станет их фактическая первоначальная стоимость за вычетом резерва. В случае если чистая стоимость продажи запасов, по которым признано обесценение, не прекращает уменьшаться, их балансовая стоимость снижается вплоть до чистой стоимости продажи путем увеличения резерва под обесценение. Если чистая стоимость реализации увеличивается, балансовая стоимость возрастает вплоть до чистой стоимости реализации путем восстановления ранее сформированного резерва (однако никак не больше их фактической себестоимости).

Величина обесценения запасов обязана являться расходом периода, в котором создан (увеличен) резерв. Размер восстановления резерва относится на уменьшение суммы затрат, признанных в данном периоде.

Предприятие, которое имеет право использовать упрощенные методы ведения учета, сумеет производить оценку запасов на отчетную дату согласно себестоимости.

Компании розничной торговли, которые дают оценку приобретенным товарам по продажной стоимости с отдельным учетом наценок, стоимость этих товаров показывают в бухгалтерском балансе без наценок. Отличие между указанной стоимостью товаров и их фактической себестоимостью относится на уменьшение (увеличение) суммы затрат в отчетном периоде, в котором выявлена указанная разница.

Когда и как списывать запасы?

ПБУ 5/01 никак не регулирует вопрос о том, в каких случаях списывать запасы. Согласно новому стандарту списание необходимо производить одновременно с признанием выручки от продажи или при выбытии в ситуациях, отличных от продажи. Помимо этого, запасы обязаны быть списаны в случае, если предприятие не предполагает получение дохода от их дальнейшего использования или продажи. Некоммерческой компании следует списать запасы, в случае если она не сумеет использовать их в целях установленной деятельности.

Балансовая стоимость списываемых запасов должна быть признана в расходах периода, в котором:

Расходы на списание запасов при продаже должны учитываться обособленно от расходов на списание в иных случаях.

При отпуске запасов в производство, отгрузке готовой продукции, товаров покупателю, при списании себестоимость запасов будет рассчитываться, как и сейчас, одним из следующих способов:

Для расчета себестоимости запасов, обладающих аналогичными свойствами и областью применения, понадобится последовательно использовать один и тот же метод расчета. Себестоимость запасов, которые не могут быть взаимозаменяемыми, а также запасов, учитываемых в особом порядке (драгоценные металлы, драгоценные камни и т.п.), будет определяться по каждой единице учета запасов.

Какую информацию раскрыть в отчетности?

Минимальный перечень информации, который понадобиться раскрывать в отчетности, обширнее, чем существующий в ПБУ 5/01. Однако в настоящее время допустимо раскрывать в отчетности и другую информацию, не перечисленную в списке.

В отчетности следует отразить:

Все сведения в обязательном порядке раскрываются в разрезе видов запасов.

Наши эксперты помогут Вам быть в курсе последних событий!