Подаем сведения о среднесписочной численности работников за 2020 год

Для чего инспекторам нужны сведения о среднесписочной численности

Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ. Почему эта информация необходима налоговикам?

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность сотрудников превышает 100 человек (а в ряде случаев 10 или 25 сотрудников), единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Кто обязан сдавать справку о среднесписочной численности работников

Обязанность подавать информацию о среднесписочной численности распространяется как на организации, так и на индивидуальных предпринимателей. Причем эта обязанность не снимается с предпринимателя при закрытии.

Между тем для ИП есть определенное послабление: представлять информацию о численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ. То есть ИП, у которого не было сотрудников, сведения о среднесписоной численности, так же как и ЕРСВ, в 2021-м не представляет. Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (письмо Минфина от 04.02.2014 № 03-02-07/1/4390).

Как мы уже сказали в анонсе, отдельный отчет со сведениями о среднесписочной, который ранее подавался до 20 января, сдавать его больше не нужно. Приказом ФНС России от 15.10.2020 № ЕД-7-11/752@ он отменен.

С отчетности за 2020 год информация о среднесписочном составе сотрудников включаются в расчет по страховым взносам (ЕРСВ). Этот показатель нужно зафиксировать в титульном листе расчета. Соответствующие изменения утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/751@.

Из-за этого в ЕРСВ, который нужно будет сдать за 2020 год, внесли правки. Какие еще изменения коснулись отчета, подробно рассмотрели эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в обзорный материал, чтобы узнать все подробности нововведений.

А в этом Готовом решении эксперты КонсультантПлюс привели образец заполнения ЕРСВ за 2020 год. Изучите материал бесплатно, получив пробный демо-доступ к системе К+:

В какие сроки нужно представить сведения

Напомним! При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Как рассчитать среднесписочную численность

Правила расчета численности с 2020 года установлены приказом Росстата от 27.11.2019 № 711. С 15.01.2021 его заменят указания из приказа Росстата от 24.07.2020 № 412.

В общем виде формула расчета выглядит так:

где: СрЧ год — это среднесписочная численность за год;

Подробнее о процедуре расчета читайте в статье «Как рассчитать среднесписочную численность работников?».

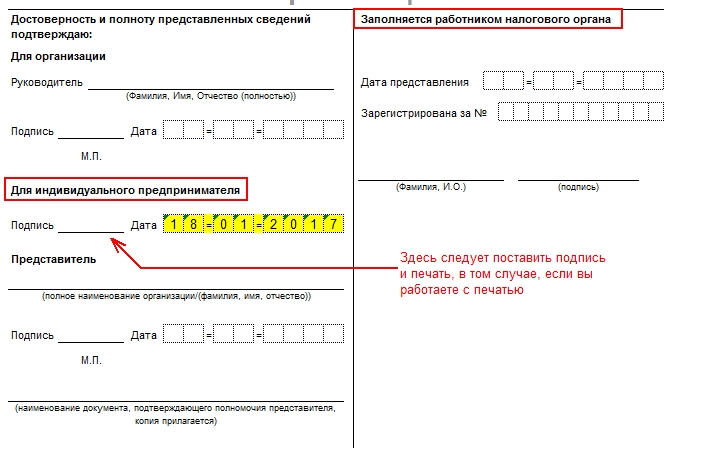

Сведения заверяются подписью предпринимателя или руководителя компании, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе с ЕРСВ.

ОБРАТИТЕ ВНИМАНИЕ! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ).

Как и куда сдавать сведения

Заполненную форму ЕРСВ можно сдать лично или через представителя в ИФНС или отправить по почте с описью вложения при условии, что среднесписочная численность компании не превышает 10 человек. Если данный показатель выше, отчет примут только в электронном формате.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Накажут ли за непредставление ЕРСВ со сведениями о численности работников?

Безусловно, накажут. За каждый случай непредставления или просрочки отчета по форме ЕРСВ со сведениями о среднесписочной численности работников налогоплательщика оштрафовуют минимум на 1 000 руб. Если взносы, указанные в декларации тоже не будут уплачены, налогоплательщика ждет штраф в размере 5% от суммы недоимки за каждый месяц просрочки, но не менее 1 000 руб. и не более 30%.

Подробнее о возможных санкциях читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Имейте в виду, за неподачу ЕРСВ более 10 дней инспекторы заблокируют счет.

Подробнее о блокировке и разблокировке счетов читайте тут.

Итоги

Сведения о среднесписочной численности сотрудников обязаны сдавать в ФНС все организации и ИП-работодатели. С отчетности за 2020 год эта информация подается в составе расчета по страховым взносам. Отдельный расчет по среднесписочной численности отменен. Срок представления ЕРСВ — не позднее 30 января года, следующего за отчетным. При этом если дата подачи документа выпадает на выходной день, то крайний срок переносится на ближайшую следующую за ним рабочую дату.

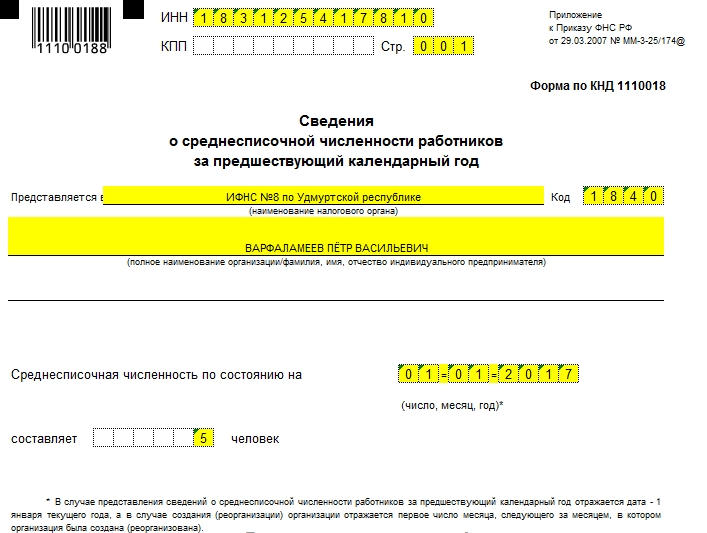

Бланк и образец заполнения среднесписочной численности по форме КНД 1110018

Информация, предоставляемая вами о среднесписочной численности персонала, необходима для ведения статистики и контроля вашего бизнеса налоговой инспекцией. Участковым налоговым инспектором принимается отчет данных о численности персоналу по среднему списку за предыдущий календарный год (статья 80 НК РФ).

Советы к заполнению формы

Налоговая инспекция принимает отчеты с вписанными разборчивыми данными черной пастой. Бланки, заполненные другими цветовыми вариациями, не будут рассмотрены. Записывайте информацию в ячейках и строках по-максимуму разборчиво. Налоговики не должны чувствовать себя графологами.

Если вы являетесь продвинутым компьютерным пользователем, смело заполняйте бланк с помощью редакторского софта. Налоговики принимают распечатанные формы, заполненные печатным шрифтом 18 Courier New.

Коды ИНН, КПП и налогового органа

Каждая фирма имеет свои особенности учета. Заполняя поле идентификационного номера плательщика налогов (сокращенно – ИНН), который присваивается юридическим и физическим лицам, начинайте вписывать цифры кода от крайней левой квадратной ячейки. Графа «КПП» предназначена только для организаций. ИП не нужно заполнять это поле.

Учтите! Если в вашем коде меньше цифр чем ячеек, нужно сначала проставить нули, а затем – цифровые значения ИНН. Код налоговой инспекции вашего участка всегда состоит из четырех цифр.

Названия организаций

Немного упростите для себя процесс заполнения в блоках, где это возможно. В поле о наименовании налогового органа не обязательно вписывать полное название. Понятно, что места не так и много, чтобы вписать всё. Сократите название – впишите аббревиатуру согласно общепринятым правилам.

Важно! Это правило упрощения не распространяется на заполнение названии вашей организации. Название фирмы должно быть записанным полностью по уставной документации.

Данные о предпринимателе

ИП четко вписывает свои ФИО без каких-либо сокращений. Если документы подает его представитель, нужно заполнить в соответствующих графах его полные ФИО и данные о документе, удостоверяющего его личность.

Другие важные детали

О показателе численности. Единственной расчетной цифрой отчета может быть показатель численности по среднему списку за предыдущий год. Его нужно проставить в целых числах. Для точного подсчета данных, воспользуйтесь примером вычисления среднесписочной численности работников.

Проставляем дату. Заполненный бланк нужно подать строго до двадцатого января текущего года. Обязательно укажите в отчете, что данные подаются по состоянию на первое января. Пусть вас не сбивает с толку реальная дата составления вашего отчета. В случае, когда фирма переживает процесс реорганизации, отчет предоставляется до двадцатого числа следующего месяца после завершения всех процессов. К примеру, ваша фирма реорганизована в марте – отчет о численности нужно подать до 20 апреля.

Заполняем только свои графы. Налогоплательщику не стоит лезть в блоки, предназначенные для представителя инспекции.

Как правильно подать готовую отчетную форму?

Когда все графы бланка заполнены, его нужно подписать вручную. Только при таком условии инспектор примет ваш годовой отчет к рассмотрению. Вам не обязательно личной персоной появляться в налоговой службе, чтобы сдать документ. Оправьте его почтой как ценное письмо с уведомлением, конечно, с учетом даты почтового штемпеля.

Дельный совет! Опытные бизнесмены, которые не любят простаивать в переполненных коридорах налоговой, советуют в конверт вложить заверенный штампом почтового отделения бланк описи вложенных документов. Налоговый инспектор лишний раз убедится, что все документы на месте.

Что если вы просрочили представление вышеперечисленных сведений?

За несвоевременную подачу или игнорирование предоставления отчета для налогового контроля бизнес-деятельности, вы рискуете быть оштрафованным на сумму около 200 рублей. Худший вариант развития событий – административное наказание.

Cреднесписочная численность работников 2021 скачать бланк форма по КНД 1110018 бесплатно

Форма сведений о среднесписочной численности работников за предшествующий календарный год (форма по КНД 1110018) утверждена приказом ФНС России от 29.03.2007 г. № ММ-3-25/174@ «Об утверждении формы сведений о среднесписочной численности работников за предшествующий календарный год».

Начало действия приказа: 18.05.2007.Окончание действия приказа: 31.12.2020.

Внимание: Документ утрачивает силу с 1 января 2021 года в связи с изданием Приказа ФНС России от 15.10.2020 N ЕД-7-11/752@ «О признании утратившим силу приказа Федеральной налоговой службы от 29.03.2007 N ММ-3-25/174@».

Скачать форму «Расчет по страховым взносам» на этой странице.

Форма, согласно приказу ФНС РФ от 29.03.2007 № ММ-3-25/174@:

(На выбор представлены 3 варианта загрузки формы)

Штрих-код на титульном листе: 1110 0188.

Причины отмены формы (Новое от 03.11.2020)ФНС упразднила форму сведений о среднесписочной численности работников за предшествующий календарный год приказом от 15.10.2020 № ЕД-7-11/752@. Федеральный закон от 28.01.2020 № 5-ФЗ внес в статью 80 НК РФ поправки, позволяющие плательщикам страховых взносов сдавать сведения о среднесписочной численности работников в составе расчета по страховым взносам за очередной расчетный период. Новые нормы вступят в силу с 1 января 2021 года и будут применяться с представления расчета по страховым взносам за 2020 год.Обновленная форма расчета по страховым взносам, учитывающая указанные поправки в НК РФ, утверждена соответствующим приказом ФНС. Показатель «среднесписочная численность» будет отражаться плательщиком на титульном листе расчета.

Общая информация

Сведения о среднесписочной численности работников за предшествующий календарный год представляются организациями в налоговый орган не позднее 20 января текущего года. В случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Порядок заполнения и представления сведений разъяснен ФНС России в Письме от 26.04.2007 №ЧД-6-25/353@(в редакции Письма ФНС России от 18.05.2007 № 25-3-06/338@). Источник: www.nalog.ru.

Инструкция по заполнению

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА ПИСЬМО от 26 апреля 2007 г. N ЧД-6-25/353@ О РЕКОМЕНДАЦИЯХ ПО ПОРЯДКУ ЗАПОЛНЕНИЯ ФОРМЫ «СВЕДЕНИЯ О СРЕДНЕСПИСОЧНОЙ ЧИСЛЕННОСТИ ЗА ПРЕДШЕСТВУЮЩИЙ КАЛЕНДАРНЫЙ ГОД»

Федеральная налоговая служба сообщает, что согласно пункту 3 статьи 80 Налогового кодекса Российской Федерации налогоплательщики (плательщики сборов) должны представлять в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя) сведения о среднесписочной численности работников, за предшествующий календарный год не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована).Сведения о среднесписочной численности работников представляются по форме «Сведения о среднесписочной численности за прошедший календарный год» (код формы по КНД 1180011), утвержденной Приказом ФНС России от 29.03.2007 N ММ-3-25/174 (зарегистрирован в Минюсте 20.04.2007 регистрационный номер 9320).Рекомендации по порядку заполнения формы «Сведения о среднесписочной численности за предшествующий календарный год» (прилагаются) довести до нижестоящих налоговых органов и налогоплательщиков. Д.А.ЧУШКИН

С 2021 года – новые формы отчетности

Почему нужно следить за изменениями форм

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также их электронные форматы утверждает ФНС по согласованию с Минфином (п. 7 ст. 80 НК РФ). За последнее время было принято множество новых законов, что повлекло изменение форм многих отчетов.

Вместе с тем в абзаце 2 пункта 4 статьи 80 НК РФ говорится о том, что инспекция не вправе отказать налогоплательщику в принятии налоговой декларации, но – внимание – той, которую он представляет по установленной форме (формату).

Непринятие отчета повлечет серьезные последствия от штрафа до блокировки счета.

Новые формы за 2020 год

В 2021 году нужно будет представлять по новым формам следующие отчеты за 2020 год.

1. Расчет по страховым взносам по форме РСВ. Новая форма утверждена Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/751@.

Обратите внимание, что в составе нового расчета РСВ с расчетного периода 2020 года нужно представлять информацию о среднесписочной численности работников организации. Отдельно эта информация в инспекцию больше не представляется.

Приказом ФНС от 15 октября 2020 г. № ЕД-7-11/752@ отменена форма «Сведения о среднесписочной численности работников за предшествующий календарный год».

Показатель «среднесписочная численность» теперь находится на титульном листе расчета по страховым взносам РСВ. Его нужно будет заполнять ежеквартально за расчетный (отчетный) период – 1 квартал, полугодие, 9 месяцев и год.

2. Декларация по НДС. Новая форма утверждена Приказом ФНС от 19 августа 2020 г. № ЕД-7-3/591@. Ее нужно заполнить и подать в ИФНС с отчетности за IV квартал 2020 года.

В ней учтены последние дополнения перечней не облагаемых НДС операций:

А в список операций, облагаемых НДС по нулевой ставке, включена реализация услуг в аэропортах при международных полетах и полетах по РФ (не через Москву и область).

3. Декларация по налогу на прибыль. Новая форма утверждена Приказом ФНС от 11 сентября 2020 г. № ЕД-7-3/655@. Обновленная форма подается при сдаче декларации за 2020 год.

В новой форме декларации:

4. Форма декларации по налогу на имущество обновлена Приказом ФНС от 28 июля 2020 г. № ЕД-7-21/475@. Применяется с отчетности за 2020 год.

Обновления в форме этой декларации связаны, в частности, с тем, что некоторым организациям были перенесены сроки уплаты налога (авансовых платежей по нему) в течение 2020 года, а также предоставлено освобождение от уплаты налога за II квартал 2020 года.

Новые формы с отчета за 1 квартал 2021 года

Начиная с отчета за 1 квартал 2021 года, нужно будет сдавать новый отчет по форме 6-НДФЛ (Приказ ФНС РФ от 15.10.2020 № ЕД-7-11/753@).

В приложении № 4 к приказу № ЕД-7-11/753@ приведена форма «Сведения о доходах физических лиц и суммах налога на доходы физических лиц», которая выдается работодателем по заявлениям работников (п. 3 ст. 230 НК РФ).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Формируем Сведения по формам 0503190, 0503790 за 2020 год без ошибок

|

| poringdown@gmail.com / Depositphotos.com |

Достаточно часто формирование Сведений об объектах незавершенного строительства, вложениях в объекты недвижимого имущества (ф.ф. 0503190, 0503790) вызывает затруднения. К таким ситуациям относятся, к примеру, передача капвложений другому балансодержателю, отсутствие у объекта незавершенного строительства кадастрового номера или, наоборот, наличие у него нескольких кадастровых номеров.

В системном письме Минфин России и Казначейство детально разъяснили порядок составления Сведений (ф.ф. 0503190, 0503790) в этих и других ситуациях. Он идентичен как для ПБС, так и для бюджетных / автономных учреждений (Письмо Минфина России и Федерального казначейства от 17 декабря 2020 г. № 02-04-04/110850, № 07-04-05/02-26291).

Учесть все нюансы формирования указанных форм и не допустить ошибок поможет наша специальная таблица:

Капитальные вложения переданы другому балансодержателю в одном отчетном году (2020)

В рамках внутриведомственных расчетов такие суммы отражаются как передающим, так и принимающим балансодержателем. При консолидации Сведений (ф.ф. 0503190, 0503790) подлежат исключению в части взаимосвязанных показателей по операциям передачи / получения, отраженным у ПБС в Справке (ф. 0503125) по коду счета 0 304 04 000

Обратите внимание: наличие в Сведениях (ф. 0503190) объекта капвложений, указанного в Сведениях (ф. 0503790), является недопустимым.

Исключение: случаи, когда АУ/БУ в соответствии с переданными ему полномочиями реализует бюджетные инвестиции в объект строительства за счет средств федерального бюджета при условии софинансирования таких инвестиций. Такая ситуация требует описания в Пояснительной записке (ф. 0503160)

Отсутствие кода объекта капитального строительства, присваиваемого Минэкономразвития

В графе 4 «Код объекта» отражаются нули.

В отчетности 2020 года допустимо отсутствие уникального кода объекта – если его нет в реестре Минэкономразвития.

Обратите внимание: с 2021 года каждому объекту капстроительства будет присвоен уникальный номер, и наличие в учете и отчетности федеральных учреждений показателей по счету 106 11 без обязательной аналитики к нему в виде уникального кода в ФАИП станет недопустимым.

Уникальный код объекта капитального строительства/ объекта недвижимого имущества, финансовое обеспечение строительства или приобретения которых с 2021 года осуществляется за счет средств федерального бюджета, должен быть указан и в документах, формируемых на всех этапах бюджетного процесса. Подробности – здесь

Изменен уникальный код (учетный номер) объекта из-за изменения подведомственности казенного учреждения

Допустимо увеличение (задвоение) итоговых показателей соответствующих граф Сведений (ф. 0503190), за исключением показателей кассового исполнения принятых денежных обязательств и прироста капвложений отчетного года, вызванное изменением учетного номера объекта в графах 6, 7 в результате изменения подведомственности казенного учреждения при реорганизации/ упразднении органа власти (письмо Минфина России от 27 июля 2020 г. № 02-06-10/65643)

Объекту не присвоен кадастровый номер

В графе 5 «Кадастровый номер объекта недвижимости» отражается значение «88:88:888888:8888888888»

Наличие нескольких кадастровых номеров по объекту незавершенного строительства, отсутствие возможности разделения их по сметной стоимости на отдельные объекты

В графе 5 «Кадастровый номер объекта недвижимости» по такому объекту отражается кадастровый номер наиболее значимого для реализации инвестиционного проекта объекта недвижимости

Порядок отражения информации о приостановлении (прекращении) строительства

Информации о состоянии объекта капитальных вложений на отчетную дату отражается в графе 8 проставлением одного из статусов, установленных Инструкциями № 33н и № 191н.

Если в графе 8 указан статус объекта «»01», «04», «11», «12», «13», «14», «15», «16», «17», «21», «22», «23», «24», то графы 10 – 12 не заполняются.

Отражение входящих данных по объекту

Если по графе 17 «Фактические (по счету 0 106 11 000) на начало года» (2020) числятся входящие остатки, то следует убедиться, что данные по графам:

должны быть идентичными показателям на конец года в Сведениях за 2019 год.

Исключение: проведение реорганизации учреждения

Остатков на 1 января 2020 г. и на 1 января 2021 г. нет, но в течение 2019 года сложились обороты по счету 0 106 11 000

Графы 17 и 20 не заполняются. Обороты по счету 0 106 11 000 следует отразить в графах 18 и 19

Межформенные соотношения Сведений (ф.ф. 0503190, 0503790) с другими отчетными формами

Стр. 600 гр.17 Сведений (ф.ф. 0503190, 0503790) = Стр. 071 гр.4 р.1 Сведений (ф.ф. 0503168, 0503768) за отчетный период;

Стр. 600 гр.20 Сведений (ф.ф. 0503190, 0503790) = Стр. 071 гр. 11 р. 1 Сведений (ф.ф. 0503168, 0503768) за отчетный период;

Стр. 600 гр. 18 Сведений (ф.ф. 0503190, 0503790) = Стр. 071 гр. 5 р. 1 Сведений (ф.ф. 0503168, 0503768) за отчетный период;

Стр. 600 гр. 19 Сведений (ф.ф. 0503190, 0503790) = Стр. 071 гр. 8 р. 1 Сведений (ф.ф. 0503168, 0503768) за отчетный период

Заполнение граф 21-22 «кассовые расходы с начала реализации инвестиционного проекта»

Отражаются показатели произведенных с начала реализации инвестиционного проекта кассовых расходов по капвложениям, включая выданные авансы

Капвложения сформированы более 10 лет назад (ранее 2010 года)

Такие вложения требуют детального анализа и обособленного раскрытия в текстовых пояснениях информации о предполагаемых сроках завершения капитальных вложений и / или иных мерах по завершению бюджетных инвестиций

Кто должен подписывать форму

В части финансовых показателей, сформированных на основании данных бухучета, Сведения (ф.ф. 0503190, 0503790) подписываются главным бухгалтером или иными должностными лицами, на которые возложена обязанность по ведению учета и составлению отчетности.

Поскольку большинство показателей в Сведениях сформированы на основании аналитической (управленческой) информации, не содержащейся в регистрах бюджетного учета, обязательна подпись лица, ответственного за формирование такой информации и предоставившего указанные данные в целях составления Сведений.

Если информацию предоставляют несколько ответственных лиц (например, из разных структурных подразделений), в поле «Ответственное лицо за реализацию инвестиционного проекта» проставляется подпись руководителя учреждения либо уполномоченного им лица из числа лиц, ответственных за предоставление информации