Как отразить дивиденды в 3-НДФЛ за 2018 год: образец

Дивиденды, в том числе полученные из заграничных источников, облагаются НДФЛ по общей ставке 13% (для налоговых резидентов). Так прописано в п.2 ст.214 НК. Из п.3 указанной статьи и п.1 ст.226 НК следует, что, если деньги человеку выплачивает российская организация, она сама отчитывается перед налоговой и перечисляет 13% в бюджет. Это значит, что в 3-НДФЛ надо указывать дивиденды в обязательном порядке и платить налог только в следующих случаях:

В статье расскажем, как отразить в декларации выплаты, полученные как из отечественных, так и иностранных источников.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполнить дивиденды в 3-НДФЛ

Раз это доход, он отражается на листах А и Б 3-НДФЛ (в зависимости от источника). Рассмотрим по порядку.

Пример 1

Как отразить «отечественный» доход:

Как отчитаться по иностранным источникам:

Важно!

В п.3 ст.214 НК указано, что налог с дивидендов нужно считать по каждой выплате отдельно!

После заполнения листов А и Б общий результат отражают в Разделе 2:

Образец готовой декларации 3-НДФЛ по данным из Примера 1 доступен для скачивания здесь.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Когда применяется код вычета 601 по дивидендам

Код приведен в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@ и маркирует «сумму, уменьшающую налоговую базу по доходам в виде дивидендов». Он применяется, когда одна фирма получает дивиденды от другой компании и учитывает их при выплате собственных дивидендов физ. лицам. Расчет ведется по специальной формуле (п.5 ст. 275 НК).

Например, общество А выплатило организации Б дивиденды и удержало с них налог. В свою очередь, компания Б направила этот полученный доход вместе с другими средствами на выплату дивидендов физ. лицам. Чтобы не получилось двойного налогообложения, при определении базы по НДФЛ компании Б нужно вычесть полученные от А суммы.

Как пояснила ФНС в письме от 26.06.2018 № БС-4-11/12266@, при выдаче справки 2-НДФЛ налоговый агент указывает в ней размер выплаченных дивидендов в разделе 3. Одновременно под кодом «601» он проставляет сумму, которая уменьшает базу по НДФЛ по этим доходам.

Пример 2

Наталья планирует получить в ФНС вычет за свое обучение (затраты — 47 800 руб.). Для этого она попросила на работе справку 2-НДФЛ. Помимо зарплаты 80 000 руб. в месяц налоговый агент указал в ней сумму выплаченных дивидендов 31 500 руб. и вычет по коду 601 — 13 400 руб.

При заполнении дивидендов в декларации 3-НДФЛ Наталья отразила доходы в разных отделах листа А. Сумму облагаемого дохода указала за минусом суммы вычета по коду 601.

Налоговая база по разным видам дохода тоже оформляется раздельно, на двух листах Раздела 2:

Образец получившейся декларации доступен здесь.

Образец заполнения дивидендов в 3-НДФЛ

Пример заполнения дивидендов в 3-НДФЛ в 2018 году на бумажном бланке мы рассмотрели выше. Теперь обратимся к более простому способу оформления – через программу «Декларация».

Пример 3

Особенности заполнения в программе:

В рассматриваемом примере удержанного налога нет, т.к. организация не исполнила свою обязанность налогового агента.

Как указать код дохода 1010 в программе «Декларация»

Этот код соответствует доходу «Дивиденды». Т.к. для оформления дивидендов от российских компаний в программе предусмотрена отдельная вкладка, код в этом случае нигде не проставляется. Другое дело, если нужно заявить доходы от иностранных источников.

Пример 4

Порядок работы в программе:

Как перенести дивиденды из справки 2-НДФЛ?

Если вы заполняете 3-НДФЛ и необходимо из справки 2-НДФЛ перенести данные по коду 1010, то делать это в программе «Декларация» необходимо в отдельной вкладке. Дело в том, что по коду 1010 отражаются дивиденды. Данный вид дохода и удержанный по нему налог учитываются обособленно от других доходов, которые получены за тот же налоговый период.

Согласно Налоговому кодексу, дивиденды не сальдируются с иными доходами. А налог, который с них удерживается, нельзя вернуть, применив налоговые вычеты (п. 3 ст. 210 НК РФ).

Рассмотрим на примере, как отражаются дивиденды в программе «Декларация».

Если вы заполняете 3-НДФЛ через личный кабинет налогоплательщика, то вас может заинтересовать статья о том, как заполнить 3-НДФЛ через ЛКН на сайте ФНС России.

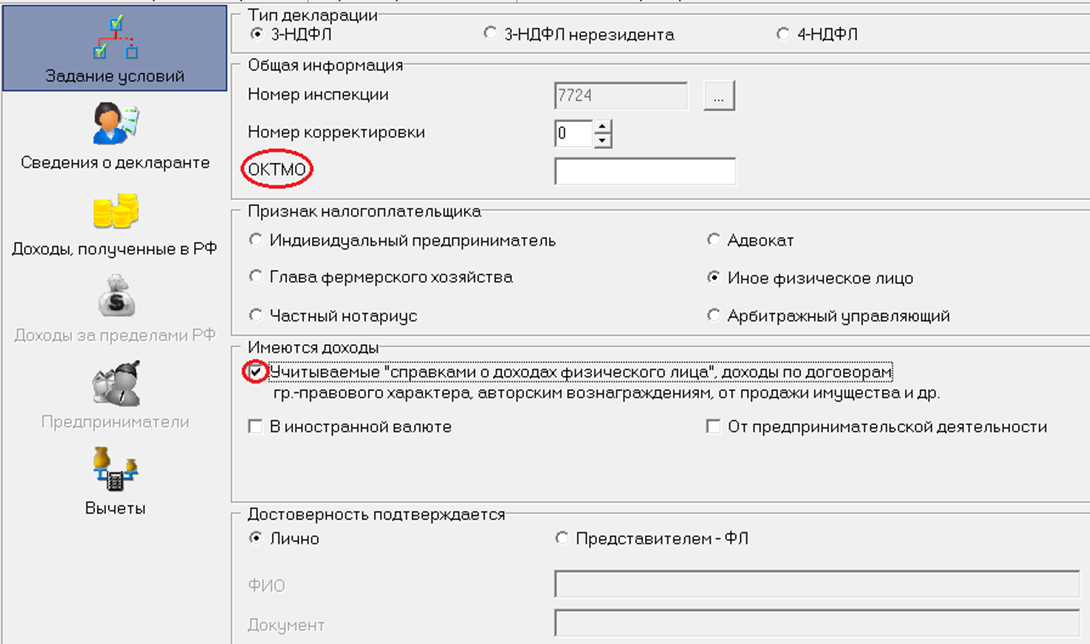

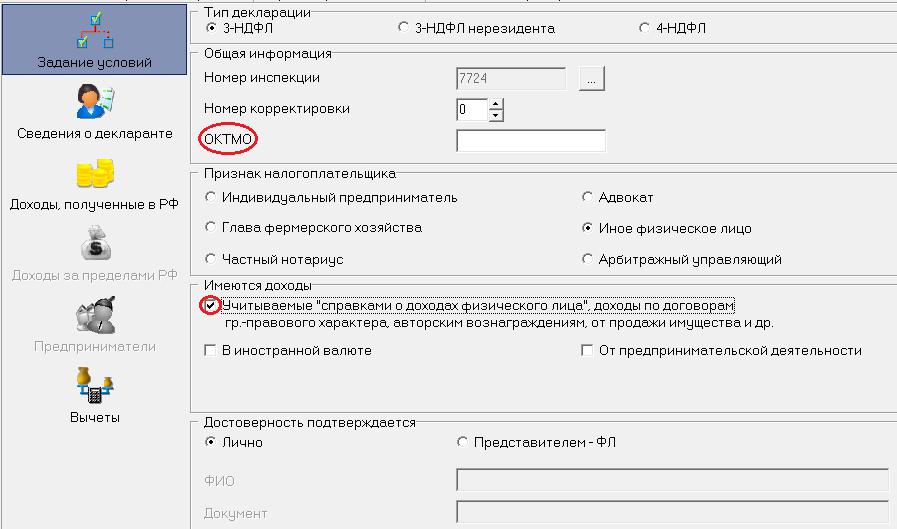

Открываем версию программы «Декларация» за тот год, за который подаём 3-НДФЛ. В нашем случае – «Декларация 2018».

В первом разделе «Задание условий» необходимо отметить, что вы подаёте 3-НДФЛ, и указать код своей налоговой инспекции. Если не знаете код, то вам поможет сервис ФНС России https://service.nalog.ru/addrno.do

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые «справками о доходах физического лица»…».

Если вы представляете декларацию самостоятельно, то нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

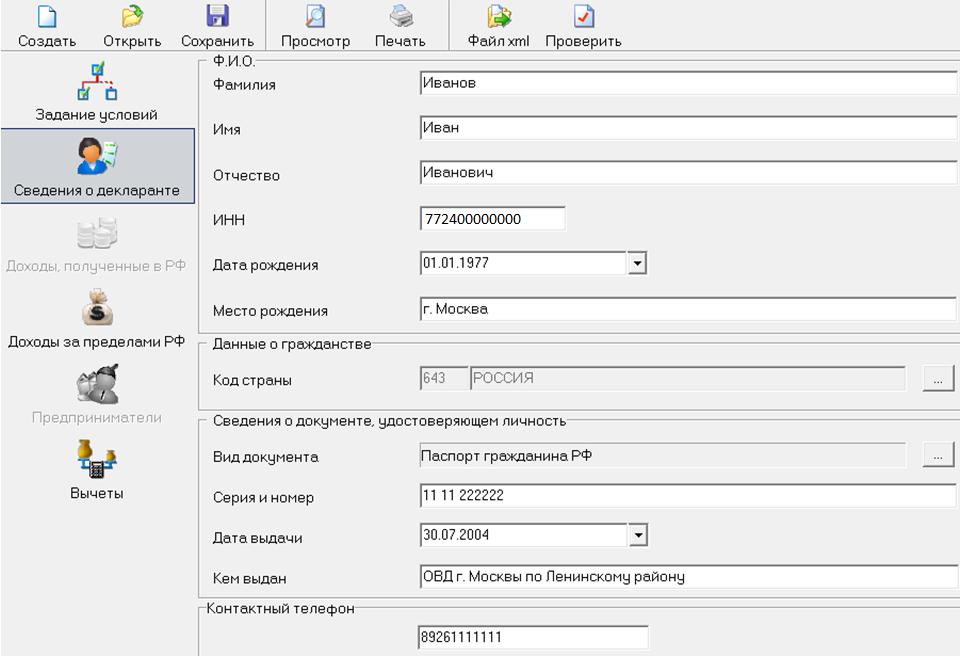

Во второй вкладке «Сведения о декларанте» указываются персональные данные физлица.

Далее следует построчно перенести информацию из третьего раздела 2-НДФЛ. Согласно справке, в 2018 году получены следующие доходы.

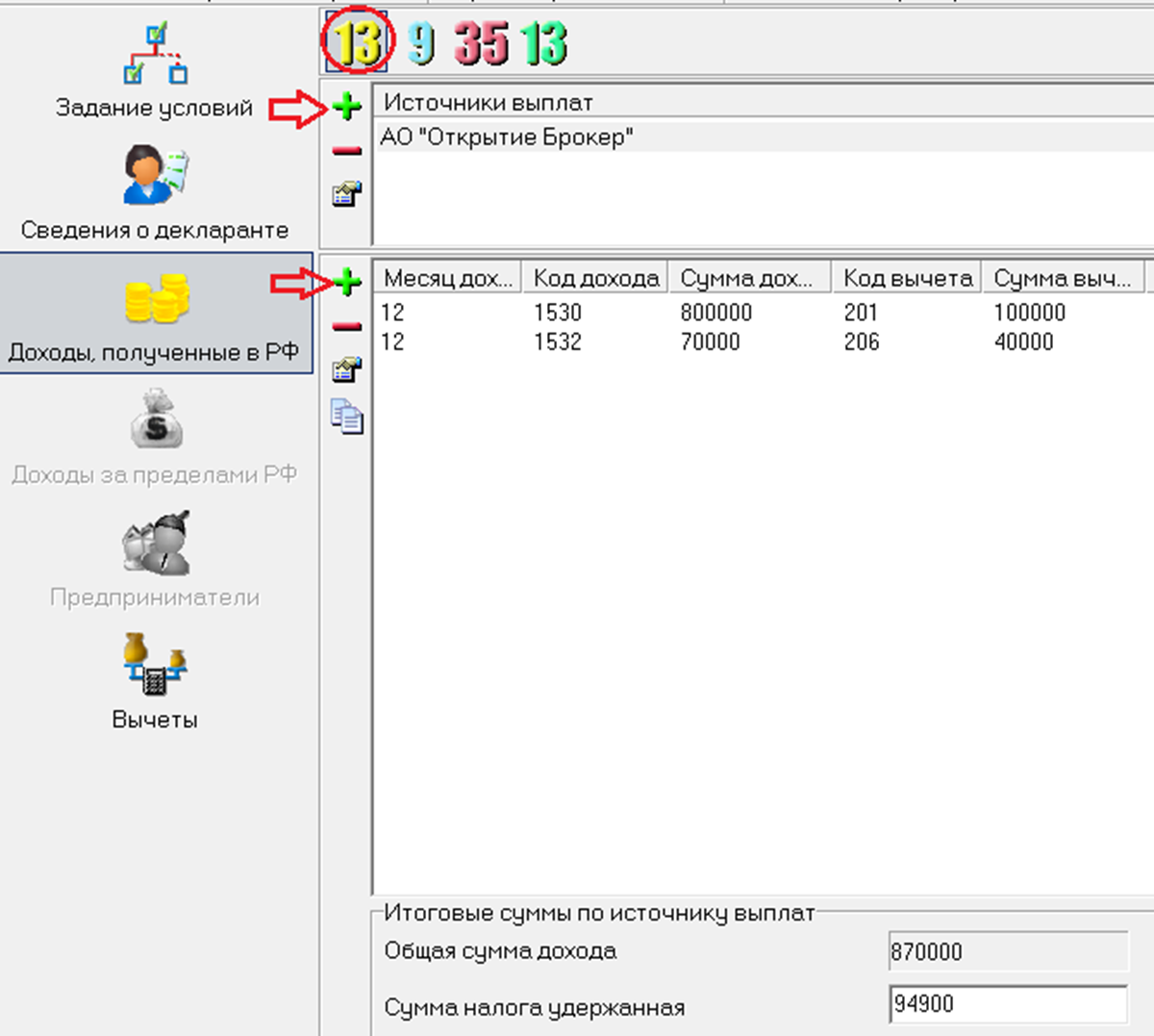

Во вкладке «Доходы, полученные в РФ» выбираете зелёную ставку налога 13% и добавляете только дивиденды, нажав кнопку «+».

В программе для внесения дивидендов не предусмотрена возможность проставления кода вычета, поэтому в графе «Облагаемая сумма дивидендов» следует указать разницу между доходом и суммой вычета по коду 601, то есть 58 000 руб. (60 000 руб. – 2 000 руб.). Далее вычисляем 13% от полученной суммы и вносим в графу «Удержанный налог»: 7 540 руб. (58 000 руб. * 13%)

Далее следует выбрать жёлтую ставку налога 13% и добавить остальные доходы, нажав «+».

Общая сумма дохода составила 870 000 руб. Это доход без уменьшения на сумму вычетов (и без дивидендов). Налоговая база составляет 730 000 руб. (870 000 руб. – 100 000 руб. – 40 000 руб.). Сумма удержанного налога равна 94 900 руб. (730 000 руб. * 13%). Опять же, без учёта НДФЛ, который удержан с дивидендов.

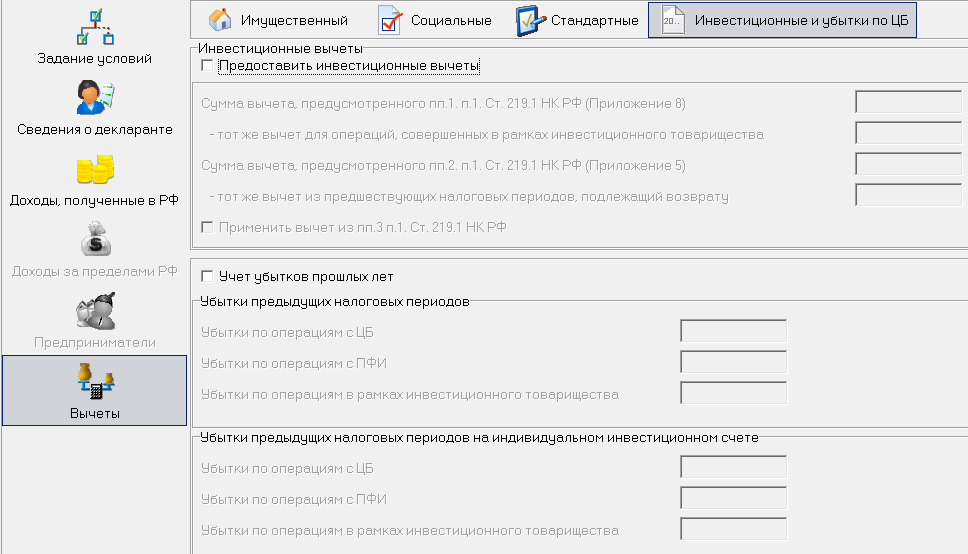

Если вы заполняете декларацию с целью получения налоговых вычетов, то необходимо из раздела «Вычеты» выбрать необходимый.

Подробнее, как в программе «Декларация» отражать вычеты, читайте в статьях:

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Тема: код 601 и дивиденды

Опции темы

Поиск по теме

код 601 и дивиденды

может быть кто-нибудь сталкивался, объясните пожалуйста

я впервые увидела в форме 2-НДФЛ доход по коду 1010 и вычет по коду 601, смогла найти только информацию что ввели новые коды, а как этот вычет считается и на основании чего, у выдавших справку спросить не могу, не имею координат

а мне интересно

может все таки кто увидит и ответит

Нашла я. Код 601 «Суммы, уменьшающие налоговую базу по доходам, полученным в виде дивидендов» (это дивиденды, с которых уже был исчислен налог на прибыль)»

вычетом назвали

забавно.

так как он рассчитывается?

как ваще эта все выглядит? мне казалось что дивиденды вывлачивают из прибыли после налогообложения?

ст. 214 + 275. сумма облагаемых дивидендов определяется как разница м-ду дивидендами распределяемыми и дивидендами, полученными самой организацией. (типа они уже раньше обложены).

то есть, например фирма получила дивиденды от долевого участия в УК другой фирмы, заплатила с них налог государству, остаток распределяет?

хм.. странная терминология

У тебя чистая прибыль по ф2 1 млн. в т.ч. доходы от долевого участия 300 тыс.

Решили распределять акционерам/участникам 500 тыс.

База 500 минус 300.

а потом что, на каждого человека рассчитать?

сейчас я вижу справку конкретного получателя дивидендов

доход по коду 1010 9 000 руб

код вычета 601 1703,80

налог начислен 657

налог удержан 657

вполне вероятно, я столкнусь с такой же ситуацией, поскольку имею долю в фирме за границей,

ну и как тележурнал «хочу все знать»

Подскажите пожалуйста, выплачиваем дивиденды учредителю, мы на УСН дох.-расходы, в его справке 2НДФЛ нужно указывать код вычета 601, я так понимаю сумма вычета будет 0 руб.? Или что-то я недопонимаю

Тонкости налоговой декларации

Налоговая декларация не для средних умов!

1) для кода дохода 1010 (дивы), для отметки вычета с кодом 601 необходимо уменьшить налоговую базу на величину вычета.

Пример: доход по 1010 = 7000, вычет по 601 = 1000 рублей. От 7000 — 1000 = 6000 рублей. Налог указываем 6000*0,13. Базу указываем 6000.

2) Для того чтобы применить вычет 222 и 208, необходимо для дохода с кодом 1530 указать вычет 201 + 222+208;

3) Для того чтобы применить вычет 210, необходимо для дохода с кодом 1532 указать вычет 207 + 210;

4) Кроме того, необходимо все-таки заработать на бирже, чтобы применить вычеты по убыткам прошлых лет по налоговым регистрам за 2010-17 года в специальных полях декларации.

Затем покупаем сканер, все сканируем, заходим в личный кабинет налоговой и отправляем декларацию через интернет.

5) Вычет на ИИС в декларации указывается просто суммой все взносов за год.

6) Очень внимательно проверяем итоговые суммы в декларации. Я проверил 3 раза.

Советую пользоваться онлайн-декларацией в личном кабинете налоговой, а не специальной программой «декларация», т.к. в последней у меня не сходились цифры

Кроме этого пришлось еще оформлять стандартный вычет на лечение и вычет от продажи имущества))

Павел, выпутаете срок возврата НДФЛ, который составляет 3 год а и срок в течении которого можно переносить убытки прошлых лет

220.1. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

3. Размер налоговых вычетов, предусмотренных настоящей статьей, определяется исходя из сумм убытков, полученных налогоплательщиком в предыдущих налоговых периодах (в течение 10 лет считая с налогового периода, за который производится определение налоговой базы).

Перенос налогоплательщиками НДФЛ убытков на будущее в соответствии со статьей 214.1 НК РФ и статьей 220.1 НК РФ осуществляется в отношении убытков, полученных начиная с налогового периода 2010 года. На это указывает пункт 6 статьи 13 Федерального закона от 25 ноября 2009 года № 281-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Следовательно, в отношении убытков от операций с ценными бумагами, полученных до 2010 года, положения статьи 220.1 НК РФ не применяются. Такие разъяснения дает финансовое ведомство в своих письмах от 1 июля 2011 года № 03-04-05/3-470, от 1 июля 2011 года № 03-04-05/3-467, от 6 августа 2010 года № 03-04-05/2-430, от 10 июня 2010 года № 03-04-05/2-320.

Пунктом 16 статьи 214.1 НК РФ определено, что налогоплательщики, получившие убытки в предыдущих налоговых периодах по операциям с ценными бумагами, обращающимися на ОРЦБ, вправе уменьшить налоговую базу по операциям с ценными бумагами, обращающимися на ОРЦБ, соответственно в текущем налоговом периоде на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущие периоды).

Суммы убытка, полученные по операциям с ценными бумагами, обращающимися на ОРЦБ, перенесенные на будущие периоды, уменьшают налоговую базу соответствующих налоговых периодов по таким операциям.

Получение вычета на доход, полученного на ИИС: используем программу «Декларация»

Заполнить декларацию на получение вычета на доход на ИИС можно не только через личный кабинет налогоплательщика, но и с помощью программы «Декларация». Как это сделать, читайте в статье.

Вычет на доход позволяет освободить от НДФЛ положительный финансовый результат, полученный от операций с ценными бумагами и производными финансовыми инструментами. Подробнее о данном вычете вы можете прочитать в статье «Ограничения для получения вычета на доход».

Декларацию можно представить онлайн через личный кабинет налогоплательщика или на бумажном бланке, заполнив от руки или в программе «Декларация».

Декларацию для получения вычета можно представить в течение трёх лет по окончании того года, когда возникло право на вычет.

Пример

Иванов Иван Иванович открыл ИИС 15 февраля 2015 года. В течение трёх лет он активно торговал и решил применить вычет на доход. Подписывая документы по закрытию ИИС 20 апреля 2018 года, он не предоставил справку из налоговой. В связи с этим брокер не смог предоставить вычет. В 2019 году Иван Иванович решил предоставить декларацию 3-НДФЛ в налоговую инспекцию, заполнив её в программе «Декларация2018».

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Эту информацию также следует отразить в программе, проставив галочку напротив поля «Учитываемые „справками о доходах физического лица“. ».

Если вы представляете декларацию самостоятельно, то нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

Во второй вкладке «Сведения о декларанте» указываются ваши персональные данные.

Далее следует построчно перенести информацию из третьего раздела справки 2-НДФЛ.

Согласно справке Иванов в 2018 году получил доход не только на ИИС, но и на обычном брокерском счёте.

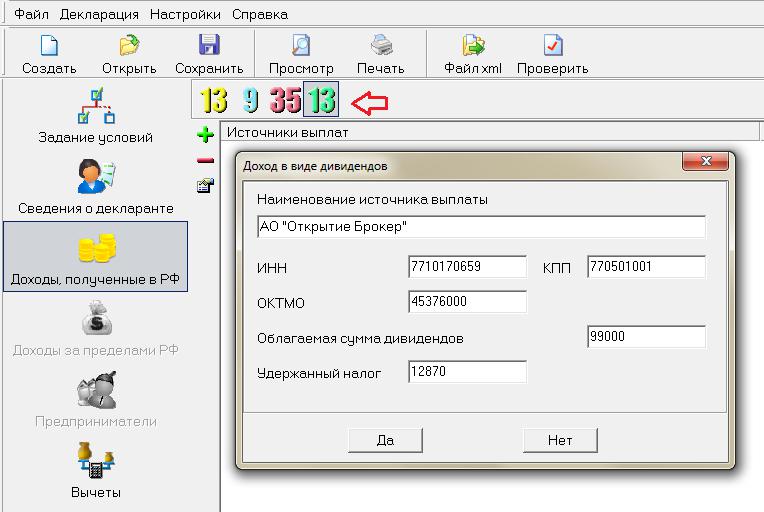

Код дохода 1010 — это дивиденды, которые уменьшаются на код вычета 601. На доход в виде дивидендов не действует ни один налоговый вычет — это прямая норма Налогового кодекса (п. 3 ст. 210 НК РФ). А значит, налог, удержанный с дивидендов, нельзя вернуть, применив вычет на доход на ИИС.

Поскольку дивиденды — это отдельный вид доходов, то налог на них необходимо рассчитать отдельно.

Сумма НДФЛ, удержанного с дивидендов за 2018 год, составила 12 870 руб. (100 000 руб. — 1 000 руб.) * 13%).

Во вкладке «Доходы, полученные в РФ» необходимо выбрать зелёную ставку налога 13% и добавить только дивиденды, нажав кнопку «+».

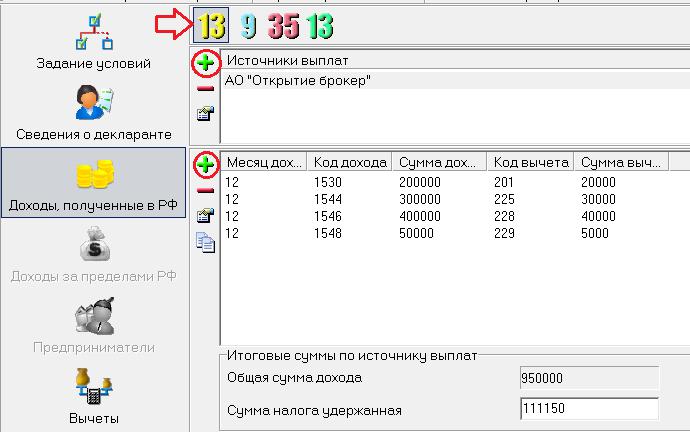

Далее следует выбрать жёлтую ставку налога 13% и добавить доходы нажав «+».

«Общая сумма дохода» — 950 000 руб. — это доход без уменьшения на сумму вычетов (и без учёта дивидендов). Налоговая база составляет 855 000 руб. (950 000 — 20 000 — 30 000 — 40 000 — 5 000). Сумма удержанного налога 111 150 (855 000 * 13%). Опять же без учёта НДФЛ, который удержан с дивидендов.

Напомню, что дивиденды — это особый вид доходов, в программе он указывается отдельно и с удержанным по нему налогом.

Код дохода 1530 — это доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке. Этот доход получен на обычном брокерском счёте, а значит, к нему нельзя применить вычет на доход на ИИС.

Коды 1544, 1546, 1548 — это доходы, полученные по операциям с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг, учтённым на ИИС. Поскольку данные доходы получены на ИИС, к ним можно применить вычет на доход. Для этого следует перейти на вкладку «Вычеты» и проставить галочку в поле «Применить вычет из пп. 3 п. 1 ст. 219.1 НК РФ». Вносить суммы никакие не нужно, программа всё просчитает автоматически.

В итоге будет возвращено 13% от положительного финансового результата, полученного на ИИС.

Согласно справке 2-НДФЛ прибыль на ИИС составила 675 000 руб. (300 000 — 30 000 + 400 000 — 40 000 + 50 000 — 5 000). Будет перечислено на банковский счет 87 750 руб. (675 000 * 13%).

Декларация готова. Теперь её можно распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

К подтверждающим документам относятся:

О том, когда деньги поступят на счёт, можно узнать из статьи «Декларация с вычетом: когда я получу деньги из налоговой?».

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.