О возможности указания в накладных и счетах-фактурах графического изображения знака рубля

Вопрос: Некоторые поставщики высылают а адрес покупателей счета-фактуры и накладные, в которых вместо кода и наименования валюты («Российский рубль, код 643») записано графическое изображение знака рубля — В. Это знак выглядит как буква Р с горизонтальной чертой в нижней части. Центробанк разместил официальное изображение знака рубля на сайте cbr. ru в разделе «Банк России сегодня». Просим Вас разъяснить:

1) вправе ли покупатель признать расходы на основании первичных документов, в которых вместо наименования валюты записан знак рубля — В?

2) вправе ли покупатель заявить вычет НДС по счету-фактуре, в строке 7 которого вместо кода и наименования валюты записан знак рубля — В?

Ответ:

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО Г. МОСКВЕ

ПИСЬМО

от 22 марта 2016 года № 16-15/028574

О вопросах налогообложения

Управление Федеральной налоговой службы по г. Москве сообщает следующее.

1. На основании статьи 252 Налогового кодекса Российской Федерации (далее — Кодекс) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Кодексом не определены виды первичных документов, подтверждающие понесенные налогоплательщиком расходы, а также порядок их оформления.

При этом одним из критериев оценки первичных документов для целей налогообложения прибыли является их соответствие законодательству Российской Федерации.

В соответствии с Федеральным законом от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ), каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Формы первичных учетных документов определяет руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. При этом Законом № 402-ФЗ установлен перечень обязательных реквизитов первичного учетного документа, к которым относится величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения.

Таким образом, налогоплательщик самостоятельно определяет формы документов, подтверждающие факты хозяйственной жизни, и, соответственно, порядок их заполнения с учетом указанных требований Закона № 402-ФЗ.

2. Согласно положениям пункта 2 статьи 171 и пункта 1 статьи 172 Кодекса суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг), а также имущественных прав, подлежат вычетам в случае использования этих товаров (работ, услуг), имущественных прав для осуществления операций, признаваемых объектами налогообложения налогом на добавленную стоимость, на основании счетов-фактур, выставленных продавцами, после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов.

В соответствии с пунктами 1 и 2 статьи 169 Кодекса счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав сумм налога на добавленную стоимость к вычету в порядке, предусмотренном главой 21 Кодекса, при выполнении требований, установленных пунктами 5, 5.1 и 6 данной статьи.

При этом согласно пункту 8 статьи 169 Кодекса форма счета-фактуры и порядок его заполнения устанавливаются Правительством Российской Федерации.

Постановлением Правительства Российской Федерации от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждены, в том числе, правила заполнения счета-фактуры (далее — Правила).

Согласно подпункту «м» пункта 1 Правил в строке 7 «Валюта: наименование, код» указывается наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют.

Таким образом, право на вычет сумм налога на добавленную стоимость, предъявленных налогоплательщику при приобретении на территории Российской Федерации товаров (работ, услуг), имущественных прав, возникает при соблюдении требований статей 171, 172 Кодекса, в том числе при наличии счета-фактуры, оформленного в вышеуказанном порядке.

Государственный советник РФ 2-го класса

Е.А. Круглова

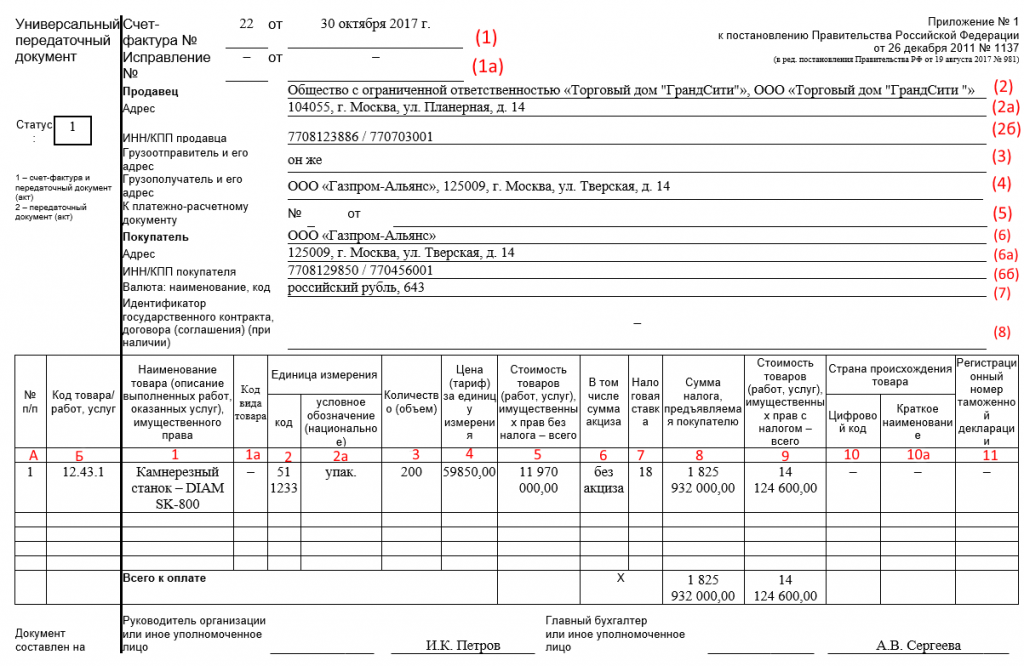

Образец УПД 2021 года

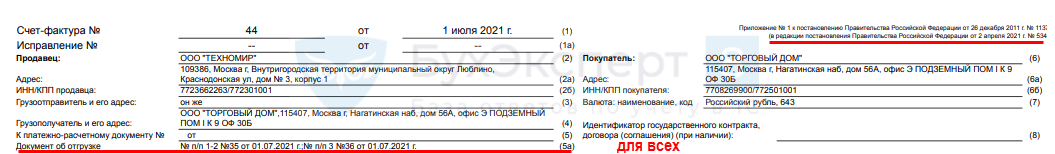

Форма универсального передаточного документа менялась уже несколько раз. Последний — 1 июля 2021 года. После последних изменений в документе появилась графа строка 5а «Документ об отгрузке N п/п», графа «Код вида товара», поле для дополнительной подписи, поменялись названия строки 8 и графы 11.

Бланк, правила и пример заполнения актуальной в 2021 формы УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

УПД с 1 июля 2021 года: изменение

С 1 июля 2021 года счет-фактура дополнен новой строкой 5а «Документ об отгрузке N п/п». В этой строке надо указать сведения о документе об отгрузке товаров. Плательщики НДС применяют счет-фактуру либо универсальный передаточный документ, но соответствующие изменения в форму УПД не внесены.

Дело в том, что форма УПД является рекомендуемой. В связи с этим ФНС России разъяснила, что если плательщик НДС использует УПД со статусом «1«, то с 1 июля следует дополнить указанную форму строкой 5а счета-фактуры (письмо ФНС России от 17.06.2021 № ЗГ-3-3/4368@).

Бесплатно скачать бланк УПД (в Excel):

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Скачайте образец заполнения УПД:

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

Электронный УПД

Если в компании используют электронный документооборот, УПД можно отправлять в электронном варианте. В отличие от бумажной версии, он имеет три функциональных значения:

МойСклад позволяет быстро обмениваться данными с системами электронного документооборота. У сервиса есть интеграции с популярными ЭДО: Такском, ЭДО Лайт, 1С Клиент ЭДО и другими. Начните работать прямо сейчас — это бесплатно!

Всем ли нужно в УПД указывать идентификатор государственного контракта в 2021 году?

Идентификатор государственного контракта в счетах-фактурах и УПД нужен, чтобы налоговой было проще контролировать отгрузку товаров (работ, услуг) в счет полученных из федерального бюджета авансовых средств.

Если вы не знаете, что писать в новой строке, то, скорее всего, вам и не понадобится ее заполнять. Строка 8 заполняется только в том случае, если вы работаете с госконтрактом, которому присвоен уникальный идентификатор.

Если у вашего контракта нет такого реквизита, то и в УПД идентификатор госконтракта указывать не нужно: в поле ставится прочерк.

Правила заполнения УПД по новому образцу

Документ по-прежнему может заменять одновременно и накладную, и счет-фактуру, или быть выписан только в качестве накладной или акта. Поэтому важно правильно указать статус УПД:

Упростить заполнение УПД поможет простая инструкция ниже.

УПД со статусом 1

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

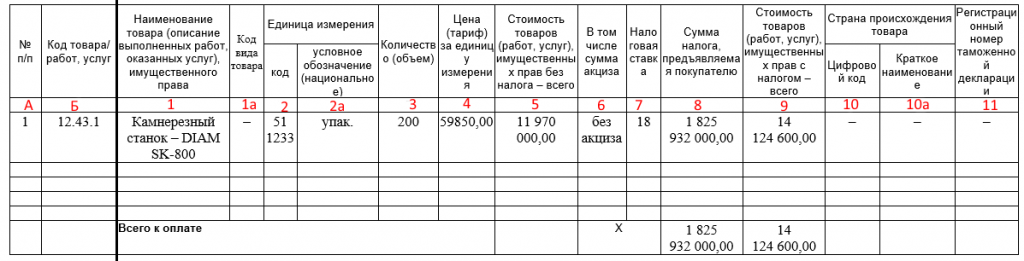

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров. Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации».

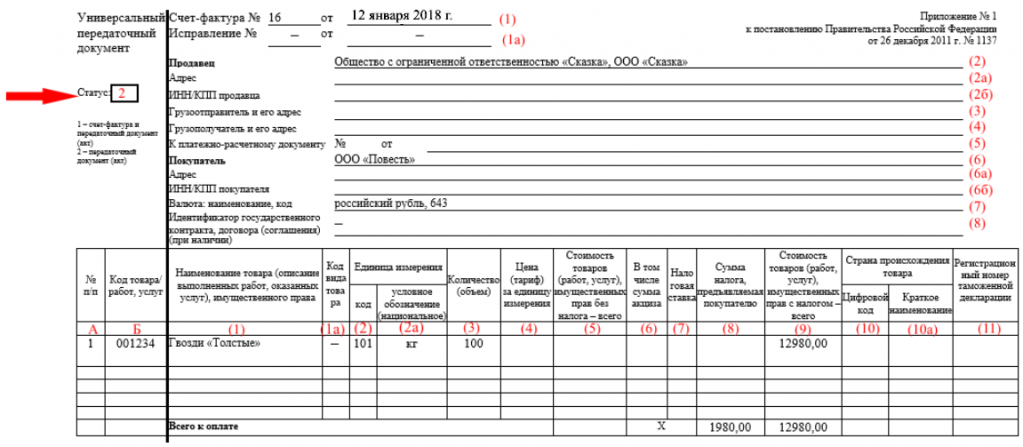

УПД со статусом 2

Не заполняются табличные графы 7 и 8 (ставка и сумма НДС), 10, 10а и 11 (страна и ГТД — они заполняются только для операций, облагаемых НДС).

Можно не заполнять табличные графы 4, 5 и 6, в подразделе со счетом-фактурой строки 2а и 2б, 3, 4, 5, 6а и 6б.

Остальные поля заполняются как описано выше.

Часто задаваемые вопросы

При оформлении УПД чем отличаются статус 1 и 2?

Статусы УПД 1 и 2 определяют назначение документа. УПД со статусом 1 можно использовать и как первичный документ для оформления хозяйственных операций, и как счет-фактуру. УПД со статусом 2 можно использовать только как первичный документ для оформления хозяйственных операций. Тогда счет-фактура составляется отдельно.

Статус при заполнении УПД имеет информационный характер. Фактический статус документа будут определять реквизиты, которые вы укажете: так, если вы присвоили документу статус 2, но при этом указали в нем НДС, то такой документ можно использовать как счет-фактуру для обоснования налогового вычета, несмотря на статус.

Где взять код товара в УПД?

Используйте артикул товара или код по ОКВЭД/ОКУН для работ/услуг, если нужно указать на налоговые льготы или другие особые условия.

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Подписи в УПД со стороны продавца:

Подписи в УПД со стороны покупателя:

Какие документы заменяет УПД?

УПД можно использовать вместо счета-фактуры, первичного документа или вместо обоих этих документов сразу. Бланк универсален: вы сами решаете, что заменяет УПД в конкретном случае, и исходя из этого заполняете поля.

Заменяет УПД акт выполненных работ или нет?

Заменяет. Любые организации и предприниматели, в том числе и неплательщики НДС, могут использовать вместо акта выполненных работ универсальный передаточный документ.

Обязательно ли использовать универсальный передаточный документ вместо товарной накладной?

Можно, но не обязательно. Вы вправе самостоятельно решить, что для вас будет удобнее: УПД или ТОРГ-12. Последняя с появлением УПД не вышла из употребления и оформляется так же, как и раньше. Но использование универсального передаточного документа вместо товарной накладной или другого первичного документа поможет вам упростить документооборот и уменьшить его объем.

Можно ли выписывать УПД на услуги?

Можно. Вы можете использовать УПД для оформления не только отгрузки товаров, но также и оказания услуг, выполнения работ и передачи имущественных прав. УПД на услуги заполняется по той же инструкции, что и на товары.

УПД на услуги: нужен ли акт?

Если вы оформляете оказание услуг с помощью УПД, отдельный акт составлять не нужно.

Можно ли в УПД указывать услуги и товары одновременно в 2021 году?

Можно. Налоговое законодательство РФ не требует выставлять отдельный счет-фактуру на каждый вид продукции (услуг). В одном счете-фактуре (или, соответственно, в одном УПД) можно отразить одновременно всю отгрузку (товары, работы, услуги) в адрес одного покупателя. В этом случае вы оформляете один УПД — вместо акта выполненных работ и товарной накладной одновременно. При этом важно соблюдать сроки выставления счетов-фактур — 5 календарных дней с момента отгрузки).

Строка 8 в УПД: обязательно заполнять или нет?

Строка 8, обязательная для включения в форму универсального передаточного документа с 1 июля 2017 года, заполняется только в том случае, если у вас есть соответствующие данные. Если их нет, в ней ставится прочерк, но сама строка обязательно должна присутствовать в форме. С 1 октября 2017 в названии строки появилось указание «При наличии»: это и означает, что она обязательна к заполнению только в случае, если у вас есть нужные данные. В противном случае ставится прочерк.

С какого года ввели УПД? С какого числа действует УПД?

Универсальный передаточный документ ввели в 2013 году. Но с 1 октября 2017 действует новый образец УПД, поэтому документы, датированные более ранним числом, недействительны.

Кстати, изменения в УПД с 1 октября 2017 не вызвали затруднений у пользователей МоегоСклада, потому что в нашем сервисе документы формируются автоматически. Мы вовремя обновляем формы документов, так что нашим пользователям не нужно искать в интернете бланки или добавлять поля на свой страх и риск вручную.

Скачайте УПД бесплатно!

После регистрации в сервисе МойСклад вы бесплатно получите:

Универсальный передаточный документ: зачем он вам нужен и как его заполнить

Универсальный передаточный документ (УПД) упрощает документооборот, сокращает затраты и экономит время сотрудников. Расскажем, как правильно его заполнить с учетом всех изменений. Бланк для скачивания вы найдете в статье.

Какие документы заменяет УПД

УПД может заменить следующие виды документов:

Таким образом, один УПД может заменить целый комплект документации:

УПД могут применять любые юрлица и ИП. Система налогообложения и форма собственности значения не имеют.

Сервис МойСклад — все, что нужно для учета и торговли. Документы легко заполнить онлайн, напечатать или отправить контрагентам прямо из сервиса.

Бланк УПД

УПД не является документом, обязательным к применению. Унифицированного бланка тоже не существует. Есть рекомендованная форма, которую налоговики разработали на основе счета-фактуры еще в 2013 году (письмо ФНС от 21.10.2013 № ММВ-20-3/96).

Каждое предприятие вправе разработать свою форму УПД: дополнить рекомендованный бланк нужной информацией или убрать ненужную.

Главное, чтобы разработанный документ включал обязательные реквизиты первичного документа (ст. 9 закона от 06.12.2011 № 402-ФЗ), а в случае необходимости — счета-фактуры (ст. 169 НК РФ).

Разработанную форму УПД необходимо утвердить в учетной политике предприятия.

Важно: в некоторых субъектах РФ установлены дополнительные требования к составлению УПД. Так, в Башкирии с 01.12.2020 обязательно должна быть заполнена графа 10б. В ней предписано указывать регион России, где произведен товар. Если реализуется товар иностранного производства — графа не заполняется.

Электронный УПД

Организации и ИП, которые уже перешли на электронный документооборот (ЭДО) по собственной инициативе или обязаны его использовать по закону (реализация маркированных или прослеживаемых товаров), могут применять электронную форму УПД.

Электронный формат документа ФНС утвердила приказом от 08.04.2019 № ММВ-7-15/176@.

Электронные УПД бывают трех видов:

МойСклад позволяет легко и просто обмениваться УПД через систему ЭДО.

Как правильно заполнить УПД

Кратко разберем нюансы заполнения строк и граф УПД.

Поле «Статус документа»

Когда УПД применяют, как первичный документ и счет-фактуру, проставляют статус «1». В этом случае также необходимо заполнить строку 5а (подробности ниже).

Если УПД — это только передаточный документ (накладная, акт), то ставят статус «2». А вместо предписанных реквизитов счета-фактуры в документе можно проставить прочерки.

Вносим дату и номер документа.

Если УПД имеет статус «1», то используем хронологическую нумерацию счетов-фактур.

В документе со статусом «2» используем порядковую нумерацию передаточных документов.

Если в ранее оформленном документе обнаружена ошибка, то в исправленном УПД по строке 1а указывают номер и дату, когда были сделаны исправления. При внесении исправлений нужно ориентироваться на порядок, который установлен для счетов-фактур (постановление Правительства РФ от 26.12.2011 № 1137).

В строки 2-2б — вносим сведения о продавце.

В строки 6-6б — о покупателе.

При отгрузке товаров следует заполнить строки 3 и 4 — сведения о грузоотправителе и грузополучателе. Если УПД оформлен на выполнение работ или оказание услуг — ставим прочерки.

Если была предоплата, то в строку 5 вносим реквизиты платежного поручения. Если УПД составляется только как передаточный документ, эту строку можно не заполнять.

Для документа со статусом «1» заполняем строку 5а, как показано ниже.

Например: если вы составили УПД № 25 от 25.10.2021 из 3 строк, то вам нужно указать реквизиты этого же УПД и строки документа:

В строке 7 указываем код валюты. Для рублевых документов заполняем поле так: «Российский рубль,643».

Строку 8 заполняем только при работе с госконтрактами, которые имеют идентификатор. Во всех остальных случаях ставим прочерк.

Графа А и Б — необязательные реквизиты. Их можно не заполнять. Обычно графу Б заполняют, если нужно указать налоговые льготы, сослаться на применение спецрежима или иные особые условия. Обычно для товара в этой графе проставляют артикул, а для работ и услуг — номер ОКВЭД.

В графе 1а указывают наименование товаров (услуг, работ).

Графу 1б заполняют только для товаров, которые вывозят в ЕАЭС. Код берут из единой Товарной номенклатуры.

В графы 2-2а вносят единицы измерения и их код из Общероссийского классификатора (если их возможно указать).

В графах 3-5 проставляют количество, цену и стоимость товара (работ, услуг).

Графы 6-13 заполняют только для УПД со статусом «1». Подробный порядок можно найти в Постановление Правительства РФ от 26.12.2011 № 1137 (ред. от 02.04.2021):

Далее в УПД проставляют количество заполненных листов и подписи.

Подпись руководителя (ИП) и главбуха обязательны, если документ выполняет функцию счета-фактуры. Если УПД — это только накладная (акт), эти подписи можно не ставить. За руководителя (ИП), главбуха поставить подпись может лицо, уполномоченное на совершение таких действий по доверенности.

Ниже вписывают номер и дату документа—основания (например: договора). И при необходимости сведения о транспортировке груза (например: номер и дата ТТН).

Далее проставляются дата отгрузки (передачи, сдачи) и прочие подписи со стороны продавца :

Дата получения (приемки) и подписи со стороны покупателя :

В последних строках указывают наименование предприятий — участников составления УПД. Это могут не только продавец и покупатель, но и аутсорсинговая компания, которая ведет учет, или агент (комиссионер).

Ставить печать на документе не обязательно. Однако, если на УПД стоит печать хозяйствующего субъекта, то последнюю строку с его наименованием можно не заполнять.

Более 2 млн предприятий уже работают с УПД и другими документами в облачном сервисе МойСклад.

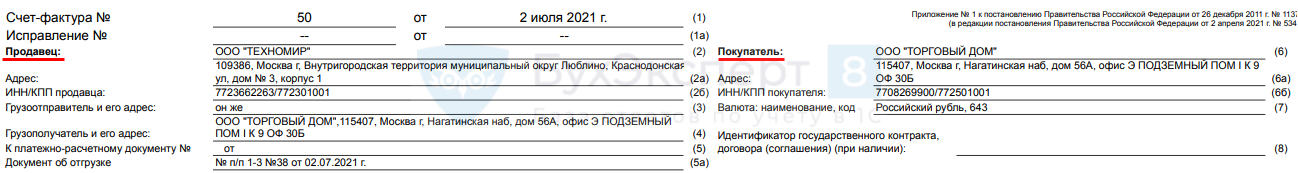

Счет-фактура и УПД с 01.07.2021 — образец

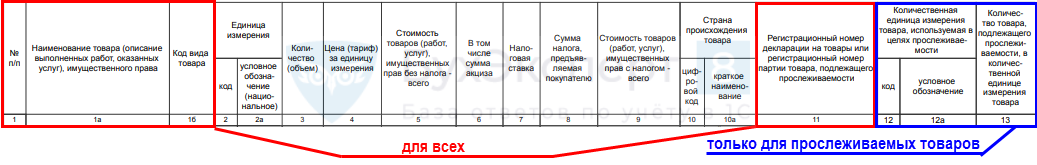

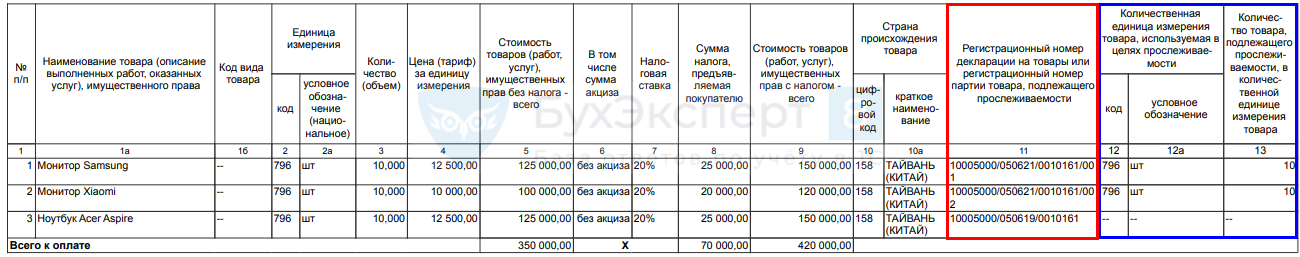

Формы счета-фактуры, корректировочного счета-фактуры и УПД, а также универсального корректировочного документа изменены с 01.07.2021. Добавлены новая графа 5а и информация о прослеживаемости импортных товаров.

Изменения касаются налогоплательщиков и на ОСНО, и на УСН. Упрощенцы (организации и ИП) обязаны указывать информацию о прослеживаемых товарах при их наличии. Вместо СФ они оформляют УПД в электронном виде.

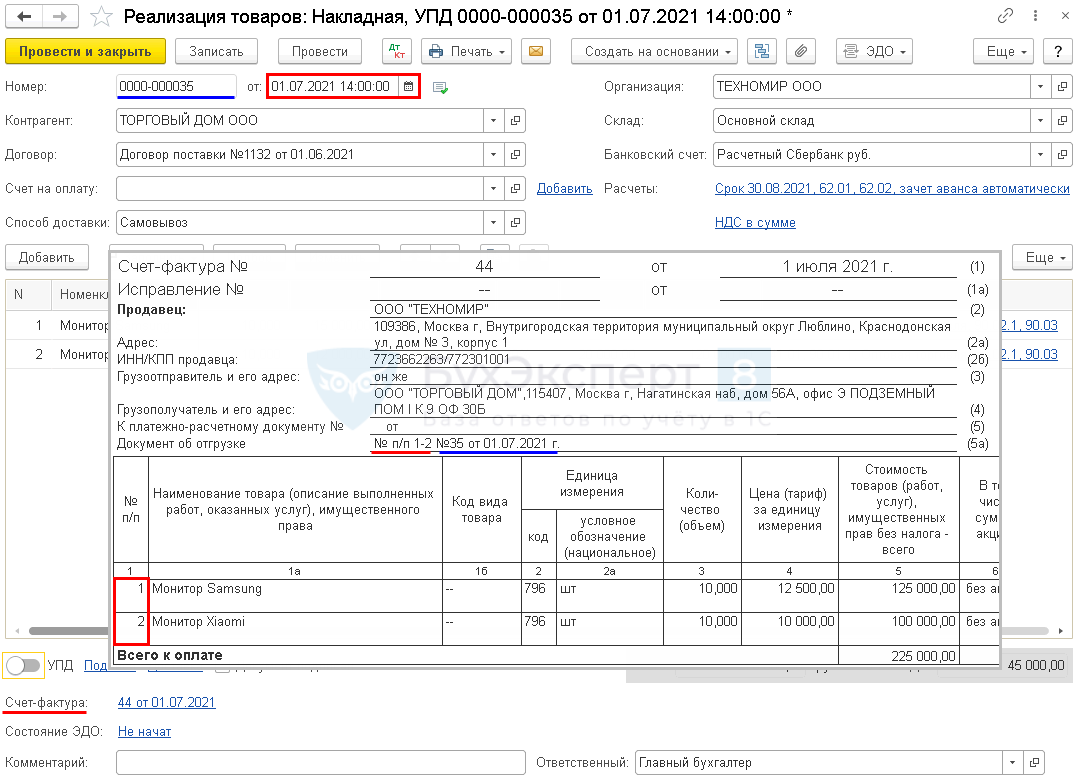

Разберемся, как все это реализовано в 1С 8.3 Бухгалтерия.

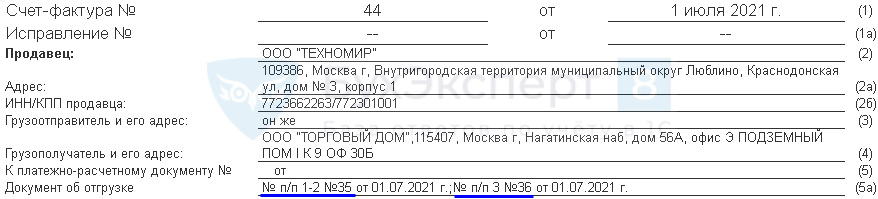

Новый счет-фактура с 01.07.2021 — образец заполнения

Счет-фактура с 1 июля 2021 — что изменилось?

Получите понятные самоучители 2021 по 1С бесплатно:

В связи с принятием Федерального закона от 09.11.2020 N 371-ФЗ о прослеживаемости товаров в счете-фактуре с 01.07.2021 появились дополнительные реквизиты.

Рассмотрим изменения в счете-фактуре с 01.07.2021.

Это изменение касается всех налогоплательщиков. Оно поможет налоговикам при проверке быстро найти первичку по отгрузке товаров (работ, услуг, имущественных прав) под конкретный СФ.

В счете-фактуре на аванс графу 5а заполнять не надо т.к. в ней приводится информация об отгрузочных документах, а не об оплатах.

Вопрос, что указывать в строке 5а счета-фактуры, если первички нет, не урегулирован. Например, если арендодатель не выставляет акт на аренду. Рекомендуем закрепить порядок оформления в Учетной политике по НДС и выставлять УПД в таком случае.

В табличной части СФ добавлены и изменены графы:

При продаже прослеживаемых товаров СФ выставляются всем покупателям за некоторым исключением (пп. 1 п. 3 ст. 169 НК РФ). Налогоплательщики на спецрежимах (например, УСН) или освобожденные от НДС вместо счета-фактуры оформляют УПД со статусом 2.

Несмотря на то, что изменения в графах 12, 12а, 13 не влияют на налоговую сумму, в случае таких изменений необходимо составить новый КСФ (Постановление Правительства РФ от 26.12.2011 N 1137, которое с 01.07.2021 действует в ред. Постановления Правительства РФ от 02.04.2021 N 534).

Для участников системы прослеживаемости обязателен ЭДО. Счета-фактуры передаются только в электронном виде за некоторым исключением (п. 2 ст. 2 Закона N 371-ФЗ, п. 1.1 ст. 169 НК РФ). Работать с электронными счетами-фактурами с 01.07.2021 следует по обновленным правилам (Приказ Минфина РФ от 05.02.2021 N 14н).

Счета-фактуры на бумажном носителе можно выставлять при реализации и перемещении прослеживаемых товаров:

Поэтому часть реквизитов в СФ (КСФ, УПД) доступна только в электронном формате (ст. 2 Закона N 371-ФЗ). В печатной форме они не выводятся. Если прослеживаемых товаров нет в счете-фактуре, то графы 12-13 не выводятся на печать. У тех, кто работает с ЭДО, по умолчанию они будут, но заполнять их не требуется. В 1С эти графы видны пользователям при наличии прослеживаемых товаров.

Запуск системы прослеживаемости был отложен на некоторое время до принятия всех нормативных документов и стартовал с 08.07.2021 (Письмо ФНС РФ от 30.06.2021 N ЕА-4-15/9208@). Бланки СФ, УПД по новому образцу уже действуют с 01.07.2021 и надо применять их. Информацию о прослеживаемости товаров заполнять в них не надо, передавать в ИФНС также не требуется.

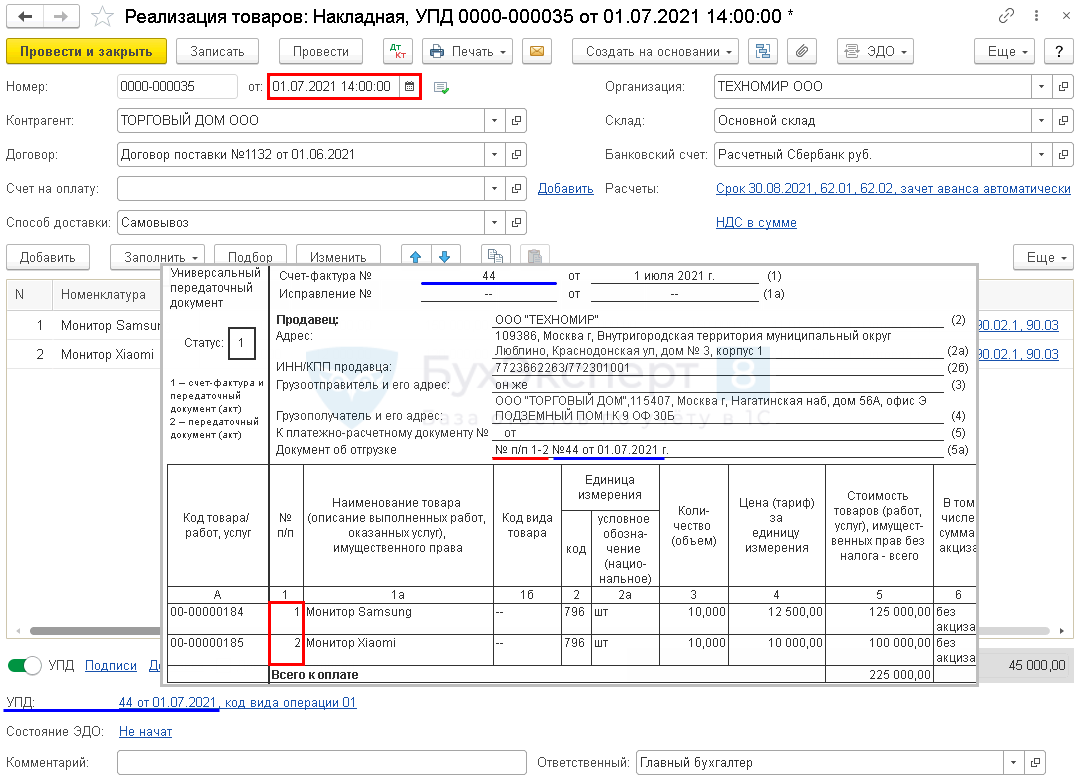

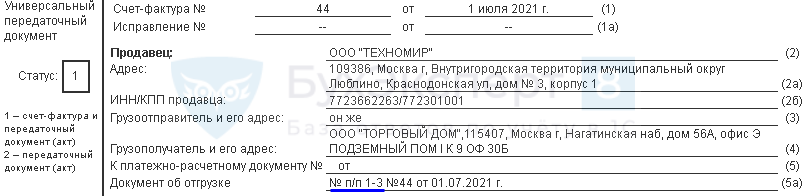

Заполнение УПД и УКД с 1 июля 2021

Налогоплательщики, составляющие УПД со статусом 1, сами дополняют рекомендованную форму необходимыми реквизитами (Письма ФНС РФ от 17.06.2021 N ЗГ-3-3/4368@, от 22.04.2019 N ЕД-4-15/7638).

ФНС доработала электронный формат УПД и УКД (Письмо ФНС РФ от 28.05.2021 N ЕА-4-15/7407).

Новый счет-фактура в 1С

Шапка счета-фактуры

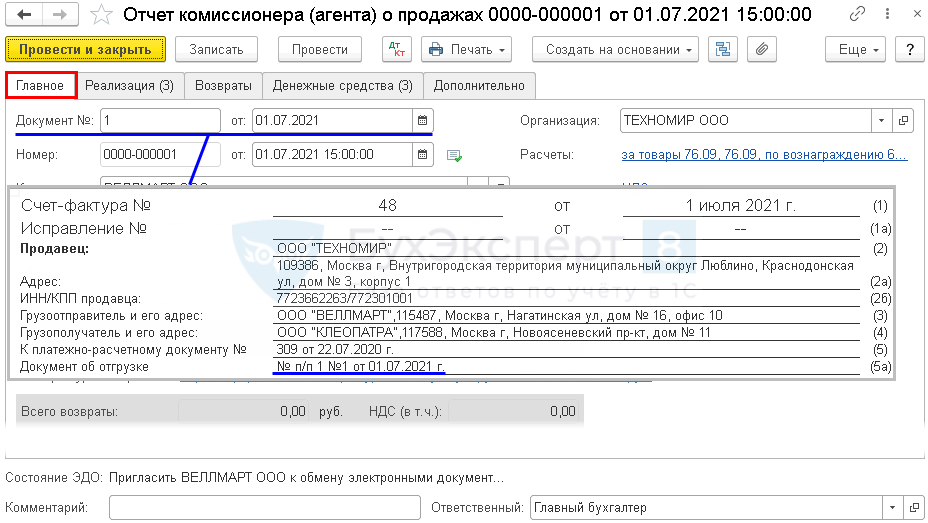

Реализовано заполнение строки 5а «Документ об отгрузке» в печатных формах документов (с релиза 3.0.95):

При формировании печатной формы Счета-фактуры с датой начиная с 1 июля, в строке 5а указывается:

Если документов отгрузки несколько, они все будут перечислены в строке 5а.

При формировании печатной формы УПД с датой начиная с 1 июля, в строке 5а указывается:

В этом случае все позиции указываются под одним номером УПД.

Как заполнять графу 5а в счете-фактуре, выставленном из документа Отчет комиссионера (агента) о продажах?

Почему в 1С в шапке счета-фактуры реквизиты Покупателя и Продавца расположены в 2 колонки?

Почему в 1С в форме счета-фактуры, действующей с 01.07.2021 реквизиты Покупателя и Продавца расположены в 2 колонки (с релиза 3.0.95)?

Форма счета-фактуры утверждена Постановлением Правительства РФ от 26.12.2011 N 1137 и эти реквизиты расположены там в одну колонку.

Допустимо ли менять расположение реквизитов в счете-фактуре?

Для более компактного расположения реквизитов фирмой 1С было принято решение разместить реквизиты Продавца и Покупателя в СФ и УПД в 2 колонки. По мнению разработчиков 1С, все данные сохранены, поэтому такое расположение не противоречит Постановлению. Методисты ФНС не имеют возражений против такого подхода. Данная позиция отражена в Письме ФНС от от 23.08.2021 N 3-1-11/0116@.

В случае осторожного подхода, можно разработать собственную внешнюю форму бланка с помощью программиста 1С.

Команда БухЭксперт8 подготовила внешнюю печатную форму Счета-фактуры выданного на реализацию и Корректировочного счета-фактуры согласно Постановлению N 1137 (в редакции Постановления N 534). Эти формы содержат в шапке одну колонку (Продавец и под ним Покупатель), а не две, как типовой печатной форме 1С:

Табличная часть счета-фактуры

Табличная часть счета-фактуры заполняется в соответствии с новым порядком. В одном документе отражаются и прослеживаемые, и непрослеживаемые товары. Графы 12-13 выводятся и заполняются при наличии информации.

При оформлении Корректировочного счета-фактуры и Универсального корректировочного документа данные корректируемых строк дублируются из первичного СФ или УПД.

Почему в счете-фактуре на несколько реализаций одинаковые позиции номенклатуры не объединяются в одну строку?

После установки обновления 1С на релиз 3.0.95.15, при формировании УПД и СФ на основании нескольких реализаций, одинаковые позиции номенклатуры отражаются отдельными строками. Раньше они объединялись. С чем это связано?

С 01.07.2021 в форме СФ появилась строка 5а, в которой необходимо указывать:

Поэтому позиции из разных документов реализации должны быть отражены в СФ отдельно. Для УПД это не так принципиально, возможно, что алгоритм в 1С будет изменен и одинаковые строки будут сворачиваться.

Отслеживать изменения по автоматизации в 1С, касающиеся СФ, УПД, КСФ, УКД в связи с вводом прослеживаемости, можно здесь >>

Все инструкции по 1С и материалы по теме размещаем в рубрике Прослеживаемость.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(19 оценок, среднее: 4,79 из 5)