Для чего нужен и можно ли обойтись без него

Счет на оплату считается необязательным документом, а потому без него можно обойтись. Он нужен исключительно для предоставления реквизитов контрагенту и побуждению его к более оперативной оплате.

Как выставить счет на оплату?

Счет выставляется как без договора, так и на основании договора. Он направляется покупателю услуг по электронной почте или вручается лично. Документ оформляется в бумажном или электронном виде (в формате Word, Excel и PDF и т. д.). В зависимости от договоренности сторон счет выставляется до или после оказания услуг/поставки товаров.

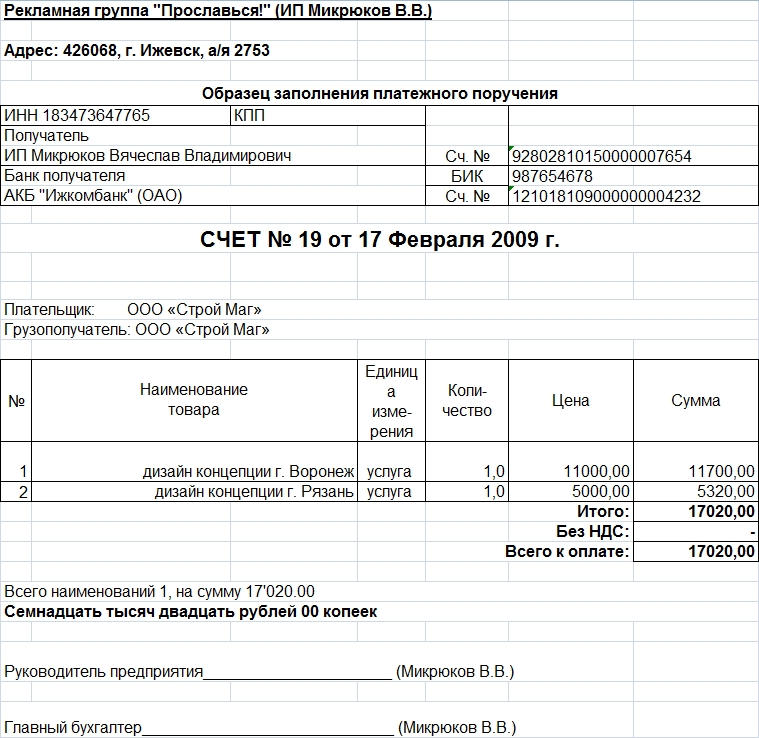

Чем отличаются счета на оплату от ООО и ИП?

Счета от ИП (индивидуального предпринимателя) и от ООО (общества с ограниченной ответственностью) отличаются друг от друга только тем, что предприниматель расписывается на документе один раз, а в ООО нужно две подписи и за руководителя предприятия, и за главного бухгалтера.

Бланки счетов на оплату 2021 года

Предлагаем вам бесплатно скачать пустые бланки счетов на оплату, действительные в 2021 году.

Как заполнить бланк счета на оплату?

Форма счета на оплату не регламентируется законодательными документами. Каждая организация разрабатывает бланк документа самостоятельно, включая в него обязательные реквизиты, или использует общепринятые шаблоны.

При выставлении счета на оплату в него включают:

Почему в КУБе удобнее выставлять счета. Видео.

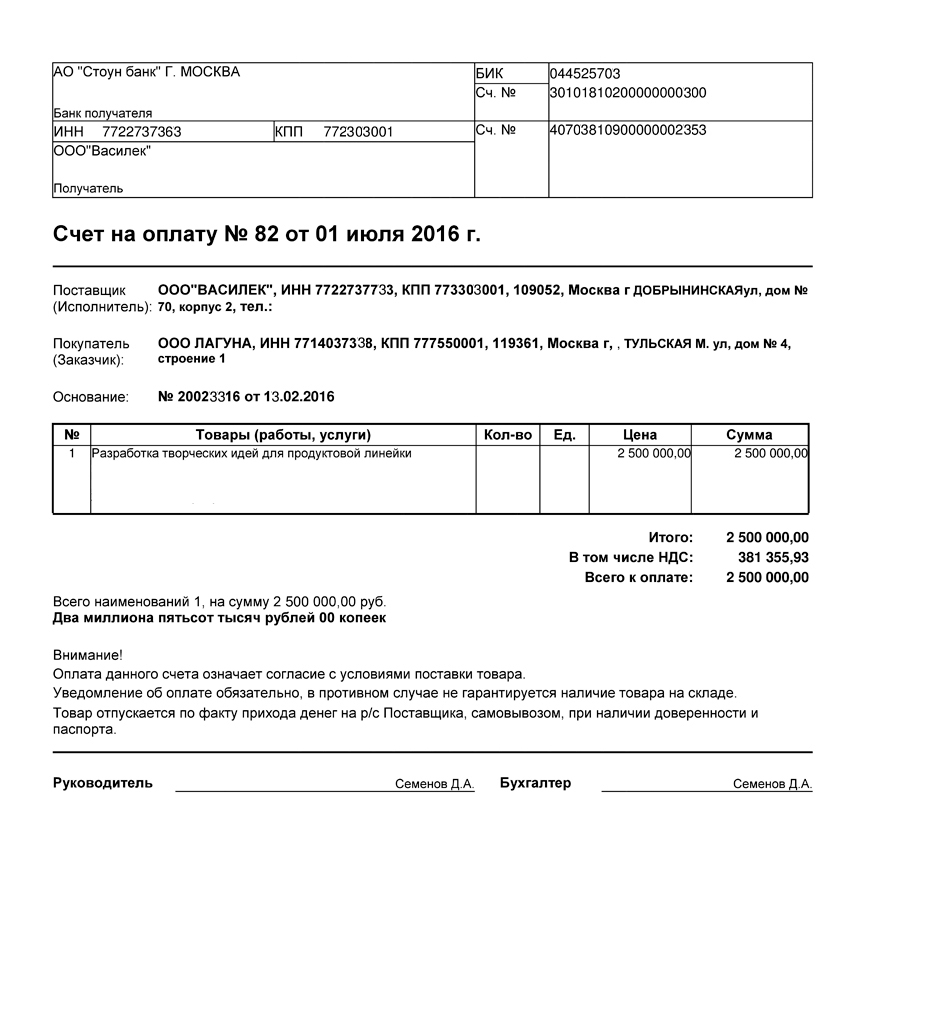

Образцы заполнения счетов

Чтобы правильно внести в бланк реквизиты своей организации (или ИП) и плательщика, бесплатно скачайте шаблоны заполнения счета на оплату услуг и товаров.

Таким будет ваш документ

Как отражать НДС в счете на оплату?

В счете на оплату с НДС (при использовании ИП или организацией основной системы налогообложения – ОСНО) отдельно прописывается сумма налога на добавочную стоимость – 18% от стоимости товаров или услуг.

В счете без НДС (при использовании ИП или организацией упрощенной системы налогообложения – УСН) указывается: «Без НДС» или «НДС не облагается».

Когда нужно указывать в счете срок его оплаты?

Срок оплаты счета указывается в документе в том случае, когда в договоре между поставщиком услуг и товаров и их получателем указаны временные рамки осуществления финансового расчета между сторонами.

Ошибки заполнения

У документа нет жесткой унифицированной формы, а потому при заполнении можно допустить те же ошибки, что и при составлении других внешних документов:

Какие реквизиты указывают

При заполнении счета следует обязательно прописать следующие реквизиты:

В каких случаях счет признают первичным документом

Официально счет на оплату не является первичным документом. Однако, при работе по договору контрагенты часто не перечисляют оплату без получения счета. Только получив счет на оплату, руководство компании дает указания о выплате, а бухгалтерия переводит средства. Выходит, что по факту счет выступает первичным документом, без которого расчеты с поставщиками не ведутся.

Нужна ли на счете печать

Печать не входит в перечень обязательных реквизитов счета на оплату. Ставить ее или нет, решает каждое предприятие самостоятельно, исходя из особенностей своего документооборота.

Счёт на оплату. Бланк и образец заполнения

Счёт на оплату – документ, который используют в своей работе абсолютно все предприниматели, независимо от того, на каком уровне они работают и к какой сфере бизнеса относятся. Как правило, счёт на оплату выписывается после заключения между сторонами письменного договора, как дополнение к нему, но иногда он может быть выписан и как самостоятельный документ.

Именно счёт на оплату дает основание покупателю товара или потребителю услуги оплатить их. Счёт может быть выписан как на предоплату, так и на оплату постфактум.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Обязателен ли счёт?

Законодательство РФ не регламентирует обязательное использование счёта в хозяйственной документации, оплату можно производить и просто на условиях соглашения. Однако, закон называет непременным условием любой сделки заключение договора. Счёт не существует отдельно от договора, это документ, сопровождающий сделку. Он представляет собой как бы предварительную договоренность об оплате по назначенным продавцом условиям – цене, которую должен оплатить покупатель товара или услуги.

Счёт делает расчеты гораздо более определенными, поэтому предприниматели предпочитают использовать его, даже если это условие не оговорено в условиях контракта.

ВАЖНО! Поскольку требование счёта не является законодательно обязательным, он не относится к бухгалтерским отчетным документам, а служит для внутреннего использования.

Когда счёт безоговорочно необходим?

В законодательстве прописаны моменты, когда выставление счёта является обязательным сопровождением сделки:

Итак, счёт на оплату не является обязательным документом, ровно как и подотчетным бухгалтерским. Он никак не может влиять на движение финансовых средств, он может быть в любой момент приостановлен или не оплачен – такие явления встречаются довольно часто и не имеют никаких правовых последствий.

Тем не менее, этот документ имеет равное значение для участников сделки, так как позволяет им заключить своего рода предварительное соглашение о перечислении денежных средств.

Кто выписывает счёта на оплату

Счёт на оплату всегда выписывает сотрудник бухгалтерского отдела. После того, как форма будет заполнена, документ передается руководителю организации, который удостоверяет его своей подписью. Ставить печать на документе не обязательно, так как ИП-шники и юридические лица (с 2016 года) имеют право не использовать печать.

Оформляется счёт на оплату в двух экземплярах, один из которых отправляется потребителю услуги или покупателю, второй – остается у организации, его выписавшей. Заполнить счёт можно как на обычном листе А4 формата, так и на фирменном бланке организации. Второй вариант удобнее, так как не нужно каждый раз вносить сведения о предприятии.

Данный документ не имеет унифицированного образца, поэтому организации и индивидуальные предприниматели вправе разрабатывать и использовать собственный шаблон или выписывать счёт на оплату в свободной форме. Как правило, у давно работающих организаций и ИП форма бланка стандартна, меняются только данные о получателе счёта, наименовании товара или услуги, а также сумма и дата. Иногда организации дополнительно в счёте указывают условия поставки и оплаты (например, процент или сумму предоплаты), срок действия счёта и прочую информацию.

Если в документе при оформлении допускаются какие-либо ошибки, их лучше не исправлять, а выписать счёт заново.

Следует помнить о том, что в некоторых случаях, при решении разногласий между сторонами в судебном порядке, счёт на оплату является документом юридической силы и может быть представлен в суде.

Как отправлять счёта на оплату

Сам счёт выставляем электронно. Один бумажный экземпляр оставляем у себя, другой можно отправить контрагенту обычным письмом.

Чаще всего счёт заполняется в электронном виде и отправляется получателю через электронную почту. Но опытные бухгалтеры всегда распечатывают документ на бумажном носителе, и один «живой» подписанный экземпляр отправляют контрагенту через обычное почтовое сообщение, а второй хранят у себя, подшивая в папку, обычно именуемую «счёта».

Инструкция по оформлению счёта на оплату

С точки зрения делопроизводства, данный документ не должен вызвать особых сложностей при разработке и заполнении.

В верхней части документа указывается информация о получателе денежных средств. Здесь нужно указать

Далее посередине строки пишется название документа, его номер по внутреннему документообороту, а также дата создания.

Затем указывается плательщик по счёту (он же грузополучатель): тут достаточно указать только название компании, получившей товар или услуги.

Следующая часть документа касается непосредственно оказанных услуг или проданного товара, а также их стоимости. Оформить эти сведения можно как простым списочным перечислением, так и в виде таблицы. Второй вариант предпочтительнее, так как он позволяет избежать путаницы и делает счёт максимально понятным.

В первый столбец таблицы оказанных услуг или проданного товара нужно внести порядковый номер товара или услуги в данном документе.

Во втором столбце – наименование услуги или продукции (без сокращений, ёмко и чётко).

В третьем и четвёртом столбце необходимо указать единицу измерения (штуки, килограммы, литры и т.д.) и количество.

В пятый столбец нужно поставить цену за одну единицу измерения, а в последний – общую стоимость.

Если предприятие работает по системе НДС, то это нужно указать и выделить его в счёте. Если без НДС – эту строку можно просто пропустить. Затем справа ниже указывается полная стоимость всех товаров или услуг, а под таблицей эта сумма вписывается прописью.

В завершение документ должен подписать главный бухгалтер организации и руководитель.

Счёт-фактура для плательщиков НДС

Юрлица и другие плательщики НДС применяют счёт-фактуру: ответственный финансовый документ, который выставляется не предварительно, а по факту выполненных работ, предоставленных услуг или отгруженных товаров. Он нужен уже не для ускорения оплаты, а для подтверждения того, что сборы по акцизам и НДС уплачены в полном объеме, для того, чтобы можно было удержать НДС с плательщика (покупателя). Этот документ имеет установленную форму, в нем также могут содержаться сведения о происхождении товара, а если он импортный, то и номер таможенной декларации на него.

Счёт-фактуру оформляют в двух экземплярах.

Элементы счёта

Определенной формы для составления счёта не предусмотрено, но есть обязательные составляющие, которые в нем обязаны содержаться.

К СВЕДЕНИЮ! Печать на счёте, по последним законодательным требованиям, не обязательна.

За товар или за услугу?

Счёт может выставляться в качестве договоренности об оплате за поставляемый товар или предоставляемую услугу, а также за выполняемый вид работ. Разница состоит в графе «Назначение платежа», которую содержит счёт.

Для расчёта за товар данная графа должна содержать перечень всех видов отпускаемого товара, а также единицы, в которых он измеряется (штуки, литры, килограммы, метры, рубли и др.). Обязательно нужно указать количество товара и сумму за них (отдельно без НДС, если он есть, и полную сумму).

При оплате услуг в «Назначении платежа» нужно указать вид услуги или выполняемой работы. Не забудьте отметить необходимое количество, а также сумму с НДС и без.

СПРАВКА! Если предприниматель не хочет, он может не расшифровывать все виды поставок полностью, указав лишь номер договора, по которому осуществляется сделка. Однако, все равно эта информация должна быть подробно отражена в товарно-транспортной накладной или в смете. Поэтому в интересах предпринимателя указать в счёте полный перечень оплачиваемых товаров или услуг.

Не допускайте ошибок!

Рассмотрим наиболее распространенные неточности, которые предприниматели могут допустить при оформлении счёта.

ВАЖНАЯ ИНФОРМАЦИЯ! Если организация-составитель счёта заметила ошибку, она вправе исправить её в тексте счёта. Для этого неправильно записанный показатель зачёркивается, и вместо него ставится правильный. Внесённое изменение заверяется руководительской подписью, при необходимости – печатью, и отмечается дата, когда это было сделано. Другие организации вносить исправления в счёт не уполномочены.

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Неустойка за просрочку исполнения обязательств по договору

Неустойка за неисполнение обязательств по договору: общие вопросы

Основной нормативный документ, где освещаются положения о неустойке, — Гражданский кодекс РФ. В главе 23 § 2 ГК РФ дано определение рассматриваемого термина, а также условия применения этого вида ответственности.

Неустойкой (пенями, штрафом) признается (п. 1 ст. 330 ГК РФ) определенная с согласия контрагентов по сделке или на законодательном уровне денежная сумма, подлежащая оплате должником при несоблюдении условий, некачественном выполнении или просрочке выполнения обязательств.

Соответственно, неустойка возможна двух видов:

Кроме того, исходя из толкований, данных в постановлении Пленума Верховного суда РФ «О применении судами некоторых положений ГК РФ…» от 24.03.2016 № 7, штрафные санкции возможны в виде (п. 60):

В зависимости от способа зачета понесенного ущерба неустойка делится:

Размер неустойки за неисполнение условий договора

Величина законной неустойки определяется в законодательных актах. Если размер неустойки за неисполнение обязательств по договору нормативно не установлен, стороны сделки вправе назначить его самостоятельно.

ВАЖНО! В соответствии со ст. 331 ГК РФ соглашение о неустойке должно быть оформлено письменно.

Исходя из пояснений, данных в п. 63 постановления № 7, письменно оформленный документ о неустойке должен соответствовать требованиям, перечисленным в пп. 2, 3 ст. 434 ГК РФ. Если соглашение о базовом обязательстве признано недействительным, это подразумевает недействительность и соглашения о пени или штрафе (п. 64 постановления № 7).

Однако если заключено соглашение о неустойке, в котором определено, что она выплачивается в случае невыполнения обязательств по возврату имущества, в связи с недействительностью сделки, то недействительность или незаключение основного договорного документа не влечет недействительность условий о неустойке (абз. 2 п. 64).

На практике вид, величину и порядок истребования неустойки согласовывают непосредственно в соглашении. Величина неустойки устанавливается в виде процента от суммы обязательства. Законодательных ограничений по размеру процента неустойки за неисполнение обязательств по договору нет.

Разъяснения экспертов по различным аспектам применения неустойки вы найдете в КонсультантПлюс. Например, ответ на вопрос, может ли сумма неустойки за нарушение сторонами своих обязательств по договору превысить сумму основного долга. Если у вас еще нет доступа к правовой системе, пробный полный доступ можно получить бесплатно.

Процент неустойки по законодательству

Законная неустойка (ст. 332 ГК РФ) позволяет требовать уплаты штрафных санкций за невыполнение параметров сделки независимо от того, предусмотрен такой вариант соглашением между контрагентами или нет.

На законодательном уровне неустойка установлена для широкого круга гражданско-правовых отношений. К примеру:

Изменение размера законной неустойки

Согласно п. 2 ст. 332 ГК РФ размер неустойки, установленной законом, может быть увеличен по согласованию сторон, если нет запрета на это. Пленум ВС РФ в постановлении № 7 разъясняет, что, несмотря на отсутствие указаний на это в ГК РФ, законная неустойка за невыполнение условий договора не может быть снижена по волеизъявлению сторон сделки (п. 61).

Помимо этого, в постановлении № 7 приводится частный случай, когда повышение законной неустойки невозможно.

Увеличение установленной законом неустойки не допускается в отношении санкций, предусмотренных ч. 14 ст. 155 ЖК РФ за просрочку или неполную оплату коммунальных услуг. На этих разъяснениях формируется судебная практика (к примеру, определение Верховного суда РФ от 12.10.2017 по делу № 305-ЭС17-10359, А40-51128/2016).

Кроме того, в п. 62 постановления № 7 конкретизируется, что если базовое обязательство нарушено, то обязанность выплатить законную неустойку может быть исполнена:

При этом способ прекращения обязательства по выплате неустойки может быть определен и в мировом соглашении.

Определенная на законодательном уровне неустойка может быть снижена судом в соответствии с положениями ст. 333 ГК РФ (п. 78 постановления № 7), то есть в случаях, когда подлежащая уплате сумма явно не соответствует принципу разумности.

Взыскание неустойки по договору

Истребование неустойки возможно как в добровольном, так и в судебном порядке. На практике эта мера ответственности применяется, как правило, через суд.

При этом истцу необходимо приложить к исковому заявлению документ с расчетом требуемой с ответчика неустойки. Период, за который следует произвести расчет, определяется следующим образом:

В резолютивной части судебного решения указывается суммарная величина неустойки, рассчитанная на момент вынесения решения. В дальнейшем, после вступления решения в законную силу, сумма неустойки взыскивается в рамках процедуры исполнительного производства приставом-исполнителем.

Процент за пользование чужими денежными средствами и неустойка

Не следует путать проценты за пользование чужими денежными средствами с неустойкой. Их отличает то, что проценты взыскиваются в случае, если одна из сторон сделки неправомерно удерживает деньги, принадлежащие или причитающиеся другой стороне. Соответственно речь идет исключительно о денежных обязательствах.

Порядок взыскания таких процентов определен в ст. 395 ГК РФ. Величина процента за пользование чужими денежными средствами определяется с учетом ключевой ставки Банка России, действовавшей в те или иные периоды нарушения обязательств.

Однако в договоре возможно прописать увеличенный размер процента, по сравнению с размером ключевой ставки ЦБ РФ. Если иной диапазон процентов установлен соглашением сторон или законом, проценты за использование чужих денежных средств взыскиваются в ином размере, соответственно, ключевая ставка не применяется.

Таким образом, неустойка представляет собой заранее согласованную возможность материального стимулирования к соблюдению и исполнению условий договора.

Образец соглашения об уплате неустойки

Соглашение о неустойке — это документ, в котором стороны предусматривают ответственность в виде выплаты денежной суммы за нарушение условий исполнения обязательств одним из контрагентов.

Когда требуется соглашение

Неустойка (штрафы, пени) — один из видов обеспечения исполнения обязательств в виде денежной компенсации для стороны при неисполнении или ненадлежащем исполнении контрагентом его обязанностей. Она устанавливается законом или договором.

Сторона вправе применить законную неустойку в силу указания на это в нормативном правовом акте. Нельзя уменьшить соглашением сторон по законной неустойке ее размер, но есть возможность увеличить, если это не запрещено законом (п. 61 постановления пленума ВС РФ от 24.03.2016 № 7).

Договорные санкции допускается предусмотреть тремя способами:

Наличие ответственности стимулирует контрагентов соблюдать условия договора.

К трудовому контракту применяются нормы трудового законодательства. Трудовой кодекс РФ определяет его условия и не предусматривает дополнительное соглашение к трудовому договору о штрафных санкциях, которое ухудшает условия труда, по сравнению с установленными трудовым законодательством (ст. 57 ТК РФ). Материальная ответственность работника установлена главой 39 ТК РФ. Он возмещает только прямой действительный ущерб. Материальная ответственность работодателя за задержку выплат сотруднику установлена ст. 236 ТК РФ, ее размер допускается увеличить коллективным или трудовым договором либо локальным нормативным актом.

Бесплатно составьте любое соглашение с помощью специального конструктора договоров от КонсультантПлюс.

Как оформить условия по неустойке

Главное требование — письменная форма соглашения о неустойке, вне зависимости от того, в какой форме совершено основное обязательство. Невыполнение этого условия влечет недействительность документа (ст. 331 ГК РФ). Способы соблюдения письменной формы аналогичны для любых других сделок (п. 2, 3 ст. 434 ГК РФ), например:

Указанные варианты подходят для выполнения требования, в какой форме должно быть заключено соглашение о неустойке, — только в письменной, иначе у кредитора не возникнет право требовать штрафы и пени, а у должника — их платить.

По содержанию специальных требований нет, в документе важно отразить:

Стороны вправе предусмотреть, что штрафы и пени удерживаются одним из контрагентов из оплаты товаров, работ, услуг. Воспользуйтесь для этой ситуации предложенным примером штрафных санкций за нарушение условий договора:

«В случае нарушения поставщиком сроков поставки, установленных п. ___, заказчик вправе удержать неустойку, предусмотренную п. ___, из суммы оплаты за товар, указанный в п. ___ настоящего договора».

Такой подход позволяет компенсировать издержки и избежать дополнительных затрат в случае нарушения обязательств деловым партнером.

Если подобный пункт предусмотрен соглашением, то достаточно уведомить контрагента о своем намерении и перечислить сумму оплаты за вычетом неустойки.

Определение неустойки: выбор конкретной санкции, способ ее исчисления, порядок выплаты, установление максимального размера — остается на усмотрение участников сделки. По общему правилу, как прописать в договоре штрафные санкции со сложными процентами: если за нарушение денежного обязательства предусмотрена ответственность в виде неустойки, проценты по ст. 395 ГК РФ и проценты на проценты (сложные проценты) не начисляются (п. 4, 5 ст. 395 ГК РФ).

Образец

Соглашение по неустойке

| г. Город | 13 января 2021 г. |

Общество с ограниченной ответственностью «Ppt.ru» в лице генерального директора Петрова П.П., действующего на основании Устава, именуемое в дальнейшем «Заказчик», с одной стороны, и общество с ограниченной ответственностью «Общество» в лице директора Иванова И.И., действующего на основании Устава, именуемое в дальнейшем «Исполнитель», с другой стороны, заключили настоящее соглашение о нижеследующем:

1. Для обеспечения исполнения обязательств по договору подряда от 10.12.2020 № 123 (далее — Договор) надлежащим образом стороны установили:

1.1. При нарушении срока оплаты выполненных и принятых работ в соответствии с условиями Договора Заказчик выплачивает Исполнителю пени в размере 0,5% стоимости работ за каждый день просрочки.

1.2. При нарушении сроков выполнения работ, предусмотренных п. 1.1 Договора, Исполнитель выплачивает Заказчику штраф в размере 10 000 (десять тысяч) рублей и пени в размере 0,1% стоимости работ за каждый день просрочки.

2. Настоящее соглашение составлено в двух экземплярах, имеющих равную юридическую силу, по одному — для каждой стороны.

3. Все изменения и дополнения к настоящему соглашению оформляются в письменном виде и подписываются обеими сторонами.

4. Настоящее соглашение является неотъемлемой частью договора подряда от 10.12.2020 № 123.

5. Все споры решаются путем переговоров. При неурегулировании разногласий во внесудебном порядке спор подлежит рассмотрению Арбитражным судом Субъекта РФ.

6. Реквизиты и подписи:

Общество с ограниченной ответственностью «Ppt.ru»

ИНН 1234567890/КПП 121001001

456789, Россия, Субъект РФ, просп. Замечательный, д. 1

Генеральный директор _______________/

Петров Порфирий Петрович

Общество с ограниченной ответственностью «Общество»

ИНН 987654321/КПП 101010101

456789, Россия, Субъект РФ, ул. Переулочная, 5

Иванов Иван Иванович

Что будет, если не выполнить условия соглашения

За принудительным взысканием неустойки следует обращаться в суд. Если дело планируется к рассмотрению в арбитраже, то при нарушении обязательств виновной стороне обязательно направляется претензия. В процессе работы над ней контрагенты вправе заключить соглашение об уплате пени в добровольном порядке, в котором должником признается размер задолженности и устанавливаются сроки для ее выплаты. При недостижении взаимопонимания либо игнорирования претензии придется рассматривать дело в судебном порядке. Суд вправе уменьшить размер взыскиваемой суммы, если она явно не соразмерна допущенному нарушению (ст. 333 ГК РФ).