Счет учета патентов в бухучете в 1с

Использован релиз 3.0.91

Если ИП применяет УСН совместно с ПСН, то для раздельного учета выручки и себестоимости продаж по видам деятельности на УСН и ПСН в документах «Реализация (акт, накладная, УПД)», «Отчет о розничных продажах» предназначен флажок «Патент» (рис. 1). Счета бухгалтерского учета доходов и расходов (90.01.1, 90.01.2 и т. д.) для раздельного налогового учета доходов и расходов при совмещении УСН и ПСН значения не имеют (поскольку у ИП нет обязанности вести бухгалтерский учет):

Если документ «Отчет о розничных продажах» создается автоматически на основании документов «Розничные продажи (чеки)», то перед созданием документа «Розничные продажи (чеки)» выберите систему налогообложения «Патентная система налогообложения» или «Упрощенная» (рис. 2). По кнопке «Закрыть смену» будет автоматически создано два документа «Отчет о розничных продажах»: один с установленным флажком «Патент» (для ПСН), второй без него (для УСН). В одном документе «Розничные продажи (чеки)» не может быть отражена одновременно реализация товаров по УСН и ПСН.

ИП для собственных нужд может настроить ведение бухгалтерского учета в программе. Для отображения счетов бухгалтерского учета в документах программы установите флажок «Показывать счета учета в документах» в разделе «Главное» – «Персональные настройки» (рис. 3). Раздельный учет доходов и расходов будет организован следующим образом:

Если документ «Отчет о розничных продажах» создается автоматически (по кнопке «Закрыть смену») на основании документов «Розничные продажи (чеки)», то счета учета доходов и расходов устанавливаются автоматически в зависимости от системы налогообложения указанной в документе.

Если документ «Отчет о розничных продажах» создается вручную, то для учета по ПСН перед заполнением табличной части документа установите флажок «Патент». В этом случае доходы будут учитываться по счету 90.01.2, расходы по счету 90.02.2. Если флажок «Патент» не установлен, то учет выполняется для УСН, доходы будут учитываться по счету 90.01.1, расходы по счету 90.02.1.

Раздельный учет доходов при совмещении УСН и патента в 1С: Бухгалтерии ред. 3.0.

В 2021 году многие индивидуальные предприниматели перешли на патентную систему налогообложения, а некоторым пришлось совмещать УСН и патент. На сайте ФНС России в разделе «Патентная система» имеются разъяснения и образцы документов, необходимые для оформления патента. И если с законодательной стороны более-менее понятно, то с точки зрения программы 1С у пользователей возникают вопросы: как вести учет выручки, зарплаты, доходов и расходов при совмещении этих режимов? У нас уже была статья «Ведение учета в 1С при патентной системе налогообложения» (ПСН). В ней мы рассмотрели теоретические аспекты ПСН и стартовые настройки в программе. А как быть дальше? Галочку-то поставить любой может! Как при совмещении режимов налогообложения настроить программу 1С: Бухгалтерия предприятия и корректно отражать операции? Будем разбираться вместе. В данной публикации затронем тему раздельного учета доходов.

Настройка совмещения режимов налогообложения: УСН + патент

Рассмотрим условный пример: ИП Грищенко И.С. ранее применял УСН 15% (доходы минус расходы), занимаясь торговлей бытовой техники и запчастями к ней. В 2021 году он открыл ремонтную мастерскую по устранению неполадок в этой бытовой технике, и на выполнение данных услуг он взял патент. Кроме того, он занимается установкой и подключением продаваемой техники: сплит-систем, стиральных машинок и т.п.

У ИП Грищенко имеются три наемных работника: продавец в магазине, мастер по ремонту оборудования и бытовой техники и специалист по монтажу оборудования и бытовой техники.

Рассмотрим примеры отражения операция в программе 1С: Бухгалтерия ред. 3.0 при совмещении двух режимов налогообложения: УСН и патент.

Настройка системы налогообложения производится в карточке организации переходом по одноименной гиперссылке.

Шаг 1. В разделе «Главное» запустите гиперссылку «Налоги и отчеты».

В разделе «Системы налогообложения» установите дополнительно к имеющейся УСН галочку «Патент». Выше в области значения «Применить с января 2021 года» нажмите кнопку «ОК».

Шаг 2. В разделе «УСН» заданы настройки для упрощенной системы налогообложения:

• порядок отражения авансов от покупателя;

• порядок признания расходов.

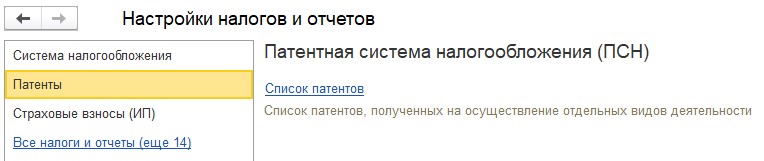

Шаг 3. Перейдите в раздел «Патент» и нажмите на гиперссылку «Список патентов».

Шаг 4. В открывшемся окне нажмите кнопку «Создать» и внесите список патентов, полученных на осуществление отдельных видов деятельности.

В нашем примере это «Ремонт электронной бытовой техники, бытовых приборов по индивидуальному заказу населения».

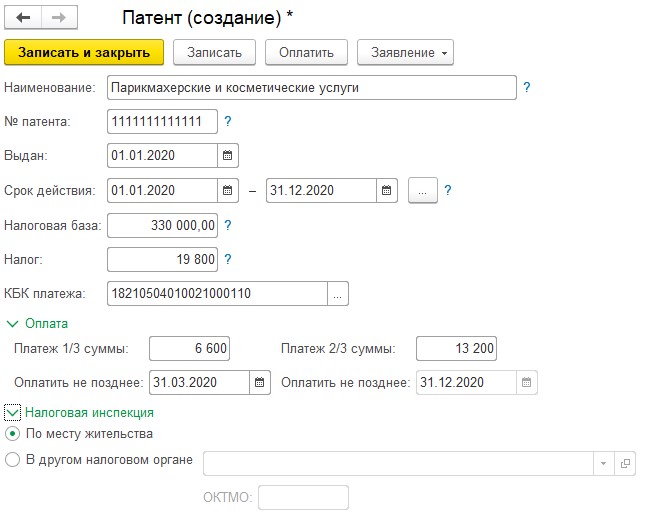

Шаг 5. Заполните данные из патента:

• Номер и дату выдачи патента – указан в шапке документа;

• Налоговая база указана в строке 010 на оборотной стороне патента;

• Сумма налога по патенту указана в строке 040 оборотной стороны документа.

После указания суммы патента разбивка суммы платежа и их даты заполнятся автоматически.

Потенциальный доход устанавливается в регионах РФ в зависимости от конкретного вида деятельности. При исчислении стоимости патента на год берется в расчет налоговая база, умноженная на ставку 6%.

Если вы планируете перейти на патент и предварительно хотите оценить его стоимость, сделать это можно с помощью онлайн сервиса на сайте ФНС России.

Задав запрашиваемые параметры, нажмите «Рассчитать» и в нижней части окна отобразится стоимость патента по заданному виду деятельности и разбивка по срокам платежей.

После заполнения всей информации о патенте в 1С нажмите «Записать и закрыть». Сведения о патенте сохранены.

По условию нашего примера ИП Грищенко занимается установкой кондиционеров и стиральных машин. А это уже другой вид деятельности, не попадающий под патент «Ремонт электронной бытовой техники, бытовых приборов по индивидуальному заказу населения».

Согласно разъяснениям Минфина (Письмо Минфина РФ от 22 апреля 2011 г. №03-11-11/102), установка кондиционеров относятся к санитарно-техническим работам, что попадает под другой патент «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ».

Внесем второй патент в справочник – «Установка и монтаж», аналогично как рассмотрено выше.

Итак, в справочнике «Патенты» у ИП Грищенко И.С. внесено 2 патента.

При отражении операций в программе 1С эти патенты будут детализировать операции и таким образом разделять их.

Например, при отражении доходов от ремонта бытовой техники указывается патент «Ремонт бытовой техники», при отражении услуг по установке и монтажу указывается соответствующий патент «Установка и монтаж». Аналогично обстоит дело и с расходами.

Перейдем к раздельному учету доходов в программе 1С: Бухгалтерия предприятия ред. 3.0.

Отражение доходов от реализации товаров при УСН

Отразим операции по реализации бытовой техники.

Покупателю реализованы товары на общую сумму 30900 руб.:

1. Сплит-система Centek CT-65V12 – стоимость 30000 руб.;

2. Электрочайник Aceline G-3000 белый – стоимость 900 руб.

Оплата за товары получена наличными в кассу магазина.

Обратите внимание, что при применении двух режимов в документе появилось дополнительное поле «Патент».

Так как реализация относится к УСН, то никаких отметок по патенту мы не ставим.

Сформированы бухгалтерские записи и записи регистров по УСН.

Расходы по реализации товаров отражены в Книге учета доходов и расходов (КУДиР). Условие отражения в книге покупок и продаж выполнено: товары, приобретенные у поставщика, оплачены и реализованы.

Шаг 3. Сформируйте на основании реализации документ поступления оплаты по кнопке «Создать на основании».

Для примера создадим «Поступление наличных».

Аналогично можно сформировать «Поступление на расчетный счет» или «Операцию по платежной карте».

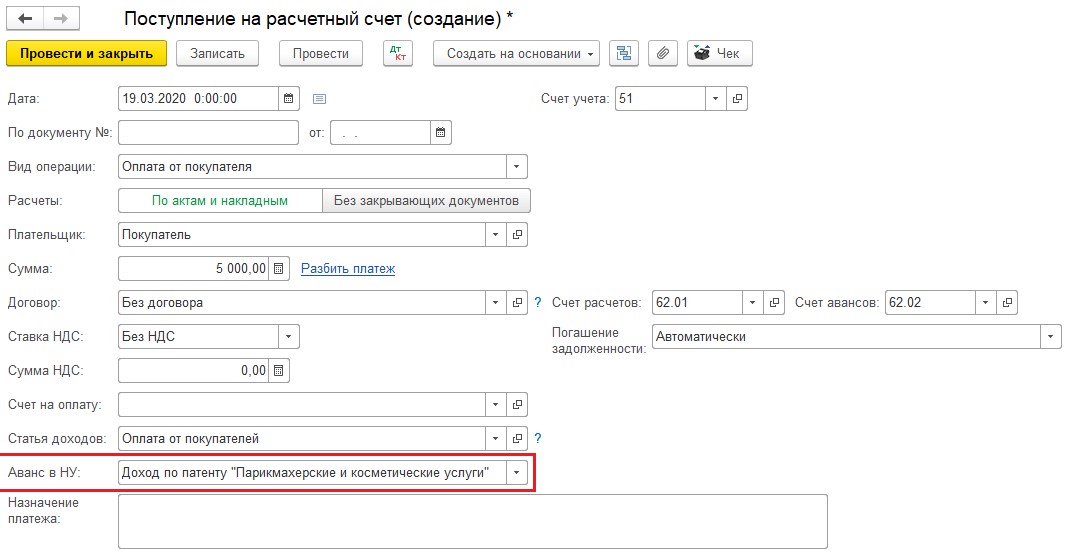

Шаг 4. Документ заполнился автоматически. Обратите внимание, что для счета учета авансов также появилось дополнительное поле уточнения режима налогообложения.

В КУДиР отражен доход от реализации: товар реализован и оплачен покупателем.

Рассмотрим пример далее.

Отразим доходы от услуг, относящихся к патенту.

Отражение доходов от услуг на патенте

Продолжим наш пример: покупатель, купивший сплит-систему, заказал услугу по ее установке. Стоимость услуги составила 3500 руб. Оплата за установку произведена наличными в кассу.

Отразим данный факт в программе 1С.

Шаг 2. Заполните документ данными и установите отметку «Патент», указав к какому патенту относится данная услуга.

В дополнение к бухгалтерской проводке, отражающей выручку от реализации услуги, этим документом отражена проводка по счету УСН.03 с отметкой «Расчеты по деятельности на патенте».

Программой предусмотрены вспомогательные счета по упрощенной системе налогообложения с выделением счетов для разных налоговых режимов, в т.ч. для патента – УСН.03 – «Расчеты с покупателями по деятельности на патенте».

Шаг 4. Отразите поступление оплаты за оказанную услугу, создав документ оплаты на основании «Реализации услуг» по кнопке «Создать на основании».

Кроме бухгалтерской проводки, отражающей поступление оплаты, формируется проводка по кредиту счета УСН.03 – «Расчеты по деятельности на патенте».

Так, при реализации услуг на патенте в 1С отражена проводка по дебету счета УСН.03, а при поступлении оплаты – по кредиту счета УСН.03.

Кроме этого, документ произвел запись в регистр «Книга учета доходов (патент)».

Посмотрим, как отразились операции в отчетах.

Отчеты по УСН и патенту в 1С: Бухгалтерия предприятия ред. 3.0

Шаг 1. Перейдите в раздел «Отчеты».

Так как ИП Грищенко применяет с 2021 года две системы налогообложения УСН и патент, то в разделе отчеты появился дополнительный раздел.

Кроме «Книги доходов и расходов УСН» в подразделе «Отчеты для ИП» можно сформировать отчет «Книга доходов по патенту».

Шаг 2. Откройте КУДиР – подраздел «УСН». Установите период и нажмите «Сформировать».

В разделе I. «Доходы и расходы за 1 кв.» отражена сумма выручки (графа 4) и сумма расходов (графа 5) по проданным товарам, в частности себестоимость товаров.

Шаг 3. Откройте отчет «Книга доходов по патенту».

Отчет формируется по каждому патенту отдельно.

«Книга доходов по патенту» состоит из титульного листа и самого отчета по доходам.

Выберите патент «Установка и монтаж». Нажмите «Сформировать».

Чтобы посмотреть данные отчета, задайте лист книги «Доходы». В отчете отражена сумма выручки, полученная от покупателя от услуги по установке сплит-системы.

Кроме расходов, связанных непосредственно с приобретением товаров, могут быть и другие расходы ИП: заработная плата, страховые взносы, коммунальные платежи и т.п. Как отразить такие расходы при совмещении режимов мы разберем в следующей статье.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Ведение учёта в 1С при патентной системе налогообложения

Почему? Ниже будут указаны преимущества режима.

Во-первых, налог на ПСН рассчитывается из основной доходности.

Во-вторых, использование патентной системы помогает освободиться от уплаты подоходного взноса, а в части осуществления предпринимательства, налога на добавленную стоимость и налога на имущественную собственность физ. лиц.

В-третьих, уменьшение количества деклараций – сдавать необходимо лишь декларацию 3-НДФЛ и отчётность по работникам в ПФР, ФСС и ФНС, если у вас они есть.

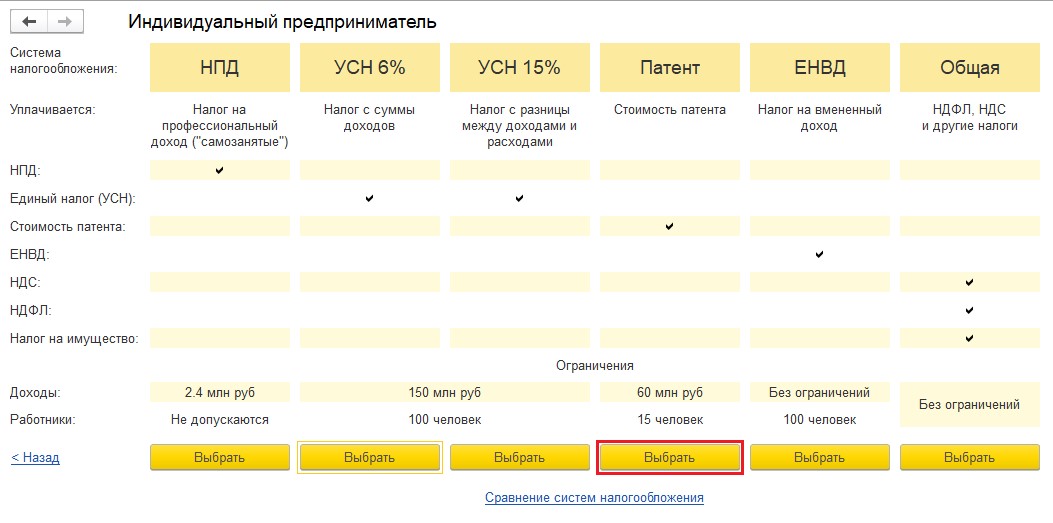

Однако применять ПСН могут только ИП, соблюдающие критерии, указанные в ст. 346 Налогового Кодекса России. То есть, число наемников не должно превысить 15 человек, выручка от распространения продукции, выполнения деятельности, оказания услуг не должна быть более 60 млн. рублей в год, и бизнесмен должен осуществлять только разрешённый тип деятельности, выделенный в вышеупомянутой статье.

Также человек занимающийся бизнесом, имеет правомочие на получение нескольких патентов по разным типам деятельности, однако придется вести раздельный учёт выручки. И законом не запрещено использовать ПСН вместе другими режимами налогового обложения.

При применении ПСН можно вести учет в программах 1С, при этом важно выполнить правильную настройку ПО и корректно заполнить справочники.

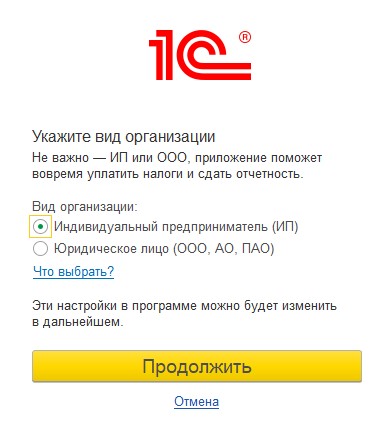

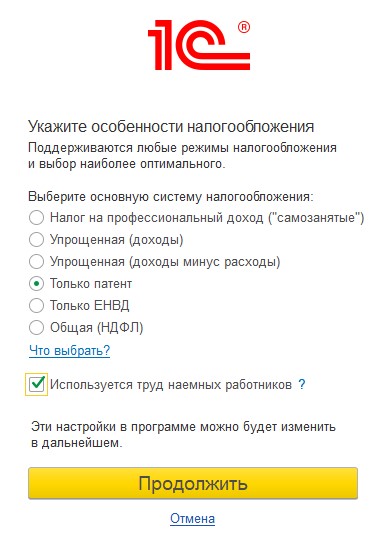

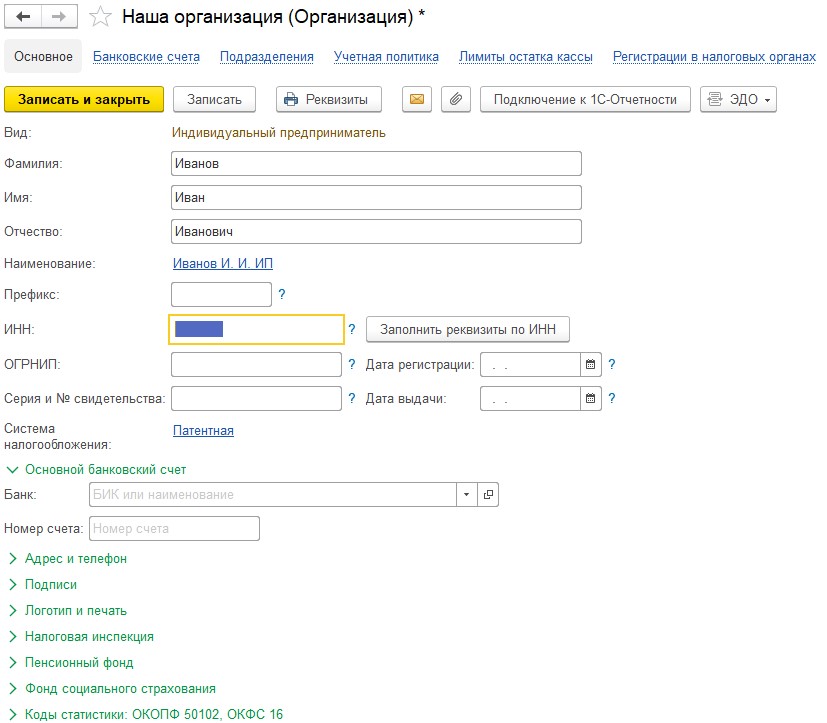

Рассмотрим, как начать вести учет бизнесмену, использующему ПСН в 1С: Бухгалтерия ред. 3.0.При первом включении программы, вам потребуется выбрать тип организации. В связи с тем, что в этой статье мы рассматриваем патентную систему, а её могут использовать лишь индивидуальные предприниматели, то выбор стоит сделать в пользу ИП.

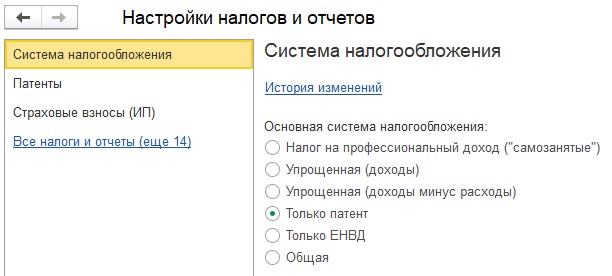

После нажатия на клавишу «Продолжить» вы перейдёте ко 2 этапу настройки – выбору системы налогового обложения. Здесь необходимо помощью флага отметить пункт «Только патент» и указать, если ли у вас работники по найму. Если ПСН не считается вашей единственной системой налогового обложения, и вы совмещаете её с другим режимом, то в настройке стоит выбрать иную систему, а в будущем, при настройке учётной политики пометить флажком патент.

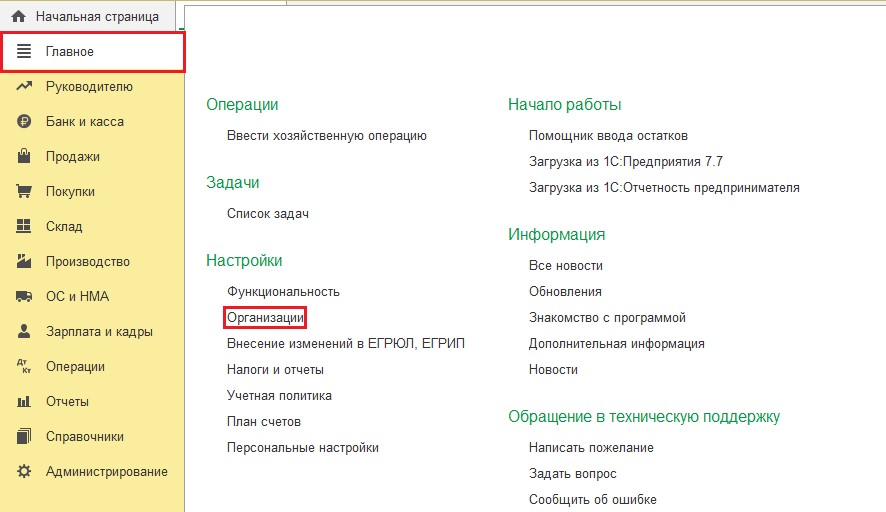

Затем нажмите на клавишу «Продолжить» и вы попадете в стандартный интерфейс программного продукта. Далее вам придется заполнить реквизиты ИП в справочнике «Организации», который находится во вкладке «Главное».

Так же, если в программе 1С ранее уже велась деятельность других организаций и у вас есть необходимость включить нового предпринимателя на патенте с помощью справочника.

При формировании нового ИП из справочника «Организации» вам так же будет предложен перечень систем налогообложения, из которых надо выбрать «Патент».

После указания реквизитов, стоит их сохранить, кликнув на «Записать и закрыть». Для удобства, на панели окошка присутствует кнопка Реквизиты, нажав на которую вы получите печатного типа форму реквизитов для рассылки своим партнёрам.

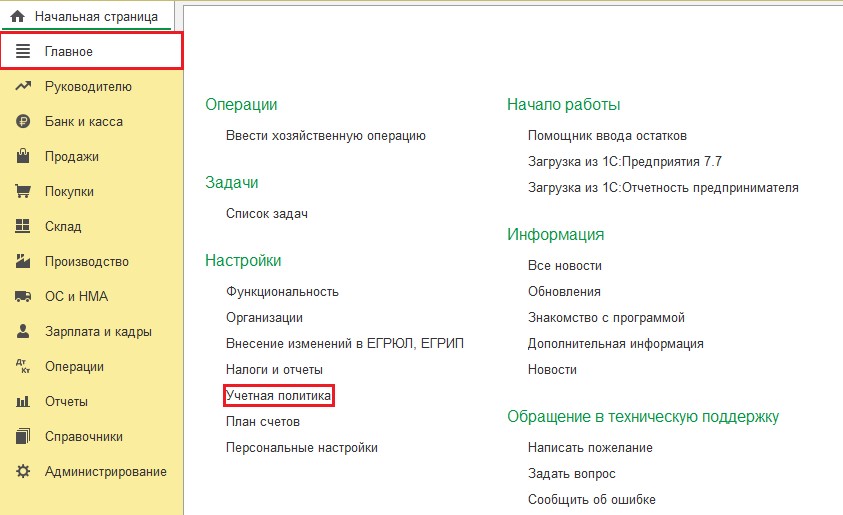

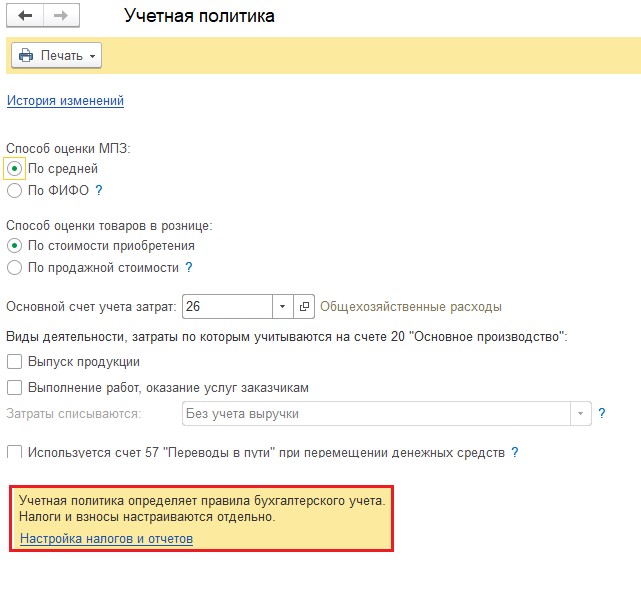

Прежде чем переходить к полноценной деятельности и вводу документации по предпринимательской деятельности, стоит заполнить учётную политику. Открыть её можно во вкладке «Главное», нажав на вкладку «Учётного типа политика».

Настройка УП для целей бух. учёта для ИП отличается от той же настройки для предприятий только числом заполняемых пунктов.

На вкладке «Патенты» потребуется перейти по ссылке «Перечень патентов» и посредством клавиши «Создать» ввести все используемые вами патенты. Строчка «Наименование» не должна совпадать с точным наименованием деятельности по патенту, достаточно вписать понятное вам название. Номер, день выдачи, период действия и остальные важные параметры вводятся из данных патента. Если у вас несколько патентов, то на каждый из них потребуется заполнить отдельное окошко.

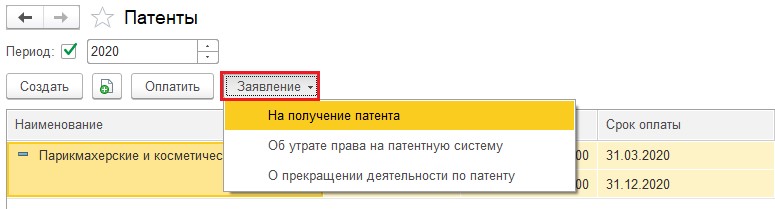

В окне с перечень патентов при помощи клавиши «Заявление» есть возможность введения и последующей распечатки заявок на получение патента, об утрате правомочий на него или о прекращении работы по патенту.

Можно считать этот функционал удобным, так как срок патента может составлять от одного до двенадцати месяцев. Естественно, по завершению срока надо или подавать новую заявку, или менять режим.

Снова перейдем к настройке налогов и отчетности, закрыв окошко со списком патентов.

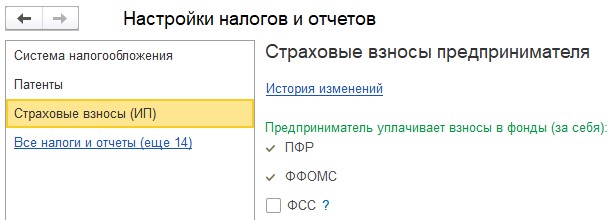

На вкладке «Страхового типа взносы» часть флагов стоит по умолчанию, так как того требует закон.

При использовании ПСН индивидуальные предприниматели должны выплачивать страховые сборы в ПФР и ФФОМС. Но бизнесмен вправе добровольным образом вступить в правовые отношения по обязательному соц. страхованию, для дальнейшего получения гос. пособий.

Согласно ст. 346.53 НК РФ, налогоплательщики обязаны производить учёт доходов от реализации в книжки учёта доходов ИП.

В разделе «Отчёты» установлено автоматического типа создание книги доходов по патенту, а еще присутствует помощник заполнения 3-НДФЛ.

Раздельный учет расходов при совмещении УСН и патента в 1С: Бухгалтерии ред. 3.0

Небольшие организации и ИП, занимаясь торговлей, зачастую боятся совмещать такие режимы налогообложения как УСН и патент, недопонимая, как происходит разделение операций, разделение доходов и расходов от торговой деятельности, как формируются отчеты. Нередко бухгалтер сталкивается с тем, что некоторые виды товара продаются и с оптового склада, относящемуся к УСН, и с розничного, по которому уплачивается патент. Вызывает вопросы и такой факт: товар оприходован на склад оптовой торговли, затем частично его необходимо реализовать в магазине. Плюс имеются расходы, которые невозможно сразу отнести к тому или иному виду деятельности. Например, аренда, коммунальные платежи, если они оплачиваются общей суммой, заработная плата сотрудников, которые заняты в деятельности как по УСН, так и по патенту, и множество других примеров. Как быть в таких ситуациях, как отразить эти операции в 1С: Бухгалтерия ред. 3.0 и какие сделать настройки для правильно разграничения операций между патентом и УСН? В данной статье мы ответим на все эти вопросы, и вы убедитесь, что «не так страшен черт, как его малюют»!

Рассмотрим настройку и примеры операции в программе 1С: Бухгалтерия предприятия ред. 3.0 на практическом примере.

ИП Симонов С.И. совмещает такие режимы налогообложения как УСН – оптовая торговля и патент – розничный магазин «Пятачок». Товары поставляются как на оптовый склад, так и непосредственно в магазин. Но зачастую товары со склада передаются на реализацию в розничную торговую сеть. Торговое помещение – арендуемое. Сумма арендных платежей – 30000 руб. в месяц. Аренду необходимо распределить между деятельностью по УСН и патентом.

Первичные настройки в программе 1С

В справочнике «Патенты» внесен патент по виду деятельности – «Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов…»

Подробнее о патенте и порядке внесения информации о нем в справочник в 1С читайте в статьях:

ИП Симонов С.И. имеет оптовый склад и розничный магазин «Пятачок». Информация о торговых точках вносится в справочник «Склады».

Для магазина может быть задан «Тип склада»

• «Неавтоматизированная торговая точка».

При указании типа склада «Неавтоматизированная торговая точка» для торгового места на патенте установите галочку «Особый порядок налогообложения».

Торговые операции по УСН и патенту в 1С

От поставщика поступили товары:

Шаг 3. Отразите реализацию товаров с оптового склада и розничного магазина.

По договору с контрагентом «ГКОУ «Детский дом (смешанный) №25», с оптового склада реализованы продукты (масло подсолнечное) на сумму 2200 руб.

В графе «Расходы» регистра «Книга учета доходов и расходов (раздел I)» отражена сумма списанной себестоимости товаров и входящий НДС. Эта запись «пойдет» в одноименный отчет, т.е. расходы приняты к налоговому учету по УСН.

Шаг 4. Отразите реализацию магазина «Пятачок» с помощью документа «Отчет о розничных продажах». Обратите внимание, что в документах реализации имеется отметка, что применяется патент. Установите для данной операции галочку «Патент» и укажите его – в нашем примере «Розничная продажа».

В плане счетов бухгалтерского учета счет 90.01 и 90.02 выделяет субсчета по учету выручки и себестоимости продаж в разрезе деятельности с основной системой налогообложения и видам деятельности с особым порядком налогообложения, к которому относится патент.

На закладке «Книга учета доходов (патент)» отражена выручка магазина «Пятачок», отнесенная к патенту – сумма 4725 руб.

Шаг 5. Отразите оплату покупателей:

В регистре «Книга учета доходов и расходов», отражен доход от реализации товаров за минусом НДС – 2000 руб.

Шаг 6. Сформируйте отчет «Книга доходов и расходов». В ней отражены только доходы и расходы по операциям от реализации с оптового склада ИП Симонов С.И.

Шаг 7. Сформируйте отчет «Книга доходов по патенту», откройте лист «Доходы». В нем отражен доход от реализации через розничную сеть – магазин «Пятачок».

Рассмотрим вопрос: «Как отразить реализацию в розничном магазине, находящемся на патенте, товара, поступившего ранее на оптовый склад (УСН), и как такая реализация отразится в отчете?»

Часть подсолнечного масла «Корона Ставрополья» (10 шт.), оприходованного на оптовый склад, продадим через розничную сеть – магазине «Пятачок».

Шаг 8. Создайте документ «Перемещение товаров» в разделе «Склад». Укажите отправителя – «Оптовый склад» и получателя – «Магазин «Пятачок».

Заполните табличную часть документа, указав номенклатуру, количество передаваемого товара и счет учета отправителя (41.01) и получателя (41.02).

После перемещения товара в розничную сеть (на патенте) отразите его реализацию.

Шаг 9. Оформите документ, аналогично как мы рассмотрели выше и посмотрите записи регистров.

На закладке «Книга учета доходов (патент)» отражен доход по патенту.

Для УСН расходы не списываются, т.к. они определяются в момент реализации товара. Раз товар реализован из розничной точки, находящейся на патенте, определяется только доход для патента. Система сама будет определять какую часть расходов списать и принять к налогообложению, а какую не учитывать.

В «Книге доходов по патенту» добавилась запись реализованного через магазин товара, перемещенного с оптового склада.

Рассмотрим пример далее. Как распределить расходы по услугам между УСН и патентом (ПСН).

Распределение других расходов при совмещении УСН и ПСН

Рассмотрим, например, распределение арендной платы.

Сразу оговоримся, что таким образом можно распределять любые расходы между несколькими системами налогообложения.

Допустим, был получен акт оказанных услуг за январь месяц за аренду от контрагента Круглова О.А. на сумму 30000 руб. Отразим в 1С расходы и настроим их распределение.

Шаг 1. Сформируйте и заполните документ «Поступление услуг (Акт, УПД)». Особое внимание обращаем на графу «Счет учета» и заполнение статей затрат.

ВАЖНО! В поле «Расходы (НУ)» обязательно укажите «Распределяются».

В справочник «Статьи затрат» внесите новую статью «Аренда» и задайте настройки как на скриншоте ниже.

Укажите наименование статьи затрат «Аренда», установите переключатель «Статья для учета затрат организации» в положение «По разным видам деятельности».

Таким образом, те затраты, которые невозможно отнести к какому виду деятельности они относятся, будут списаны в конце месяца пропорционально полученной выручке.

По такому принципу можно создавать любые статьи затрат и распределять расходы между УСН и патентом.

Шаг 2. Сохраните документ и оформите документ оплаты за аренду «Списание с расчетного счета» в разделе «Банк и касса». На заполнении документов мы не будем останавливаться подробно.

В отчете о движении документов видно, что расходы не приняты к налоговому учету, т.к. в настройках задано их распределение. Пока они никуда не относятся.

Распределение затрат происходит при проведении документа «Закрытие месяца» в разделе «Операции» пропорционально выручке, полученной на УСН и ПСН.

Шаг 3. Выполните закрытие месяца.

Выполнив регламентную операцию и сформировав КУДиР, в надежде увидеть сумму принятых расходов, пользователь придет в недоумение: «А где же доля моих расходов?»

Дело в том, что распределение расходов по видам деятельности производится в конце отчетного периода – квартала. Соответственно, сумму распределения мы увидим, лишь закрыв месяц конца квартала.

Шаг 4. Сформируйте закрытие месяца за весь квартал. В нашем примере это март 2021 года.

Обратите внимание, при квартальном закрытии месяца появился раздел «Распределение расходов по видам деятельности для УСН». Щелкните мышкой на эту регламентную операцию и выберите команду «Показать проводки».

На второй закладке представлена «Расшифровка КУДиР».

На основании первой записи уже сформируется КУДиР с распределенными расходами по аренде в части, приходящейся на деятельность по УСН (Доходы минус расходы).

Шаг 5. Сформируйте отчет «Книга доходов и расходов УСН» в разделе «Отчеты».

В «Разделе I. Доходы и расходы за 1 квартал» добавилась строка с регламентной операцией «Признаны расходы по результатам распределения» (УСН/ЕНВД)» – сумма 8191,13 руб.

Расходы по аренде распределены и часть их принята к налоговому учету в УСН, что нам требовалось.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов