Отпускные в 6-НДФЛ: последний день месяца – выходной

При заполнении расчета 6-НДФЛ периодически возникают не совсем стандартные ситуации. Одна из самых распространенных, когда последний день месяца – выходной и отпускные в 6-НДФЛ как бы «зависают» на этом дне. Как быть? Дадим ответ с учетом позиции налоговой службы России.

Ждать конца месяца

Общее правило пункта 3 статьи 226 НК РФ гласит, что подоходный налог рассчитывают по итогам месяца, за который начислены доходы. Его соответствующую сумму нужно удержать в момент выплаты дохода (п. 4 ст. 226 НК РФ). И если человек не уходит из компании, дата получения дохода в виде зарплаты – это последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

Таким образом, у налогового агента нет возможности установить размер дохода, облагаемого НДФЛ, пока не наступит последний календарный день месяца. В связи с этим, с аванса по зарплате брать подоходный налог закон не обязывает. Это подтверждают и разъяснения чиновников: письма Минфина от 09.12.2012 № 03-04-06/8-232, ФНС от 26.05.2014 № БС-4-11/10126 и др.

Последний срок

В общем случае перечислить в казну НДФЛ налоговый агент обязан до следующего дня включительно после выплаты дохода. Между тем, для сумм оплаты больничных и отпускных действует отдельное правило (п. 6 ст. 226 НК РФ): сделать это нужно не позже последнего числа месяца, в котором имели место такие выплаты.

Иногда случается, что последний день месяца – это официальный выходной день: суббота, воскресенье либо праздник согласно производственному календарю. Например, в 2016 году такое было аж 4 раза: в январе, апреле, июле и декабре. Как тогда заполнять форму 6-НДФЛ, если последний день месяца – выходной?

Позиция ФНС: правило переноса

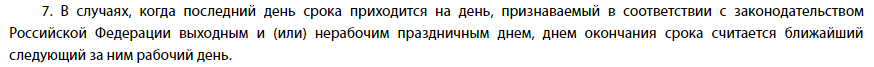

В разъяснениях от 11 мая 2016 года № БС-4-11/8312 налоговая служба России напомнила о правиле пункта 7 статьи 6.1 НК РФ. Звучит оно так:

В письме от 16.05.2016 № БС-3-11/2169 ФНС уточняет: норма пункта 7 статьи 6.1 НК РФ касается именно последнего дня срока, установленного налоговым законодательством, а не даты фактического получения дохода. То есть последняя – переносу не подлежит. Это особенно актуально для тех предприятий, где установлена 6-дневная или 7-дневная рабочая неделя.

Поэтому дата получения по факту оплаты труда – это последний день месяца, за который человеку начислен доход согласно трудовому договору. При этом не имеет значения, что указанная дата попадает на выходной или нерабочий праздничный день.

Таким образом, смещение срока перечисления НДФЛ на ближайший рабочий день (даже уже следующего месяца) – вполне реальная и допустимая ситуация. Не забывайте об этом, когда вносите показатели в расчет 6-НДФЛ по отпускным. Последний день месяца – выходной?. Смело переносите дату перечисления НДФЛ на первый рабочий день нового месяца.

ПРИМЕР

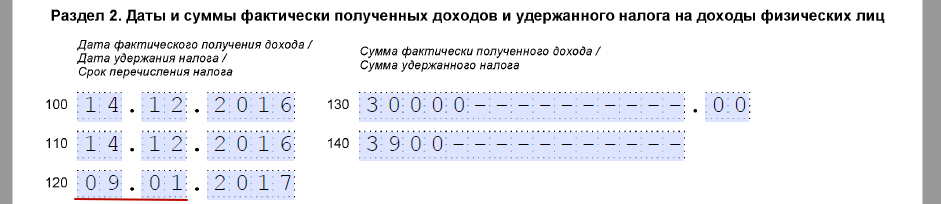

Кузнецовой отпуск за декабрь 2016 года оплачен 14 декабря (среда) в сумме 30 000 рублей. При этом последний день месяца – выходной. В 6-НДФЛ отпускные отражают так:

Как видно, 31 декабря – это суббота. Вдобавок, с 1 по 8 января вся страна гуляет Новый Год и Рождество. Поэтому с учетом п. 7 ст. 6.1 НК РФ срок перечисления налога переходит на 9 января 2017 года.

Обратите внимание, что разные типы доходов физлица (например, зарплата и отпускные) могут иметь общую дату их получения по факту, но различные сроки перечисления налога. В подобных ситуациях строки 100 – 140 второго раздела 6-НДФЛ заполняют по каждому сроку перечисления налога отдельно.

Ниже в таблице показано, чем нужно руководствоваться при внесении данных в 6-НДФЛ:

Когда платить НДФЛ с отпускных в 2021 году

Удерживается ли НДФЛ с отпускных?

Под НДФЛ подпадают практически все доходы физического лица, получаемые им по месту работы. Исключения приведены в ст. 217 НК РФ. Выплаты, связанные с отпуском, в указанном перечне отсутствуют, следовательно, НДФЛ с отпускных удерживается.

Удержание налога происходит в общих случаях в момент выдачи доходов.

Готовое решение от справочно-правовой системы «КонсультантПлюс» подскажет, как правильно налоговому агенту удержать НДФЛ из начисленных в пользу работника доходов. Для изучения материала воспользуйтесь бесплатным демодоступом.

А когда же нужно выдать отпускные? Согласно трудовому законодательству (ст. 136 ТК РФ) отпускные должны быть выплачены работнику не позднее чем за три календарных дня до начала отдыха. Те есть если человек идет в отпуск с понедельника, то деньги он должен получить хотя бы в четверг. Если же отпуск начинается в среду, то отпускные необходимо выдать до выходных, субботы-воскресенья. Несоблюдение установленных сроков может привести к негативным последствиям в виде немалых штрафов, накладываемых трудовой инспекцией в соответствии с п. 6 ст. 5.27 КоАП РФ.

Ознакомиться со всеми видами санкций за несвоевременную выдачу отпускных сумм наши читатели могут в этой статье.

Как рассчитать НДФЛ с отпускных в 2021 году

Отпускные облагаются НДФЛ по стандартным ставкам:

С 2021 года утверждена новая ставка для доходов, превысивших значение в 5 млн руб. за календарный год. При этом сумма превышения в 2021 и 2022 годах считается с отдельных групп доходов резидентов. В одну группу выделены дивидендные выплаты, в другую — зарплатные. Отпускные вместе с больничными относятся ко второй. Когда общая сумма зарплаты, отпускных, больничных, премий и т. д. в течение налогового периода (года) превысит указанное выше значение, то с суммы превышения налог будет считаться уже по повышенной ставке — 15%.

Пример расчета НДФЛ по прогрессивной ставке 15% представлен в типовой ситуации К+. Чтобы посмотреть статью, оформите пробный доступ к системе. Это бесплатно.

При расчете НДФЛ с отпускных бухгалтер предоставит работнику все положенные вычеты:

Вычеты предоставляются ежемесячно нарастающим итогом с начала года. И если работнику за один месяц начисляют и отпускные, и зарплату, то вычет будет предоставлен только один — к общей сумме месячных доходов, а не два — к каждому виду дохода по отдельности.

Иванов Н. Г. будет отдыхать с 21 июня по 18 июля 2021 года. Бухгалтер начислил ему отпускные 30 000 руб., которые были выданы 17 июня. Работник имеет право на стандартный детский вычет в сумме 1400 руб. При выплате денег с Иванова Н. Г. удержали налог 3 718 руб. ([30 000 – 1400] × 13%). Он получил на руки: 26 282 руб. (30 000 – 3 718). Когда в следующем месяце бухгалтер произведет расчет НДФЛ с зарплаты Иванова за отработанный период с 1 по 20 июня, повторно вычет 1400 руб. предоставлен не будет.

Каков срок перечисления НДФЛ с отпускных

Итак, деньги на отдых выплачены, налог с них рассчитан и удержан. Дальше бухгалтер может задуматься, когда перечислять НДФЛ с отпускныхв бюджет?

До 2016 года этот вопрос никак не регламентировался Налоговым кодексом. Все действия, связанные с перечислением НДФЛ с отпускных, осуществлялись в соответствии с письменными разъяснениями чиновников Минфина и судебной практикой. На тот момент кодекс определял единственный срок перевода налога в бюджет — день, когда в банке снимались наличные для выдачи зарплаты работникам, или день, когда средства переводились на счета работников. Относительно срока уплаты НДФЛ с отпускных чиновники придерживались именно такой позиции.

Однако федеральный закон от 02.05.2015 № 113-ФЗ существенно изменил порядок, действовавший ранее. С 1 января 2016 года, с начала действия обновленной редакции п. 6 ст. 226 НК РФ, ответ на вопрос: «Когда платится НДФЛ с отпускных?» — однозначен: не позднее последнего дня месяца, в котором отпускные выданы. Исключение из этого правила только одно — когда последний день месяца выпадает на выходной или праздничный день. В этом случае крайний срок сдвигается на следующий рабочий день.

Важно! В связи с введением режима нерабочих дней НДФЛ с отпускных за октябрь 2021 можно перечислить до 8 ноября включительно. Срок уплаты продлен на «президентские» нерабочие дни. Если в регионе вводится дополнительный локдаун, он срок уплаты не продлевает.

Отпуск Смирновой В. В. начинается 5 июля 2021 года. Продлится он до 1 августа. Отпускные ей были выданы 1 июля за минусом удержанного налога. Крайней датой перечисления НДФЛ с отпускных выплат будет 2 августа, поскольку 31 июля 2021 года выпадает на выходной день — субботу.

Компенсация за неиспользованный отпуск — порядок удержания и перечисления НДФЛ

Очень часто бывает, что человек увольняется, но при этом у него остается несколько неотгулянных отпускных дней. В такой ситуации работодатель обязан начислить и выплатить увольняющемуся компенсацию за неиспользованный отпуск. Сразу отметим, что это два совершенно разных вида выплат. Коды доходов для них в справке о доходах, подаваемой в налоговую инспекцию в составе расчета 6-НДФЛ и выдаваемой на руки работнику, отличаются друг от друга. Так, для отпускных код дохода НДФЛ в 2021 году принимает значение 2012, а для компенсации за неиспользованный отпуск — 2013.

Удержание налога с компенсации не отличается от удержания налога с прочих доходов, т. е. работодатель удерживает НДФЛ непосредственно при выдаче компенсационных сумм — чаще всего в день увольнения. Но вот порядок перечисления налога в бюджет будет иным. С компенсации за неиспользованный отпуск НДФЛ необходимо перечислить на следующий рабочий день после ее выдачи на руки работнику или перечисления на карту. Перевод налога в бюджет в последний день месяца (кроме случаев, когда последний день месяца будет следующим рабочим днем после выплаты компенсации) является опозданием, за которое налоговый агент понесет ответственность.

Ответственность за пропуск сроков оплаты НДФЛ с отпускных и компенсационных выплат

Если срок оплаты НДФЛ с отпускных или компенсации за неиспользованный отпуск будет пропущен, то налогового агента накажут. Налоговая инспекция взыщет с него:

Наказания в виде штрафа за неуплаченный НДФЛ не последует при определенных обстоятельствах:

Таким образом, во избежание штрафных санкций и конфликтных ситуаций с контролирующими органами следует внимательно рассчитывать налог, в полной мере удерживать его из доходов налогоплательщика и своевременно перечислять в бюджетную систему РФ.

Итоги

Итак, в статье мы разобрались, берется ли подоходный налог с отпускных. Да, берется, поскольку отпускные не попадают в перечень доходов, освобожденных от НДФЛ. Также мы выяснили, когда платить НДФЛ с отпускных в 2021 году. Не позднее последнего дня месяца, в котором соответствующие выплаты были произведены в адрес работника. Если же окончание месяца приходится на выходной день, то перечисление в госказну можно без санкций задержать до ближайшего следующего за ним рабочего дня.

Обратите внимание, что несвоевременная выплата доходов к отпуску, неудержание налога с них, задержка с перечислениями НДФЛ в бюджет наказуемы. В первом случае происходит нарушение трудового законодательства, в остальных — налогового. Штрафы и пени негативно влияют на финансовое состояние предприятия. Чтобы их избежать, необходимо соблюдать установленные законодательством требования и отслеживать происходящие в нем изменения.

Минфин России разъяснил, когда нужно перечислять в бюджет НДФЛ при выплате работнику отпускных

|

| mizar_219842 / Depositphotos.com |

Данный вывод содержится в письме Департамента налоговой и таможенной политики Минфина России от 28 марта 2018 г. № 03-04-06/19804 «Об особенностях исчисления, удержания и перечисления НДФЛ».

Согласно абз. 2 п. 6 ст. 226 Налогового кодекса при выплате налогоплательщику пособия по временной нетрудоспособности, включая пособие по уходу за больным ребенком, а также в виде оплаты отпусков налоговые агенты обязаны перечислить суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором физлицу выплатили такие доходы.Значит, налоговый агент обязан исчислить и удержать налог с отпускных в день выплаты, а уплатить в бюджет не позднее последнего числа месяца, в котором физлицу перечислили такие выплаты. Аналогичную позицию Минфин России изложил ранее в письме Департамена налоговой и таможенно-тарифной политики от 3 октября 2017 г. № 03-04-06/64400 @ «О перечислении в бюджет НДФЛ».

Такой же порядок применяют, если дата выплаты отпускных одному из работников совпадает с датой выплаты зарплаты по локальному нормативному акту, например, в начале месяца. Если последний день месяца приходится на выходной или нерабочий праздничный день, то перечислить в бюджет удержанный НДФЛ нужно не позднее ближайшего следующего рабочего дня (п. 7 ст. 6.1 НК РФ).

Напомним, НК РФ возлагает на работодателя обязанность по исчислению, удержанию и уплате НДФЛ, если налогоплательщик получает доход, облагаемый этим налогом. То есть организация или ИП должны исполнить обязанность налогового агента (п. 1 ст. 226 НК РФ). Датой фактического получения дохода в виде отпускных признается дата их выплаты наличными или дата перечисления на банковскую карту сотрудника (подп. 1 п. 1 ст. 223 НК РФ). Налоговые агенты обязаны удержать исчисленную сумму налога при фактической выплате доходов налогоплательщику. НДФЛ не удерживают, если доход не подлежит налогообложению или физлицо платит налог самостоятельно (ст. 217, п. 1 ст. 228 НК РФ).

По общему правилу налог уплачивают в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода. При этом уплата НДФЛ за счет средств налоговых агентов не допускается (п. 9 ст. 226 НК РФ).

4 примера отражения отпускных в расчете 6-НДФЛ

Грешкина А.А., эксперт Школы бухгалтера

При подготовке формы 6-НДФЛ бухгалтеры сталкиваются с трудностями, как отражать те или иные суммы НДФЛ, исчисленные и удержанные налоговым агентом. В статье рассмотрим, как правильно отразить отпускные выплаты в четырех различных ситуациях.

На основании профстандарта каждый специалист может наметить для себя конкретные направления повышения квалификации. Для этого достаточно пройти обучение в Школе Бухгалтера. Все наши курсы разработаны с учетом профстандарта «Бухгалтер».

Порядок заполнения расчета по форме 6-НДФЛ утвержден Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

В расчете 6-НДФЛ отпускные отражаются в том периоде, в котором они фактически выплачены.

В Письмах ФНС РФ от 12.02.2016 № БС-3-11/553@, от 24.03.2016 № БС-4-11/5106 указано, что при выплате доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Начисленные, но не выплаченные отпускные, в расчет 6-НДФЛ не включаются. Согласно п. 1 ст. 223 НК РФ датой фактического получения дохода в виде отпускных является день их выплаты.

Дата перечисления НДФЛ с отпускных — это последнее число месяца, в котором они выплачены.

Порядок заполнения расчета 6-НДФЛ при выплате отпускных

Отражается сумма отпускных, выплаченных в последнем квартале отчетного периода, на каждую дату выплаты отпускных.

Если последний день месяца выплаты отпускных (строка 120) приходится на выходной день, то указывается первый рабочий день следующего месяца (Письма ФНС РФ от 16.05.2016 № БС-4-11/8568@; от 01.08.2016 № БС-3-11/3504@; от 01.08.2016 № БС-4-11/13984@).

Пример (отпускные начислены и выплачены в одном квартале)

Рекомендуем статьи в Школе бухгалтера:

Пример (отпускные начислены в одном квартале, выплачены — в следующем квартале)

Отпускные 30 000 рублей начислены 31 марта 2017 года, выплачены 4 апреля 2017 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных. Указанные отпускные в расчете 6-НДФЛ за 1 квартал 2017 года не отражаются. Они отражаются в расчете 6-НДФЛ за полугодие 2017 года

Пример (отпускные выплачены в декабре одного налогового периода, срок перечисления НДФЛ — в следующем налоговом периоде)

В Письме ФНС РФ от 05.04.2017 № БС-4-11/6420@ рассмотрена ситуация, при которой отпускные начислены и выплачены в одном налоговом периоде, а срок перечисления НДФЛ — в следующем налоговом периоде.

Отпускные 30 000 рублей выплачены 30 декабря 2016 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных, начало отпуска и срок перечисления НДФЛ — 9 января 2017 года, так как 31.12.2016 — выходной день, следовательно, срок переносится на первый рабочий день — 09.01.2017.

Раздел 1 за 2016 год

Раздел 2 за 1 квартал 2017 года

Пример (компенсация неиспользованного отпуска при увольнении)

Датой фактического получения дохода при выплате компенсации за неиспользованный отпуск при увольнении, является последний рабочий день. Поэтому компенсация за неиспользованный отпуск отражается в расчете 6-НДФЛ за период, на который приходится последний день работы (Письмо ФНС РФ от 11.05.2016 № БС-3-11/2094@).

24.03.2017 в день увольнения выплачена компенсация за неиспользованный отпуск 30 000 рублей, в том числе — НДФЛ 3 900 рублей.

Порядок заполнения строки 021 (ранее стр. 120) формы 6-НДФЛ

Общие правила формирования строк раздела 1

С отчетности за 1 квартал 2021 года форма 6-НДФЛ обновлена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФЛ включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А сама привычная нам форма 6-НДФЛ сильно изменилась.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Раздел 1 6-НДФЛ дает контролирующим органам информацию о сроках перечисления и сумме НДФЛ к перечислению с доходов, которые были получены физлицами от работодателя по факту.

Алгоритм формирования отчета отражает следующие особенности касательно раздела 1:

Обратите внимание! В раздел 2 формы 6-НДФЛ включаются объединенные сведения, определяемые нарастающим итогом с начала года.

Подробнее о заполнении строк в разделе 1 отчета читайте:

Алгоритм внесения данных в строки 021,022

Для лучшего понимания назначения строки 021 (ранее стр. 120) разберем общий алгоритм формирования раздела 1 отчета. По структуре он представляет собой:

Подробнее о том, как правильно заполнить эти и другие строки нового отчета, смотрите в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что и как ставим в строку 021 (ранее стр. 120)

По общему правилу (абз. 1 п. 6 ст. 226 НК РФ) работодатель — налоговый агент обязан осуществить перечисление удержанного НДФЛ в бюджет не позднее дня, следующего за тем, когда была произведена оплата дохода физлицу-налогоплательщику.

Исключения из этого правила приведены в абз. 2 того же пункта: в отношении выплат, которые совершены в пользу физлица в части расчетов по отпускам и больничным листам, расчеты с бюджетом по НДФЛ производятся не позднее последнего дня месяца, в котором эти выплаты осуществлены.

Подробнее о расчетах по больничным и отражении их в новом отчете по НДФЛ смотрите в материале «Как правильно отразить больничный в 6-НДФЛ — пример».

При определении срока уплаты не следует забывать и о нормах ст. 6.1 НК РФ. Согласно этой норме, если установленный срок уплаты налога в бюджет приходится на нерабочий день (выходной или праздник), то можно произвести оплату в следующую за этим днем рабочую дату.

Таким образом, дата, которую нужно показать по строке 021 (ранее стр. 120), должна отвечать следующим критериям:

Нюансы заполнения строки 021 (ранее стр. 120): зарплата в пятницу, премия к празднику

Наибольшее количество вопросов, связанных с включением данных в строку 021 (ранее стр. 120), связано как раз с выплатой дохода в дни, предшествующие выходным или праздничным. Многие организации приурочивают различные стимулирующие выплаты к государственным праздникам, а зарплату — к концу рабочей недели, перед выходными.

Соответственно, здесь работает общая норма ст. 6.1 НК РФ: если выплаты, специально не отмеченные в абз. 2 п. 6. ст. 226 НК, произведены в последний рабочий день перед нерабочими, то крайний срок перечисления НДФЛ в бюджет должен наступить не позднее первого буднего дня после нерабочих. Что и следует отразить по строке 021 в 6-НДФЛ. Если же этот день перейдет на следующий отчетный период, то и вся группа относящихся к нему строк попадет уже в следующий отчет.

Пример формирования строки 021 (ранее стр. 120)

Проиллюстрируем вышеизложенное на примере.

ООО «Техлайн» формирует отчет за 2 квартал (полугодие) 2021 года. 28.05.2021 в организации была выплачена разовая премия и зарплата. Кроме этого, т. к. несколько сотрудников оформили отпуска, в конце мая выплачивались отпускные:

По строкам 021 раздела 1 отчета за 1 полугодие будут стоять такие данные:

А теперь важный момент, который касается НДФЛ, переходящего с квартала на квартал (удержанного в отчетном квартале, но подлежащего уплате в следующем). В новом 6-НДФЛ в раздел 1 налог включается в том отчетном периоде, в котором его удержали, а не в том, на который согласно НК РФ приходится срок его перечисления (подробнее см. здесь). Из-за этого в отчетный квартал теперь может попадать дата из следующего квартала, что раньше было невозможно.

Продолжим наш пример и объясним, в чем дело.

Допустим организация выдала зарплату за июнь в последний день 2 квартала — 30.06.2021. В этом случае срок перечисления НДФЛ будет 01.07.2021. В форме, действовавшей до 2021 года, этот налог мы бы перенесли в отчет за 9 месяцев. Но сейчас его нужно будет показать в 1 разделе расчета за полугодие: в общей сумме по строке 020 и в соответствующем блоке строк 021-022, где:

Итоги

Строка 021 (ранее стр.120) в 6-НДФЛ формируется по общим правилам заполнения раздела 1 формы. При внесении информации в нее следует учитывать новый порядок включения НДФЛ в первый раздел — по дате удержания налога, независимо от срока перечисления, а также нюансы определения крайней даты для платежа в бюджет по НДФЛ с учетом норм ст. 223, 226 и 6.1 НК РФ.