Бухгалтерский и налоговый учет

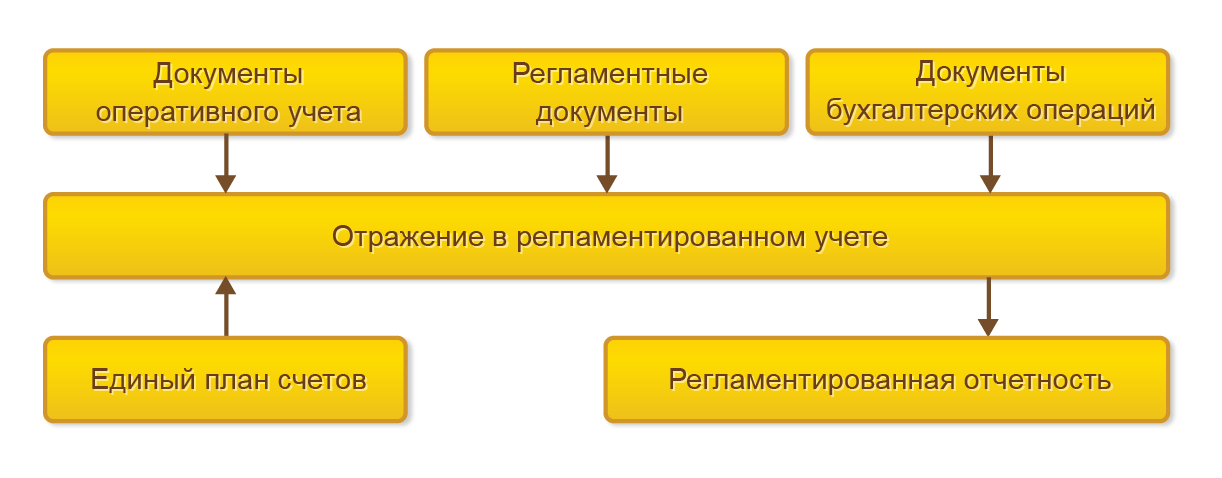

Регламентированный учет в информационной системе — это учет, правила ведения которого определены законодательно и закреплены в учетной политике предприятия. Применительно к Российской Федерации регламентированный учет включает в себя бухгалтерский и налоговый учет организации. Основная цель ведения регламентированного учета на предприятии — формирование регламентированной отчетности.

Для целей регламентированного учета предприятие описывается как организационная структура, основными объектами которой выступают организации (юридические лица) и подразделения (службы, отделы, цеха и т. д.).

Список Организации предназначен для указания организаций, входящих в состав предприятия, и хранения постоянных сведений о них. Организация может быть юридическим лицом, обособленным подразделением или индивидуальным предпринимателем. Для каждой организации заполняется необходимая информация в соответствии с ее учредительными документами и регистрируется действующая учетная политика, определяющая параметры налогообложения и оценки стоимости. В списке Организации также присутствует предопределенная организация — Управленческая организация, которая используется для раздельного отражения операций по регламентированному и управленческому учету.

В учетной политике организации определяется является ли она плательщиком единого налога на вмененный доход — ЕНВД.

Настройки учета и отражения документов

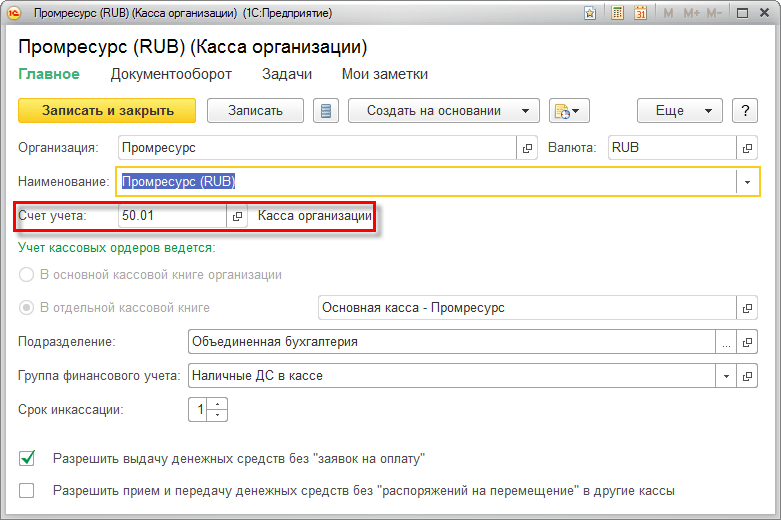

Указанные счета учета применяются по умолчанию при отражении документов в бухгалтерском учете в случае, если не определены индивидуальные значения в рамках конкретной организации в общих настройках отражения документов в регламентированном учете.

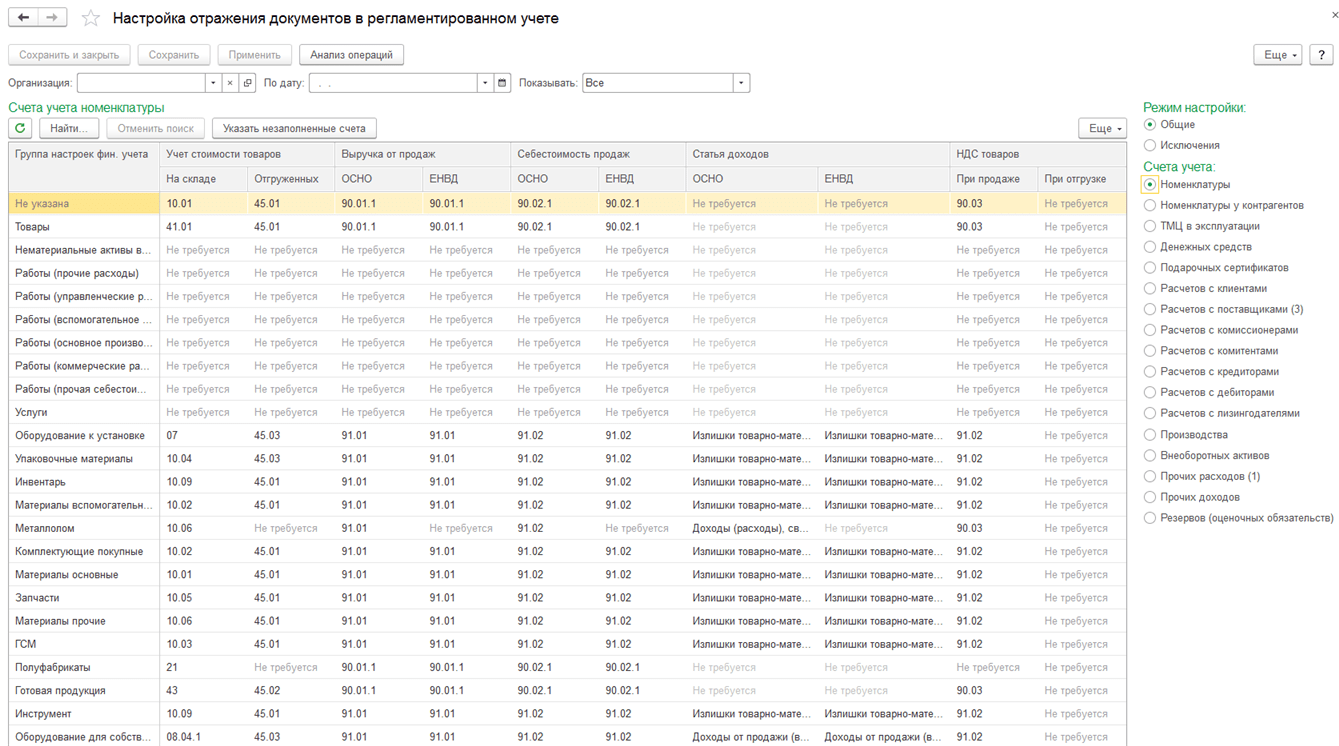

Настройка счетов для отражения документов в регламентированным учете в общем случае производится для групп однотипных операций с учетом аналитик и мест учета без привязки к конкретным документам.

Информация о настройках счетов для отражения хозяйственных операций в регламентированном учете отображается в рабочем месте Настройка отражения документов в регламентированном учете. Счета учета производственных затрат настраиваются непосредственно в указанном рабочем месте в разрезе подразделений.

Формирование и контроль проводок по документам

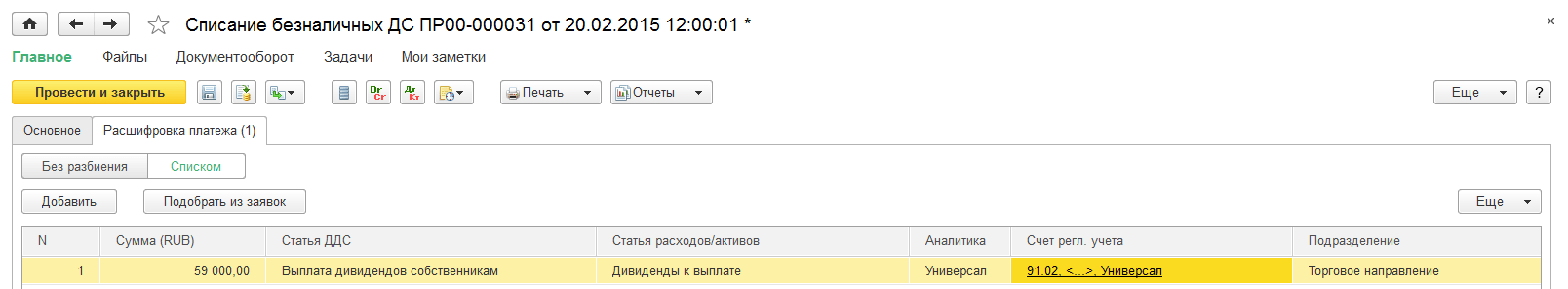

Документы оперативного учета, использующиеся для отражения в информационной базе хозяйственных операций, разработаны в соответствии с требованиями регламентированного учета по формированию необходимых аналитических разрезов. Настройка счетов учета может быть выполнена как до, так и после возникновения в информационной базе каждого вида хозяйственных операций, требующих отражения в бухгалтерском и налоговом учете.

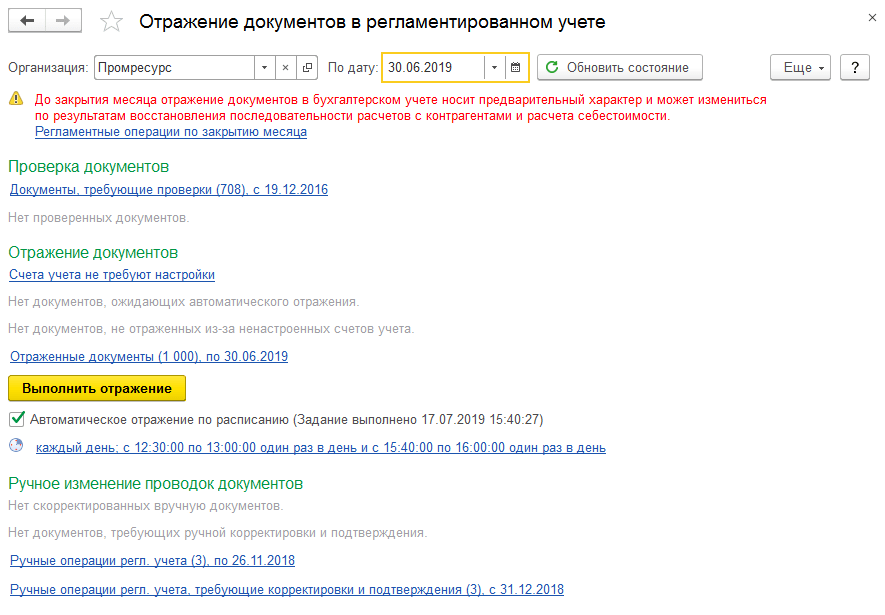

В рабочем месте Отражение документов в регламентированном учете выполняется мониторинг состояния отражения документов в бухгалтерском учете.

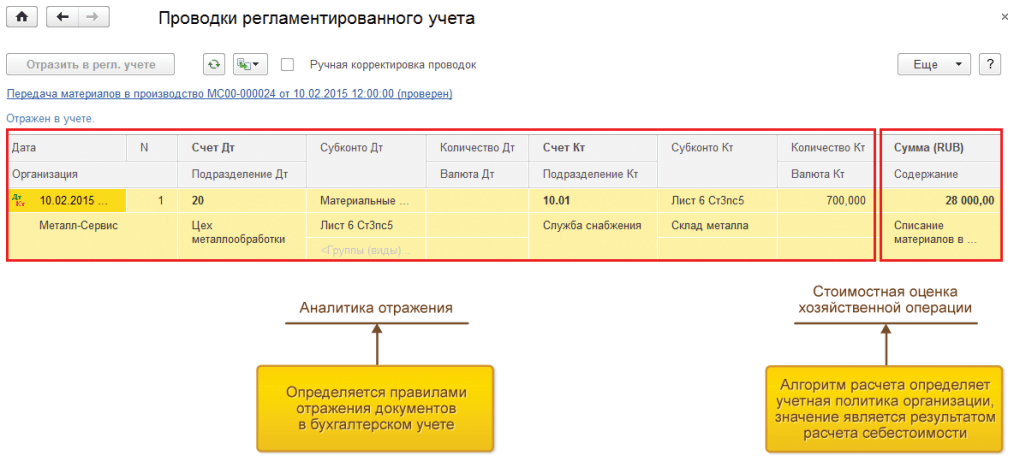

Для контроля состава проводок и их содержания (без стоимостной оценки) в контексте документов оперативного учета предусмотрена возможность сформировать проводки вручную непосредственно в момент создания документа в информационной базе. Проводки формируются в привязке к первичным документам, что обеспечивает возможность детальной сверки данных бухгалтерских проводок и первичных документов.

При повторном проведении документа проводки, введенные вручную, теряют свою актуальность. Для контроля актуальности отражения документов с ручной корректировкой проводок в рамках рабочего места Отражение документов в регламентированном учете сформирована группа гиперссылок Ручное изменение проводок документов, позволяющая работать со списками документов, имеющих разный статус отражения в бухгалтерском и налоговом учете.

Получение корректных проводок по всем операциям оперативного учета возможно только в случае формирования проводок в рамках процедуры Закрытия месяца.

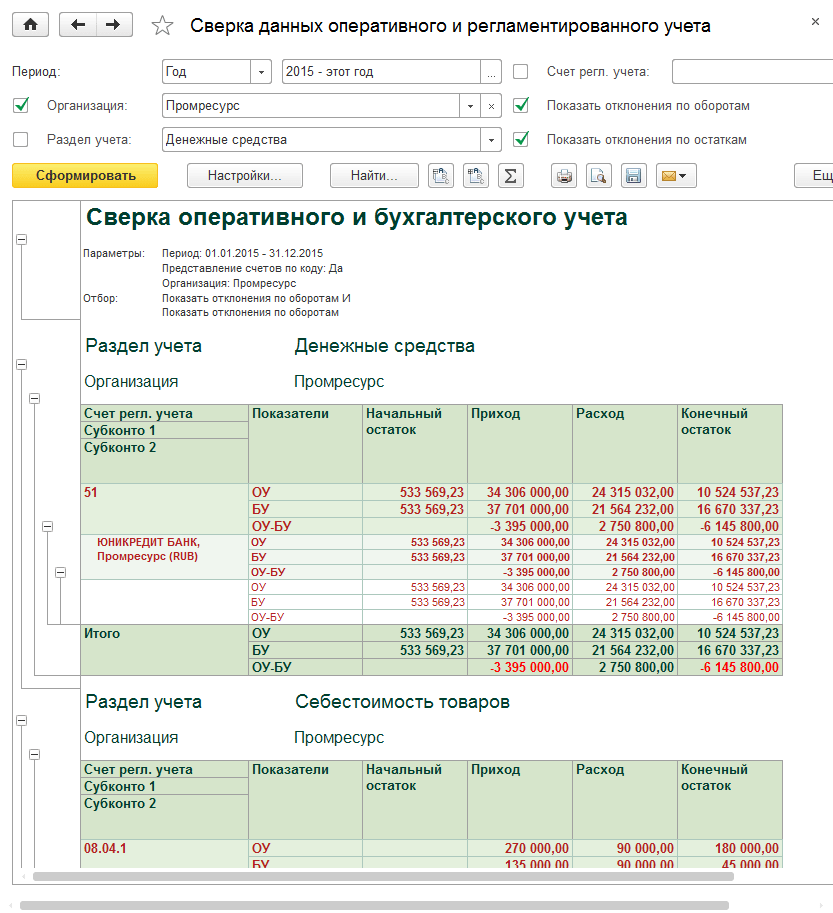

Для выявления и анализа расхождений между оперативным и бухгалтерским учетом предназначен отчет Сверка данных оперативного и регламентированного учета:

Контролируемые сделки

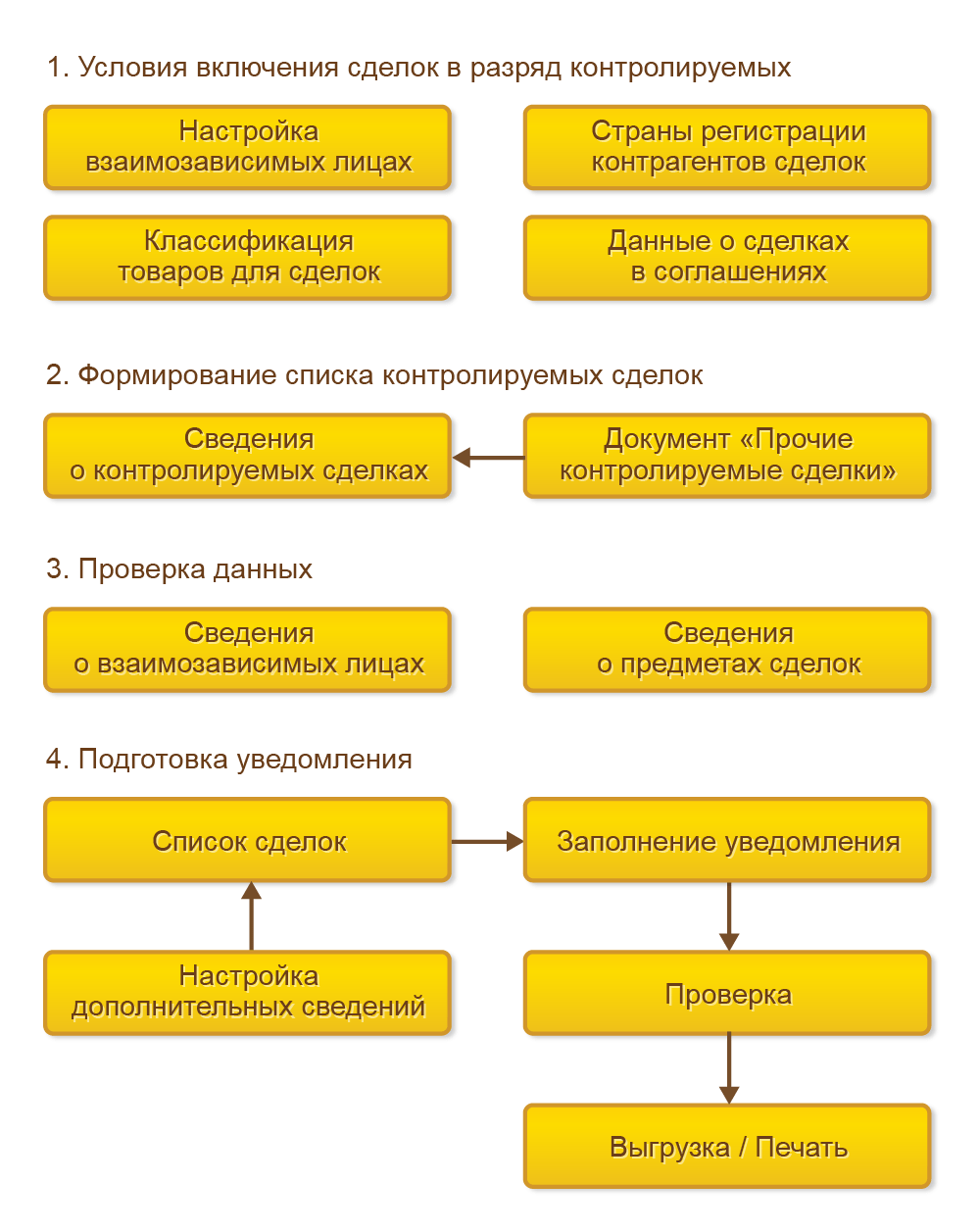

С 2012 года действует глава V.1 НК РФ, которая посвящена налоговому контролю сделок между взаимозависимыми лицами (и лицами, приравненными к взаимозависимым) на предмет соответствия цен по ним рыночным. Регламент подготовки уведомления предполагает исполнение четырех этапов, представленных на схеме.

Подготовка уведомления о контролируемых сделках выполняется в специальном рабочем месте Помощник подготовки уведомления о контролируемых сделках за выбранный отчетный год в рамках конкретной организации.

На этапе подготовки данных работа строится путем постепенного указания необходимой информации. Подготовленное уведомление о контролируемых сделках выгружается файл (ы) в формате XML, который соответствует утвержденному ФНС формату.

При выгрузке нужно указать каталог размещения сформированного файла (ов). После передачи уведомления в ФНС внести изменения в предоставленные материалы можно путем создания корректировки уведомления.

Учет основных средств и объектов строительства

Контроль состояния и использования внеоборотных активов является важной задачей аналитической работы. Внеоборотные активы — это материальное воплощение применения на предприятии достижений научно-технического прогресса, резерв повышения эффективности производства.

Учет основных средств является исключительной задачей бухгалтерского и налогового учета, поскольку его правила целиком определяются законодательными нормами.

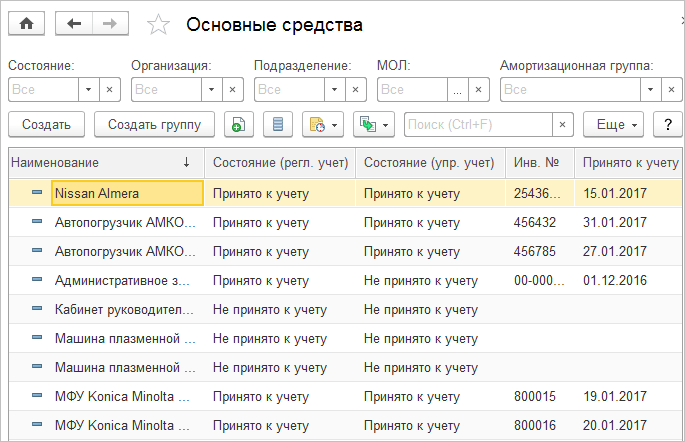

Все инвентарные единицы, по которым целесообразно вести контроль в ходе их эксплуатации, могут быть указаны в списке Основные средства.

В параметрах элементов списка Основные средства указываются общие данные, характеризующие сам объект учета. Все свойства объекта как основного средства, а также учетные параметры указываются непосредственно в документе Принятие к учету ОС.

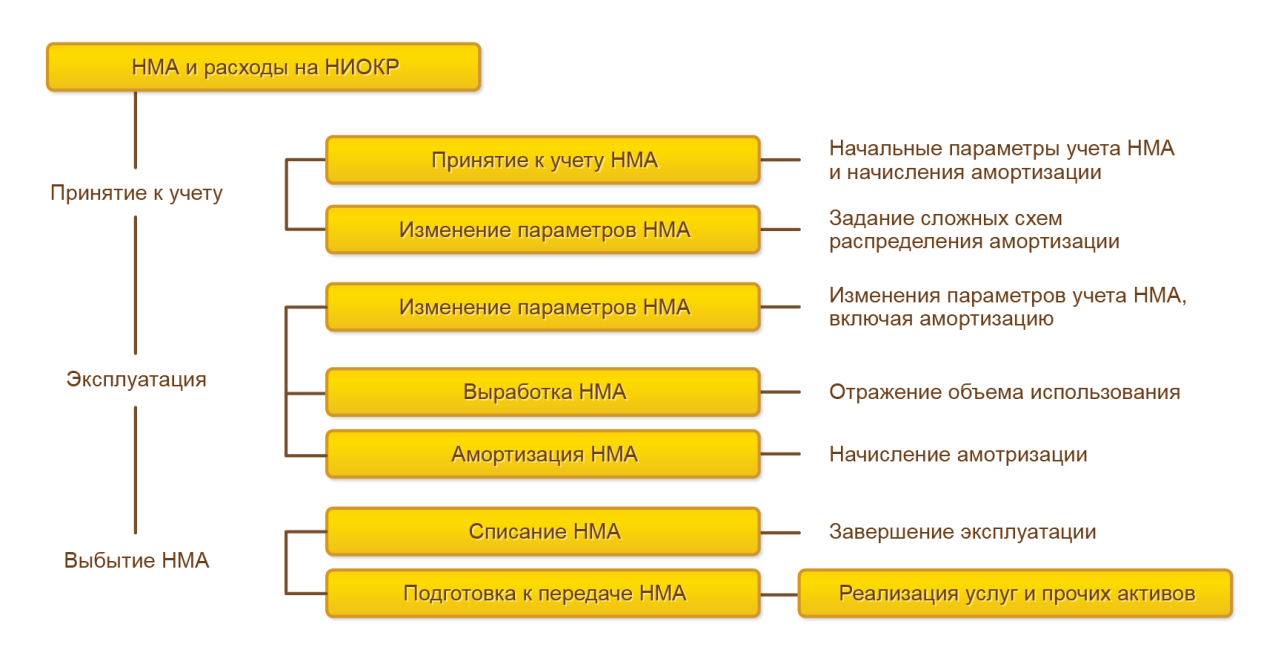

Общая схема документооборота, отражающая движение основных средств с момента ввода в эксплуатацию до выбытия, представлена на следующей схеме:

Все печатные формы первичных документов и инвентаризационных актов соответствуют образцам, установленным законодательством. Для контроля наличия объектов основных средств, а также их движения внутри организации предназначен отчет по форме ОС-6.

Обеспечивается учет основных средств, арендованных и полученных в лизинг, в том числе учитываемых на балансе лизингополучателя или на забалансовых счетах. Поддерживается ведение договоров лизинга и возможность настроек счетов учета для обязательств, обеспечительного платежа, выкупа и лизинговых платежей.

Контроль арендных обязательств по исполнению лизинговых договоров и состояния взаиморасчетов с лизингодателем выполняется в рамках отчета Реестр договоров лизинга.

Учет нематериальных активов и расходов на НИОКР

Нематериальные активы (далее — НМА) — права, принадлежащие организации, отличительной особенностью которых является отсутствие вещественно-натуральной формы.

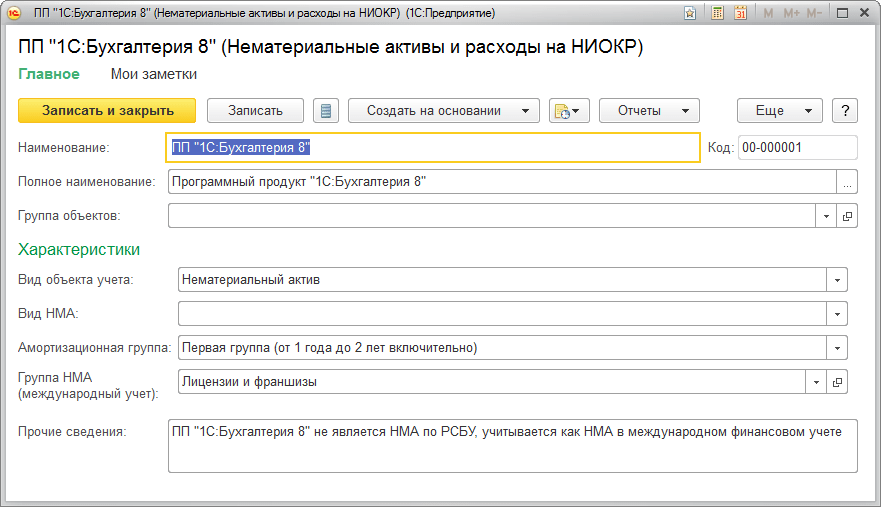

Список нематериальных активов представлен элементами списка Нематериальные активы и расходы на НИОКР с видом объекта учета Нематериальный актив. В карточке элементов списка для объектов учета задаются основные характеристики НМА:

При создании объектов НМА могут быть признаны результаты научно-исследовательских и опытно-конструкторских работ (НИОКР) как объектов НМА.

Проекты НИОКР создаются в списке НМА и расходы на НИОКР отдельными позициями, для которых в реквизите Вид объекта выбирается значение Расходы на НИОКР. В оперативном учете все расходы на НИОКР не признаются затратами и учитываются на регистрах регламентированного учета с признанием стоимостной оценки на конец отчетного (месячного) периода. Состав расходов может быть проанализирован на счете 08.08 «Выполнение научно-исследовательских и опытно-конструкторских работ».

По результатам НИОКР может быть оформлено возникновение новых нематериальных активов.

Налог на добавленную стоимость

Прикладное решение предназначено для компаний, осуществляющих облагаемую (по ставкам 20%, 10%, 0%) и не облагаемую НДС деятельность, что обеспечивается ведением раздельного учета по видам налогообложения НДС.

В учете НДС отражаются факты хозяйственной деятельности, зафиксированные на основании документов, предоставленных контрагентами и сформированных организацией.

В «1С:Комплексной автоматизации» порядок и правила заполнения и выставления счетов-фактур, корректировочных счетов-фактур, ведения журналов учета счетов-фактур, книги покупок и книги продаж, формирования декларации по НДС.

Для сверки данных учета НДС с контрагентами предназначен отчет Реестр счетов-фактур выданных, который может быть отправлен покупателю по электронной почте или получен от поставщика. Все операции по сверке данных учета НДС с контрагентами выполняются в рабочем месте Сверка данных учета НДС:

Прочие налоги и сборы

При регистрации суммовых показателей бухгалтерского и налогового учета, постоянных и временных разниц соблюдается равенство: БУ = НУ + ПР + ВР.

Учетные данные отражаются в регистрах налогового учета. По ним проверяется полнота и достоверность отражения всех хозяйственных операций в системе налогового учета. Результат расчета налога на прибыль подтверждается справками-расчетами и используется при заполнении декларации по налогу на прибыль.

Отложенный налог на прибыль можно выделить в бухгалтерском учете и отразить на соответствующих счетах (09 и 77).

Оперативное выявление ошибок данных налогового учета и учета разниц в оценке активов и обязательств осуществляется при помощи отчета Анализ учета по налогу на прибыль.

Для всех указанных налогов доступен выбор порядка уплаты авансовых платежей. Расчет имущественных налогов выполняется отдельными одноименными процедурами в рамках закрытия месяца. Результат расчета имущественных налогов подтверждается справками-расчетами и используется при заполнении деклараций по налогам и авансам по налогам.

В соответствии с законодательством система налогообложения в виде единого налога на вмененный доход (ЕНВД) применяется наряду с общим режимом налогообложения и упрощенной системой налогообложения. Для исчисления ЕНВД в рамках информационной системы организация должна установить для себя такую возможность в учетной политике.

Для ведения учета торгового сбора в плане счетов предназначен предопределенный счет 68.13 «Торговый сбор», субконто «Виды платежей в бюджет (фонды)». Поддерживается начисление и оплата торгового сбора.

Для самостоятельной проверки данных учета на соответствие 12 критериям, приведенным в «Концепции системы планирования выездных налоговых проверок», предназначен отчет Оценка риска налоговой проверки:

Отчет можно сформировать на конец любого квартала с начала года. Проверка проводится по данным учета и регламентированной отчетности в информационной базе.

Стандартные отчеты и регламентированная отчетность

Для анализа информации, отраженной в регламентированных отчетах, предусмотрены механизмы расшифровки показателей до первичных документов.

Для подразделений организации, выделенных на самостоятельный баланс (указываются в списке Организации с настройкой Обособленное подразделение), доступно формирование отдельной бухгалтерской отчетности. Отчетность организации, имеющей филиалы, включает показатели деятельности всех подразделений, в том числе выделенных на отдельные балансы.

Формирование отчетов для отправки в банк строится на алгоритмах заполнения бухгалтерской отчетности. Поддерживается расшифровка показателей сформированных отчетов. Сформированный комплект отчетности подлежит визированию электронной подписью.

При отправке отчетности можно проверить результаты выгрузки на наличие ошибок.

В ответ на требования контролирующих органов пользователь может представлять сканированные документы. Каждый сканированный документ должен содержать реквизиты (дату, номер, сумму, участников сделки) и один или несколько графических файлов отсканированных изображений.

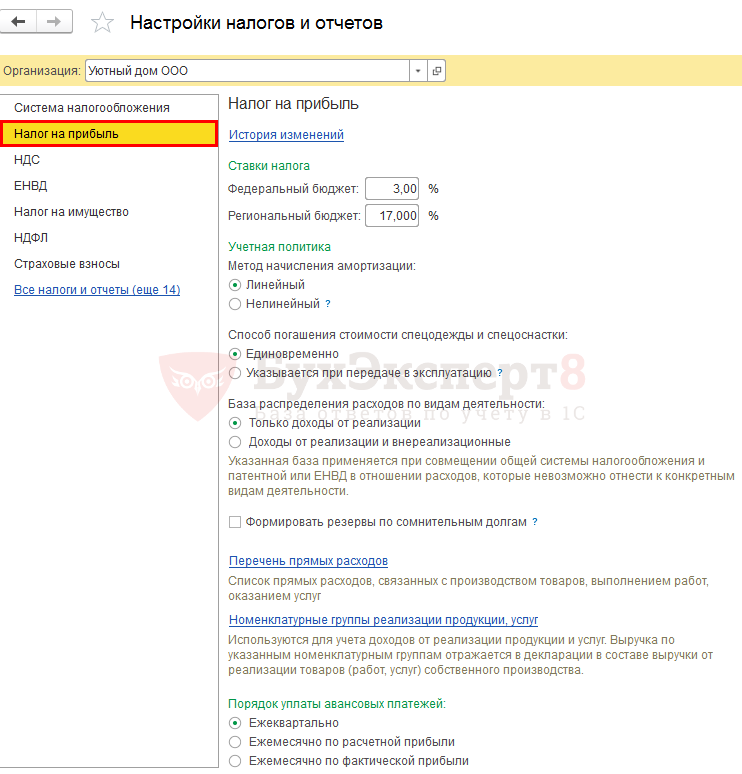

Настройка учетной политики по НУ в 1С: Налог на прибыль

В учетной политике для целей исчисления налога на прибыль налогоплательщик определяет порядок ведения налогового учета, который предусматривает большое количество различных вариантов.

Учетная политика по налогу на прибыль

Каждое предприятие должно разработать учетную политику в части налогообложения прибыли, полностью учитывающую нюансы своей деятельности.

Получите понятные самоучители 2021 по 1С бесплатно:

Данная вкладка доступна для редактирования, только если Система налогообложения организации — Общая.

На ней необходимо определить общие параметры ведения налогового учета в 1С:

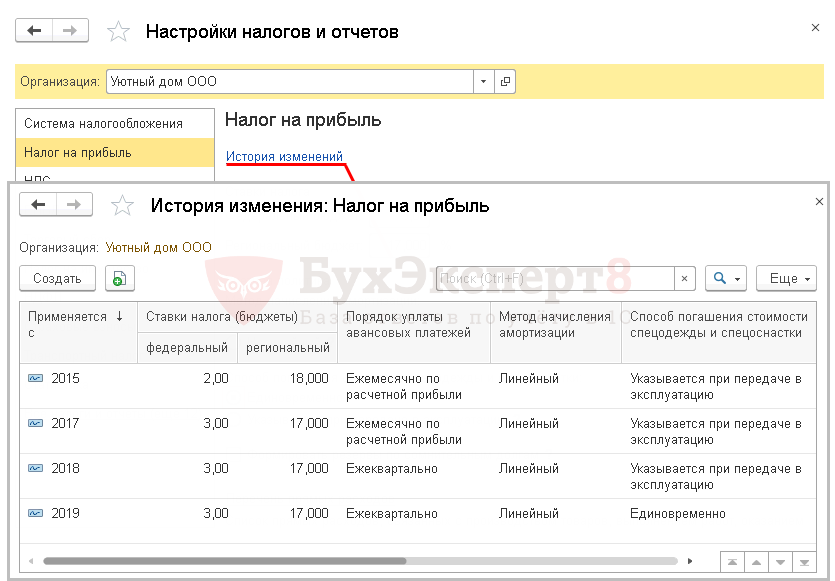

Несмотря на то, что учетная политика формируется один раз и применяется последовательно из года в год (ч. 4 ст. 8 Федерального закона от 06.12.2011 N 402-ФЗ), в программе желательно ее создавать ежегодно, так как могут дорабатываться механизмы работы программы, изменяться законодательство и прочее.

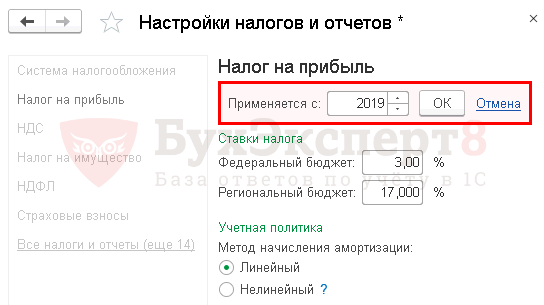

Для этого необходимо:

Разберемся, как установить ту или иную настройку, на что она влияет и как отразится это в программе.

Ссылка История изменений

По ссылке История изменений хранятся все настройки учетной политики по налогу на прибыль.

Ставки налога

Стандартная налоговая ставка по налогу на прибыль, установленная НК РФ, составляет 20% (п. 1 ст. 284 НК РФ):

Законами субъектов Российской Федерации может быть определен пониженный процент налога, подлежащий перечислению в региональный бюджет, но до 12,5 %.

Соответствующие ставки налога на прибыль по бюджетам необходимо указать в полях:

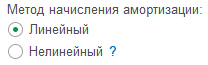

Метод начисления амортизации

В учетной политике по НУ для амортизируемых объектов необходимо установить один из методов начисления амортизации (п. 1 ст. 259 НК РФ):

Переход с одного метода на другой можно осуществлять раз в 5 лет с начала очередного налогового периода.

Для зданий, сооружений, передаточных устройств и НМА, входящих в 8-10 амортизационные группы, всегда применяется линейный способ начисления амортизации вне зависимости от данной настройки (п. 3 ст. 259 НК РФ).

В отличие от БУ, способ начисления амортизации в НУ задается только в настройках учетной политики, без возможности его изменения в документе ввода амортизируемого имущества в эксплуатацию.

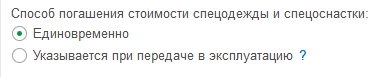

Способ погашения стоимости спецодежды и спецоснастки

В составе материальных расходов по НУ учитываются затраты на приобретение спецодежды и специнструментов, не являющихся амортизируемым имуществом (пп. 3 п. 1 ст. 254 НК РФ).

В учетной политике по НУ необходимо закрепить один из возможных вариантов включения стоимости спецодежды (спецоснастки) в состав расходов:

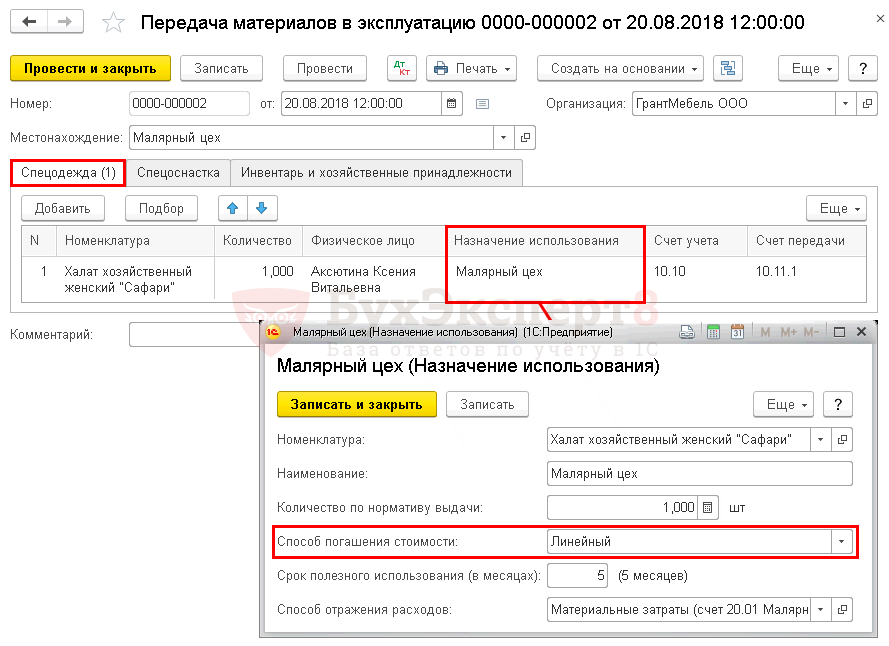

При вводе в эксплуатацию материалов указывается их назначение использования.

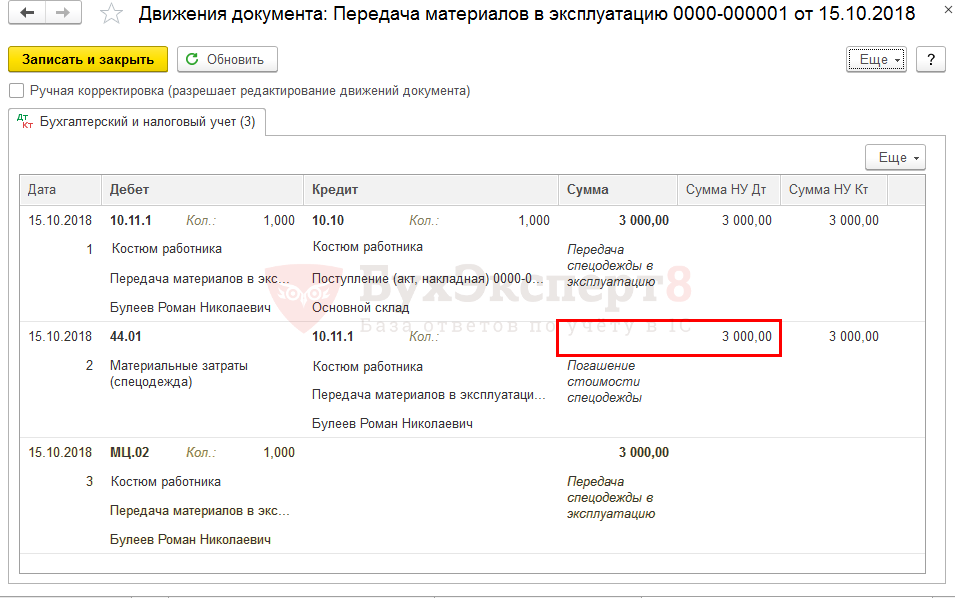

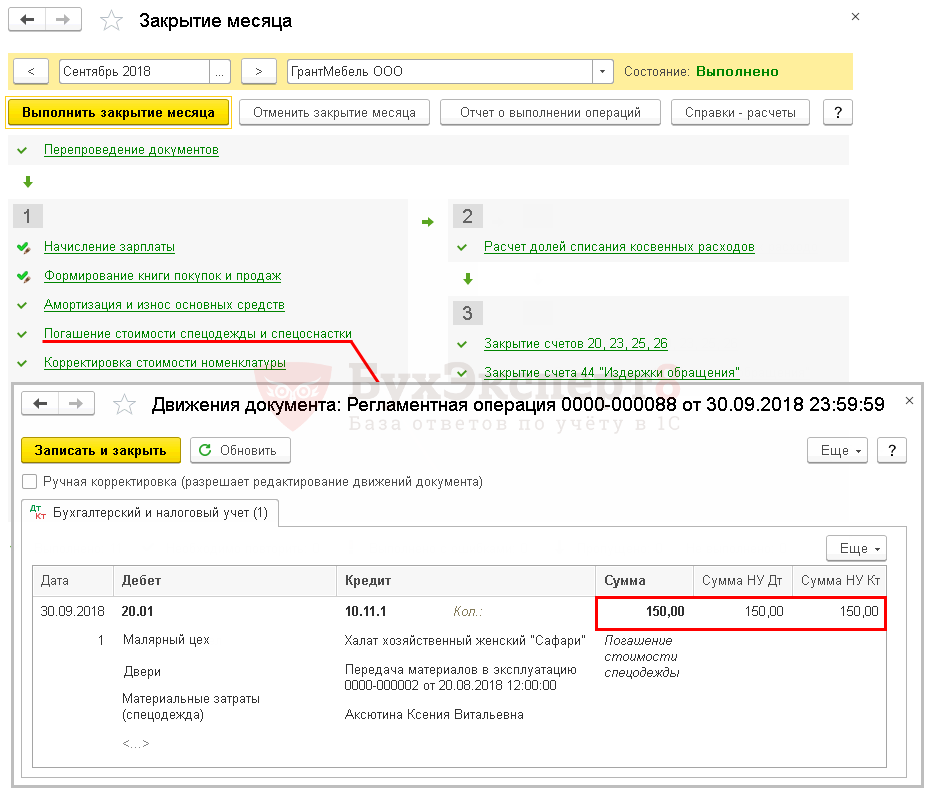

Рассмотрим как влияет на проводки выбранный на вкладке Налог на прибыль способ погашения:

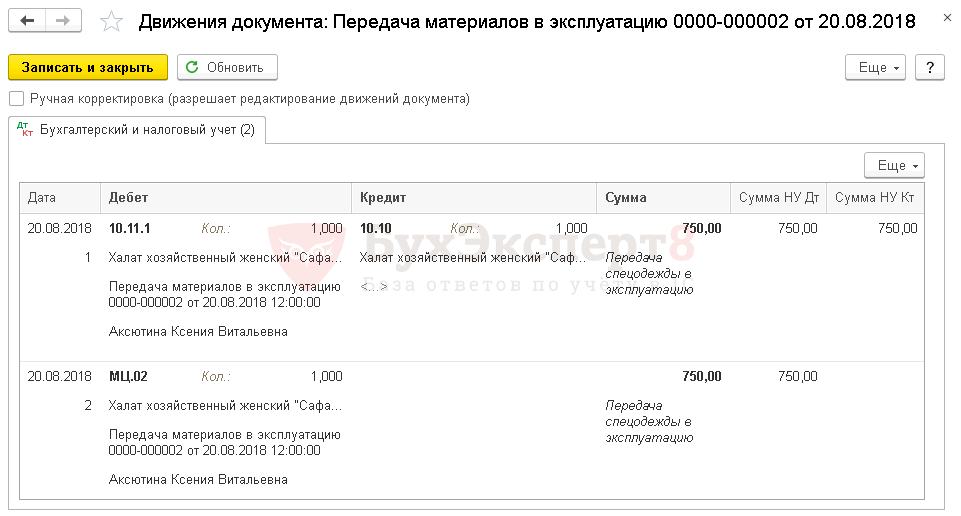

В этом случае при проведении документа Передача материалов в эксплуатацию проводки по признанию затрат не будет, т.к. Способ погашения стоимости установлен как Линейный.

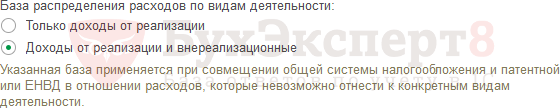

База распределения расходов по видам деятельности

В данном разделе осуществляется настройка базы для распределения так называемых «общих» расходов при совмещении следующих видов деятельности:

Согласно п. 9 ст. 274 НК РФ и п. 7 ст. 346.26 НК РФ (п. 6 ст. 346.53 НК РФ), налогоплательщики обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности на ОСНО и деятельности, подлежащей налогообложению ЕНВД (ПСН).

При совмещении нескольких видов деятельности расходы организации можно разделить условно на три группы:

«Общие» расходы не могут быть прямо отнесены на ОСНО или ЕНВД (ПСН) и должны распределяться пропорционально доле доходов от конкретной деятельности в общем доходе по всем видам деятельности.

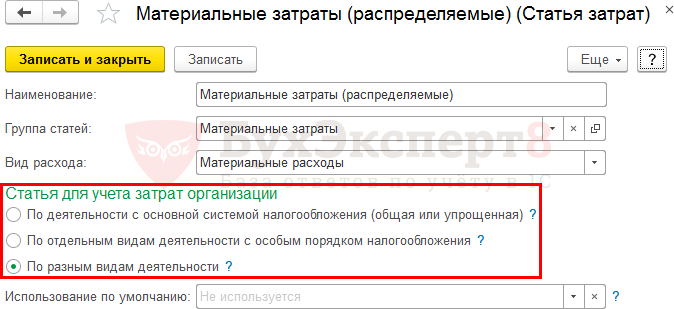

В программе порядок распределения расходов по видам деятельности настраивается непосредственно в каждой статье затрат справочника Статьи затрат.

При этом нет единства в том, учитываются ли внереализационные доходы при определении базы для распределения. ФНС придерживается мнения, что внереализационные доходы не должны участвовать при распределении расходов (Письма ФНС РФ от 24.03.2006 N 02-1-07/27, от 28.09.2005 N 02-1-08/204@, Письмо УФНС РФ по г. Москве от 28.10.2005 N 20-12/78737).

Мнение Минфина России неоднозначно: так, в Письмах от 18.02.2008 N 03-11-04/3/75 и от 14.03.2006 N 03-03-04/1/224 говорится, что внереализационные доходы участвуют в определении пропорции, а в Письме от 17.03.2008 N 03-11-04/3/121 и от 28.06.2007 N 03-11-04/3/237 даются иные разъяснения.

Каждый налогоплательщик должен самостоятельно указать в учетной политике базу для распределения «общих» расходов — с учетом внереализационных доходов или без них.

В программе доступны два варианта распределения расходов:

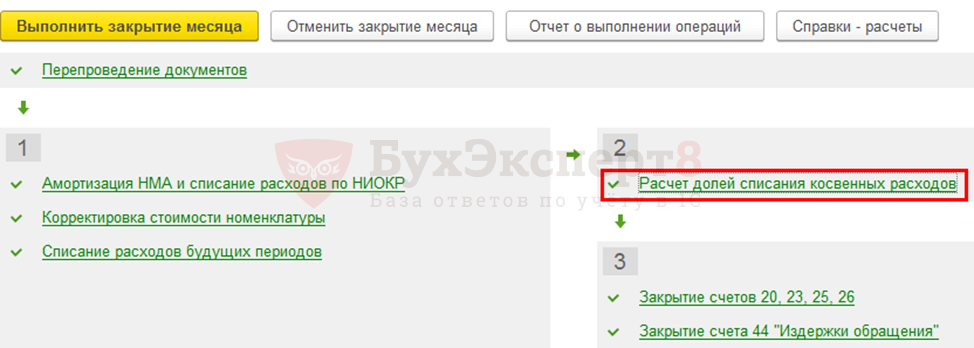

В операции Расчет долей списания косвенных расходов процедуры Закрытие месяца в графе ЕНВД отразится доля, в соответствии с которой распределяемые расходы будут отнесены на ЕНВД (ПСН).

Только доходы от реализации

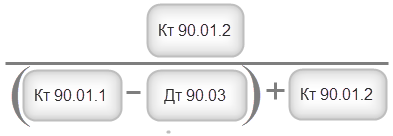

При выборе способа распределения Только доходы от реализации база по ОСНО рассчитывается как выручка, отраженная по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» за минусом сумм НДС по дебету счета 90.03 «Налог на добавленную стоимость».

База по ЕНВД (ПСН) равна выручке, которая отражена по кредиту счета 90.01.2 «Выручка по отдельным видам деятельности с особым порядком налогообложения».

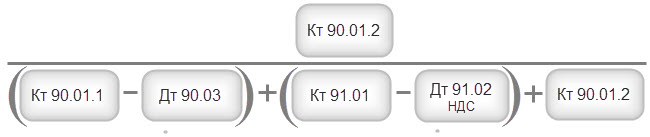

В данном случае доля «общих» расходов, приходящихся на ЕНВД, будет определяться по формуле:

Доходы от реализации и внереализационные

При выборе способа распределения Доходы от реализации и внереализационные к базе по ОСНО добавляются еще и внереализационные доходы: оборот по кредиту счета 91.01 «Прочие доходы» за вычетом НДС по дебету счета 91.02 «Прочие расходы».

Тогда доля «общих» расходов, приходящихся на ЕНВД, будет определяться по формуле:

«Общие» расходы, которые относятся к разным видам деятельности, распределяются пропорционально расчетной доли в процедуре Закрытие месяца :

Флажок Формировать резервы по сомнительным долгам

В налоговом учете создание резерва — это право, т. е. налогоплательщик может создавать или не создавать резерв по сомнительным долгам (Письмо Минфина РФ от 16.05.2011 N 03-03-06/1/295).

Налогоплательщик вправе отказаться от создания резерва с начала нового налогового периода, внеся изменения в свою учетную политику по налоговому учету (ст. 313 НК РФ, Письмо Минфина РФ от 21.09.2007 N 03-03-06/1/688).

Сомнительные долги (ст. 26 НК РФ) — это задолженность перед организацией, возникшая при реализации товаров, работ и услуг, которая не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией.

Сомнительной считается дебиторская задолженность организации, которая НЕ погашена или с высокой степенью вероятности НЕ будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

В налоговом учете резерв по сомнительным долгам не может превышать 10% от выручки отчетного периода, определяемой в соответствии со ст. 249 НК РФ (Письмо Минфина РФ от 16.11.2006 N 03-03-04/2/245).

В бухгалтерском учете создание резерва по сомнительным долгам — это обязанность, в т. ч. и для субъектов малого предпринимательства (ПБУ 21/2008). Но в отличие от НУ, методику создания резерва в БУ каждый налогоплательщик должен разрабатывать самостоятельно в учетной политике, и правила налогового учета применять, на наш взгляд, недопустимо.

В программе поддержка формирования резерва по сомнительным долгам задается:

При этом программа в налоговом учете рассчитывает резерв по следующему алгоритму:

Срок возникновения задолженности рассчитывается исходя из количества дней, прошедших после реализации товаров (работ, услуг) покупателю. Он указывается:

В 1С:Бухгалтерия 3.0 пока формируется резерв по договорам только в руб.

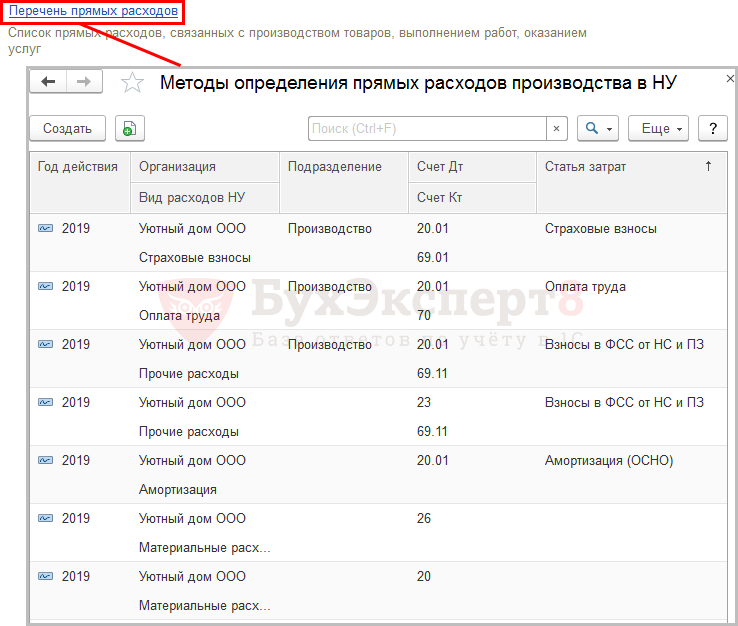

Ссылка Перечень прямых расходов

В налоговом учете расходы, связанные с производством и реализацией, делятся на два вида: прямые и косвенные (ст. 318 НК РФ):

Перечень затрат, которые относятся к прямым расходам определен ст. 318 НК РФ:

К косвенным расходам относятся все иные расходы, осуществляемые налогоплательщиком в течение отчетного (налогового) периода, за исключением внереализационных расходов, определяемых в соответствии со ст. 265 НК РФ.

Перечень прямых расходов для НУ определяется в учетной политике самостоятельно налогоплательщиком. Он должен быть экономически обоснованным и применяться не менее 2-х налоговых периодов.

По нашему мнению, в учетную политику по НУ необходимо включить все прямые расходы, которые являются частью готовой продукции (работ, услуг), т. е. исходными элементами.

Для торговли действуют особые правила определения прямых расходов.

К прямым расходам при реализации покупных товаров (Лист 02 Приложение N 2 стр. 020) относятся:

Прямые расходы по торговой деятельности по ссылке Перечень прямых расходов указывать не нужно, программа их отнесет в состав прямых расходов по другим признакам.

Перечень прямых расходов на вкладке Налог на прибыль необходимо заполнять ежегодно даже, если перечень остался неизменным.

Перечень прямых расходов в 1С на текущий год можно задать:

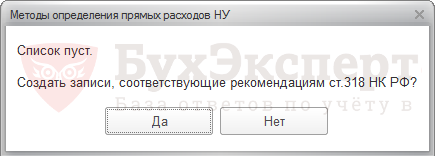

Перечень в соответствии со ст. 318 НК РФ

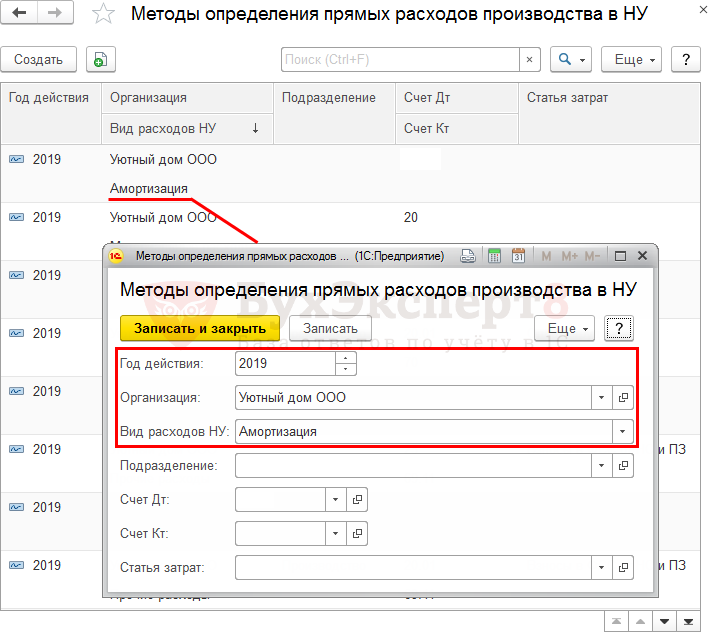

При выборе данного способа определения прямых расходов в регистре сведений Методы определения прямых расходов производства в НУ автоматически будет создан перечень расходов в соответствии со ст. 318 НК РФ.

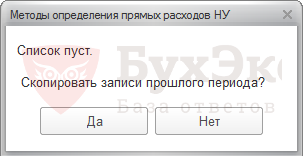

Перечень в соответствии с записями прошлого года

При создании перечня на очередной год программа предложит скопировать список за прошлый период.

Если нажмете на кнопку Да — записи предыдущего периода скопируются на текущий год, на кнопку Нет — будет предложено заполнить перечень в соответствии со ст. 318 НК РФ.

Перечень вручную самостоятельно

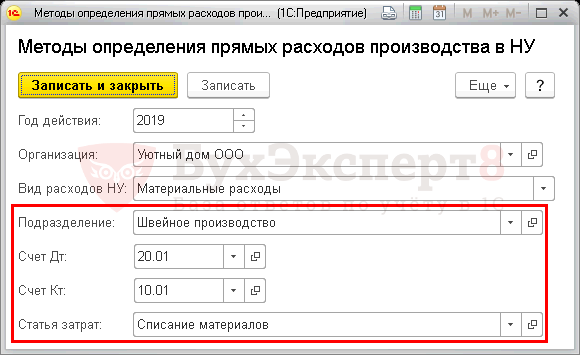

При данном способе необходимо отказаться от автоматического заполнения перечня и создать записи в регистр Методы определения прямых расходов производства в НУ вручную в соответствии с учетной политики по следующим правилам.

Методы определения прямых расходов производства в НУ

Если метод отнесения затрат к прямым задан, как показано на рисунке выше, то по данному примеру к прямым расходам будут относиться все затраты, у которых статьях затрат имеет Вид расхода (НУ) Амортизация.

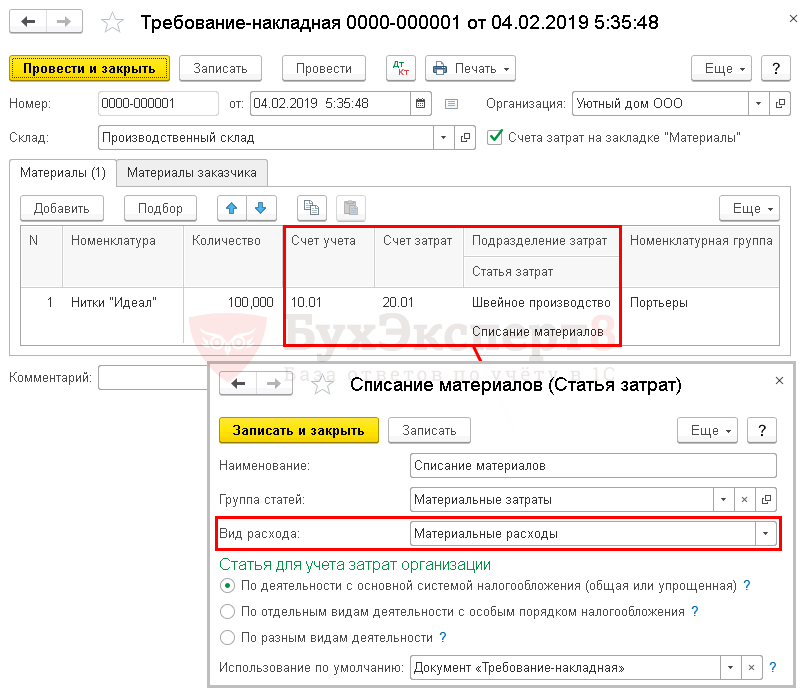

По методу отнесения расходов с уточняющими параметрами, указанными выше на рисунке, к прямым расходам будут относиться только затраты по Дт счета 20 «Основное производство» и Кт 10.01. При этом аналитика по счету 20 должна быть следующая:

Признание прямых расходов

Прямые затраты признаются в составе расходов, уменьшающих налогооблагаемую базу текущего периода, после реализации готовой продукции, работ, услуг. Они отражаются по Дт 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»:

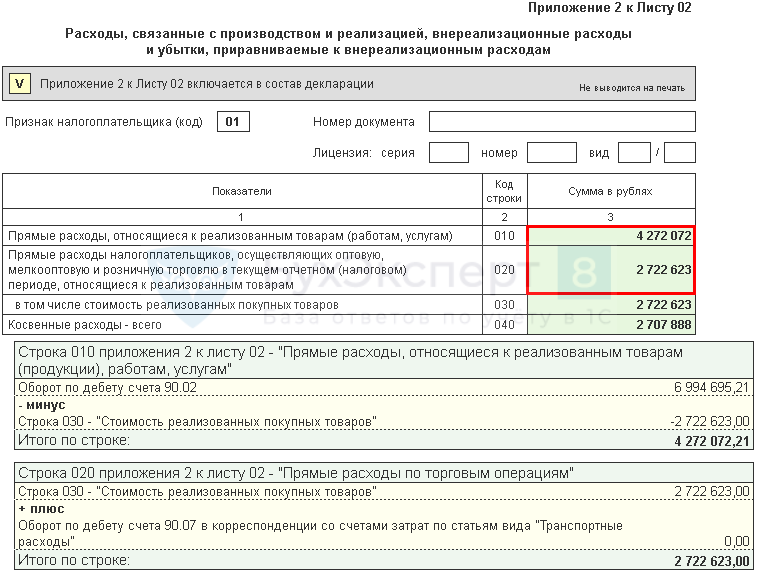

Декларация по налогу на прибыль

Прямые расходы в Декларации по налогу на прибыль отражаются в Листе 02 Приложении N 2 следующим образом:

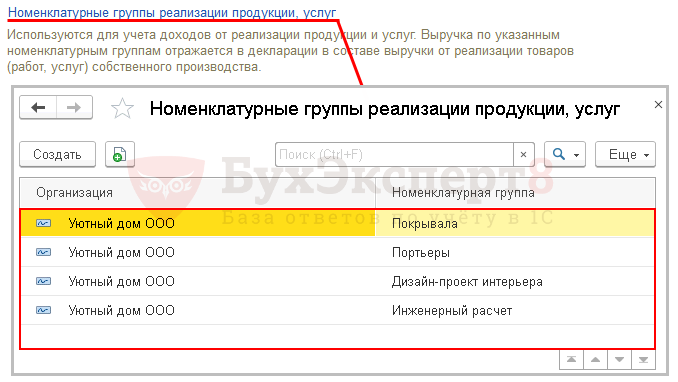

Ссылка Номенклатурные группы реализации продукции, услуг

Номенклатурная группа — это вид товаров, работ, услуг, т. е. обобщенное понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, работ и услуг.

По ссылке Номенклатурные группы реализации продукции, услуг необходимо указать номенклатурные группы, связанные с реализацией:

Тогда в декларации по налогу на прибыль строка 011 «выручка от реализации товаров (работ, услуг) собственного производства» Листа 02 Приложения N 1 будет заполняться автоматически.

Для заполнения других строк Приложения N 1 к Листу 02 специальных настроек в учетной политике делать не нужно.

В перечне Номенклатурные группы реализации продукции, услуг не должно быть номенклатурных групп, относящихся к оптовой и розничной торговле.

Порядок уплаты авансовых платежей

Авансовые платежи по налогу на прибыль уплачиваются в течение всего налогового периода (года).

Выбор варианта уплаты определяет:

Ежеквартально

Если за предыдущие четыре квартала доходы от реализации (ст. 249 НК РФ) в среднем не превысили 15 млн руб. за каждый квартал.

Ежемесячно по расчетной прибыли

Ежемесячно по фактической прибыли

Организация может добровольно перейти на уплату авансовых платежей по налогу на прибыль ежемесячно от фактически полученной прибыли. При этом необходимо уведомить налоговый орган о своем намерении не позднее 31 декабря года, предшествующего налоговому периоду (абз. 7 п. 2 ст. 286 НК РФ).

Вариант ежемесячных авансов по фактической прибыли можно рекомендовать при сезонности выручки. В этом случае может быть невыгодно уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущих кварталов, — с пиками продаж.

«Фактическая» — означает, что в НУ считают доходы, расходы и финансовый результат именно за текущий отчетный период. Затем определяют сумму налога и уплачивают ее в бюджет ежемесячно.

Организация утрачивает право на ежеквартальное перечисление авансов и обязана перечислять ежемесячные авансовые платежи исходя из прибыли, полученной в предыдущем квартале, если (п. 2, п. 3 ст. 286 НК РФ):

Уведомлять налоговиков о переходе на авансы, рассчитываемые исходя из расчетной прибыли, закон не требует.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(13 оценок, среднее: 4,62 из 5)