Самые выгодные страховые компании по ипотеке

Узнайте, где дешевле ипотечное страхование в 2021 году! Сравни.ру поможет застраховать квартиру для ипотеки выгодно и недорого от 100 рублей. Сравните 7 предложений среди 7 страховых

Поможем вам сэкономить за счёт разницы цен на полисы

Мнение эксперта

Парадокс, но дешёвая страховка может обойтись вам дороже, чем полис из средней ценовой категории. Во-первых, налоговый вычет – комбинированные страховки, которые банки любят навязывать, далеко не всегда позволяют получить налоговый вычет (по комбинированному полису вычет можно получить только тогда, когда в договоре прописаны конкретные суммы взносов по каждому риску). Во-вторых, самые дешёвые страховки обычно не предусматривают частичный возврат денег при досрочном погашении. Поэтому обращайте внимание на детали.

Что важно знать о выборе самой дешевой ипотечной страховки

При покупке квартиры в ипотеку банк запросит у вас один из трёх типов страховок:

При покупке квартиры в строящемся доме банки обычно предлагают застраховать жизнь и здоровье заёмщика. Если с заёмщиком что-то случится и он не сможет выплачивать кредит, то страховая компания заплатит банку остаток долга. Квартиру не придётся продавать — она останется в собственности у заёмщика (если он стал инвалидом) или у родственников заёмщика (если тот умрёт). Это добровольный вид страхования. От него можно отказаться, но в таком случае банк, скорее всего, поднимет ставку по ипотеке.

После того как дом сдадут в эксплуатацию и заёмщик примет квартиру, он должен будет застраховать её.

При покупке на вторичном рынке страховку оформляют сразу. Это обязательная страховка. Если не застраховать недвижимость, то банк может досрочно расторгнуть кредитный договор и потребовать оплату неустойки.

Если вы хотите купить готовую квартиру, у которой уже есть собственник, то можете застраховать титул, то есть защититься от обмана при продаже жилья. Это необязательно, но позволит защитить деньги от потери. Если спустя какое-то время окажется, что квартиру продал мошенник и у вас её заберут, то страховая компания заплатит компенсацию. Такой полис нельзя купить онлайн.

Какую страховку запросит банк при покупке квартиры в ипотеку?

Как быстро сравнить стоимость полиса?

На Сравни.ру есть калькулятор, который поможет рассчитать стоимость полиса по ипотеке, необходимого при получении кредита в любом из 12 популярных банков. Вам не придётся обзванивать все страховые компании, которые там аккредитованы.

Для подсчёта стоимости нужно указать всего несколько данных: банк, где оформляется или уже есть ипотека, остаток кредита, пол и дату рождения заёмщика. Потом выберите риск, который хотите застраховать: квартиру или жизнь и здоровье заёмщика.

Любую из выбранных на сервисе страховок примет банк. Если будете покупать полисы для ипотеки у Сбербанка, то их можно загрузить в электронном виде на сайт ДомКлик.

В других случаях можно отправить страховку по электронной почте своему менеджеру или распечатать полис при заключении кредитного договора.

При наступлении страхового случая компания будет компенсировать ущерб не покупателю полиса, а банку. Если банк аккредитовал у себя страховую компанию, значит, он уверен в её надёжности. Поэтому выбирать страховщика можно не по названию, а по стоимости полиса.

Потратьте немного времени и сравните стоимость страховок в разных компаниях. Банк обязан принять у клиента страховой полис от любого аккредитованного у него страховщика. Так, например, в Сбербанк вовсе не обязательно предоставлять полис от Сбербанк Страхование. Полисы от Абсолют страхования или АльфаСтрахования стоят в два раза дешевле. Сбербанк примет их полисы. Не поленитесь сравнить стоимость страховок в разных страховых компаниях или на Сравни.ру. Сэкономите тысячи рублей.

Где страховки дешевле?

Часто страховку можно приобрести в самом банке, который является партнёром страховщика. Это удобно, но в таком случае стоимость страховки будет выше, чем при оформлении в офисе страховой компании.

Если вы хотите сэкономить на страховке, то нужно сравнивать стоимость полиса у разных страховщиков. При этом важно, чтобы они были аккредитованы банком, который выдаёт ипотеку. Список аккредитованных страховых компаний можно найти на сайте кредитной организации.

Мы попытались выяснить, какая страховая компания продаёт самые дешёвые полисы. Для этого взяли списки аккредитованных компаний у пяти крупнейших ипотечных банков: Сбербанка, ВТБ, Россельхозбанка, Альфа-Банка и ФК Открытие. Больше всего страховщиков-партнёров у ВТБ — 29 компаний. У Сбербанка их 20, у Открытия — 12, а у Россельхозбанка и Альфа-Банка — по 4.

У всех страховых компаний считали стоимость полиса для среднестатистического заёмщика, который должен банку 2,7 миллиона рублей (это средний размер ипотечного кредита в России). Застраховать требовалось квартиру, а также жизнь и здоровье заёмщика. Стоимость полиса подсчитывали на сайтах страховых компаний, а где не было калькуляторов — через колл-центры. Вот что получилось.

От чего зависит стоимость страховки?

На стоимость полиса влияет:

Какие документы нужны для покупки полиса?

В зависимости от варианта страховки нужно предоставить такие документы:

Когда страховая не заплатит?

В каждом договоре страхования есть исключения, при которых страховая компания откажется платить при наступлении страхового случая. Перед подписанием договора обязательно нужно его прочитать.

Вот что может быть причиной отказа в компенсации:

Как вернуть деньги за страховку, если досрочно выплатил кредит?

Страховой полис нужно покупать каждый год, пока выплачиваете кредит. Если вы выплатили ипотеку, а страховой полис ещё действует, то часть денег можно вернуть. Для этого позвоните в страховую компанию и сообщите о выплате кредита и желании расторгнуть договор страхования. Вам дадут образец заявления, который нужно заполнить и отдать страховщику (в электронном письме, почтой или в офисе). Вот образец заявления в компании «Сбербанк страхование жизни».

Полный список аккредитованных страховых компаний банка «Открытие»

Страхование недвижимости — обязательное условие для получения кредита на покупку жилья. Эта гарантия обеспечивает компенсацию ущерба при пожаре и в других ситуациях, которые способны уменьшить ценность залога. Банк «Открытие» страховые компании по ипотеке предлагает выбрать из одобренного списка компаний-партнеров. Изучение тематических материалов поможет приобрести полис без ошибок и лишних затрат.

Ипотечное страхование в банке «Открытие»

-e1610599808842.jpg)

Выполнение этого условия предусмотрено нормами действующего законодательства. Если предполагается покупка недвижимости у застройщика по ДДУ, полис можно приобрести после оформления прав собственности в базе данных ЕГРН.

По утвержденным правилам в договоре со страховой компанией сумма возмещения должна перекрывать остаток задолженности не менее чем на 10%. Это соответствие проверяют с учетом согласованного временного графика погашения ипотеки ежегодно.

Что страхуют в банке «Открытие»

Можно добровольно застраховаться от риска потери трудоспособности и жизни, а также утраты (обременения, ограничения) прав собственности. При наличии этих дополнительных гарантий можно рассчитывать на снижение базовой ставки по ипотеке.

Жизнь и здоровье

Личная страховка обеспечивает защиту в пределах суммы по договору с компанией. Зона действия полиса не ограничена территориально. Потерю трудоспособности подтверждают присвоением 1 или 2 группы инвалидности. Время завершения оформления этого статуса не оказывает влияния на признание факта страхового случая, произошедшего в период действия полиса.

Следующие причины смерти (причинения вреда здоровью) блокируют выплату компенсации:

Отдельные отказы страховой компании можно опротестовать в суде.

Залоговое имущество

В этом случае полис обеспечивает защиту при полном уничтожении, частичном повреждении предмета залога. Типовые риски:

Не возмещают убытки, которые вызваны следующими причинами:

Компенсацию не выплачивают, если доказана вина страхователя в нанесении ущерба.

Титул

Этот вид защиты применяют при покупке на вторичном рынке недвижимости. Оспорить право собственности могут наследники, получатели ренты, кредиторы. Страховым событием признают соответствующее решение суда. Дата подачи иска должна соответствовать периоду действия полиса.

Из ответственности страховщика исключают следующие ситуации:

Исключения и правила представлены в сокращенном виде. Для предотвращения ошибок следует внимательно изучить текст полиса.

Плюсы сотрудничества с компаниями-партнерами

Выбор организации из утвержденного банком списка обеспечивает следующие преимущества:

Сторонняя страховая компания (СК) должна соответствовать требованиям кредитора. Дополнительная проверка увеличит время рассмотрения заявки о предоставлении ссуды.

Перечень страховых компаний по ипотеке

Аккредитованные организации по состоянию на январь 2021 г.:

Чтобы работать с другой СК, надо предъявить в банк «Открытие» пакет документов для специальной проверки.

Критерии выбора страховой компании

При сравнительном анализе предложений в этом сегменте рынка, кроме стоимости полиса, обращают внимание на следующие детали:

Внимательно проверяют общие условия и обязательства по договору. Банку достаточно получить компенсацию, покрывающую сумму кредита с процентами. Однако при покупке с привлечением собственных средств целесообразно предусмотреть покрытие с учетом рыночной стоимости жилья, выполненного ремонта, ценного домашнего имущества.

При страховании титула следует проверить включение в перечень рисков виндикационного иска. Этим юридическим термином обозначают притязание третьих лиц на восстановление нарушенного права собственности. В такой ситуации заявитель может через суд вернуть недвижимость даже при наличии всех признаков добросовестной покупки.

Аналогичным образом детально уточняют условия личного страхования. Отдельные компании включают в перечень рисков только частичную утрату трудоспособности, устанавливают сложно выполнимые правила оповещения о страховом случае.

Порядок оформления страхования при ипотеке

Полис надо предъявить на этапе подписания кредитного договора. Только по согласованию с банком допустима отсрочка, обусловленная особенностями сделки купли-продажи. При нарушении обязательств по добровольному страхованию сниженная процентная ставка увеличивается до стандартного уровня. Одновременно выполняется пересчет задолженности с даты выдачи ссуды.

Что влияет на цену полиса ипотечного страхования

Общие затраты зависят от состава услуг, которые включены в полис. Титул страховать можно только на 3 года. Этого периода достаточно, чтобы исключить риск подачи заявления в суд о признании сделки недействительной.

Следует учесть факторы, оказывающие влияние на стоимость личного страхования:

При заполнении тематической анкеты надо перечислить имеющиеся заболевания. Если утаить соответствующую информацию, страховая компания вправе отказать в компенсации.

Риск повреждения имущества оценивают с учетом даты ввода в эксплуатацию объекта недвижимости, конструктивных особенностей. Вероятность повреждения деревянного дома, например, больше по сравнению с кирпичным. Соответствующим образом корректируют применяемый тариф.

Советы опытных специалистов помогут уменьшить расходы:

Заключение договора на год с последующим продлением предотвращает лишние затраты, оставляет возможность смены страховой компании.

Дополнительная информация

По условиям типового соглашения заемщик является страхователем, а банк «Открытие» — первым выгодоприобретателем. Это значит, что после страхового случая сначала выплачивают ипотечную задолженность. Исключением является ситуация, когда кредитор в добровольном порядке отказывается получать компенсацию в пользу ссудополучателя (наследника).

Разрешено применение единовременной и периодической оплаты полиса. Изменения в действующий договор можно вносить по согласованию с кредитором. Соглашение должно соответствовать нормам действующего законодательства РФ. В тексте надо указать следующие позиции:

Компания должна уведомлять банк в установленный срок об изменении условий, наступлении страхового события, принятии решения о выплате компенсации. Минимальный срок действия полиса — 1 год. Пролонгация действующего соглашения выполняется за 5 рабочих дней до его завершения. Применение франшизы по имущественному страхованию не разрешено.

Отзывы о компаниях-страховщиках

Светлана, 48 лет, Краснодар:

Купила полис в ПАО СК «Росгосстрах». После 2 лет решила сменить компанию. В местном отделении возникли проблемы, т.к., кроме паспорта, нужен был оригинал договора и реквизиты банковской карты. После консультации со специалистом центрального офиса проблема была решена.

Игорь, 53 года, Москва:

Застраховал имущество в ООО СК «Сбербанк Страхование». Консультант предлагал одновременно приобрести полис на жизнь и здоровье. С большим трудом удалось отказаться от этого предложения. Главное преимущество в этой организации — приемлемые ставки. Недостаток — навязчивый персонал.

Ипотечное страхование в Москве

Узнайте стоимость ипотечного страхования в Москве быстро и удобно!

Подробнее

С каждым годом в России растет спрос на заемные средства. Это удобный способ получить желаемое, особенно если речь идет о крупных покупках, для которых нужны большие суммы денег. Поэтому на сегодняшний день почти половина приобретаемого жилья оформлена с помощью кредита. Банки предоставляют финансы практически всем гражданам РФ, имеющим постоянный доход и положительную историю, но в случае с долгосрочными договорами существует огромное количество рисков. По этой причине страхование ипотеки в Москве — обязательная процедура для всех.

Данный полис предусматривает защиту недвижимости от различных повреждений, возникших из-за пожара, затопления или стихийных бедствий. Но стандартный контракт ориентирован только на заемную часть — иными словами, в таких ситуациях компенсацию получает только банк, даже если клиент уже совершил первоначальный взнос и погашал задолженность. Поэтому следует позаботиться и о своих интересах — гораздо грамотнее оформить страховку на полную стоимость жилья и претендовать на выплаты при наступлении несчастного случая.

Также на рынке предлагают полис для жизни и здоровья клиента. Он предусматривает погашение долга, если заемщик частично или на постоянной основе потеряет трудоспособность, или же в случае его смерти. Таким образом, жилье перейдет к родным конкретного человека по принципу наследства, но без каких-либо финансовых обязательств. Еще один вид страховки — защита от возможности невыплаты средств.

Подготовка к заявлению

Прежде чем приобрести полис, вам необходимо выбрать компанию из списка аккредитованных банком. Изучите их условия, параметры и дополнительные опции. Разумеется, главный аспект, на который обращают внимание потребители — стоимость услуги. Она зависит не только от типа страхования, но и от других факторов:

В случае возникновения вопросов следует посетить офис и лично побеседовать с персоналом. Менеджер расскажет вам обо всех нюансах и непонятных терминах, а также сделает расчеты нескольких вариантов. Нелишним будет узнать у него список необходимых документов и попросить предоставить образец контракта для ознакомления. Несмотря на то что банки сотрудничают с надежными организациями, договор следует внимательно прочитать, прежде чем ставить подпись.

Как правильно выбранная страховка помогла сэкономить на ипотеке

Говорят, беда не приходит одна. Расходы — тоже. У кого как, а у меня этот закон жизни работает всегда. Только я собралась заменить текущие краны, капающий полотенцесушитель и сломанный счётчик горячей воды, позвонил Сбербанк, где у меня оформлена ипотека, и бодро сообщил, что срок действия полиса страхования заканчивается (о чём я давно забыла). Если его не продлить, то процентная ставка возрастёт. Очень хотелось махнуть на страхование рукой и не тратить деньги, но для начала я решила посчитать разные варианты полиса и прикинуть, много ли я переплачу без него. Оказывается, на страховке можно сэкономить.

Большая ли выгода? Фото: news. myseldon.com

А нужен ли полис?

Начнём с того, что страховать недвижимое имущество при ипотечном договоре надо обязательно. Страхование жизни и здоровья — добровольное. Но банк мотивирует заёмщиков оформлять полисы сниженными процентными ставками.

В моём случае со Сбербанком скидка составляет 1%.

Прикинем, что будет, если отказаться от страхования.

Пусть жителей мегаполисов не удивляет сумма — ипотека взята в регионе.

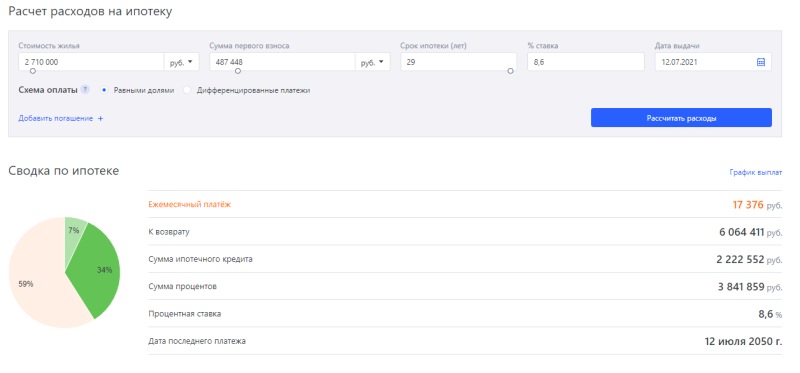

Чтобы посмотреть, как изменится платёж, увеличим процентную ставку на 1% и подставим данные в калькулятор.

Ипотечный калькулятор. Фото: vbr.ru

Ежемесячный платёж вырос до 17 376 рублей, что на полторы тысячи больше. В год страховка помогает сэкономить примерно 19 000 рублей.

Чтобы понять, целесообразно ли приобретать полис, надо рассчитать его стоимость.

Сравниваем три страховые компании

Автоинформатор Сбербанка, позвонивший сообщить об окончании полиса, пытался мне навязать свою страховую компанию.

Разговор выглядел примерно так:

— Вы планируете продлевать полис страхования?

— Воспользуйтесь нашим предложением. Ссылку вышлю в СМС.

— Нет, у меня другая страховая, я буду продлевать её полис.

— Вы отказываетесь от страховки? Тогда мы повысим процентную ставку.

— Нет, не отказываюсь.

— Вы будете продлевать полис?

— Воспользуйтесь нашим предложением. Ссылку вышлю в СМС.

— Нет, у меня другая страховая, я буду продлевать её полис.

— Вы отказываетесь от страховки? Тогда мы повысим процентную ставку.

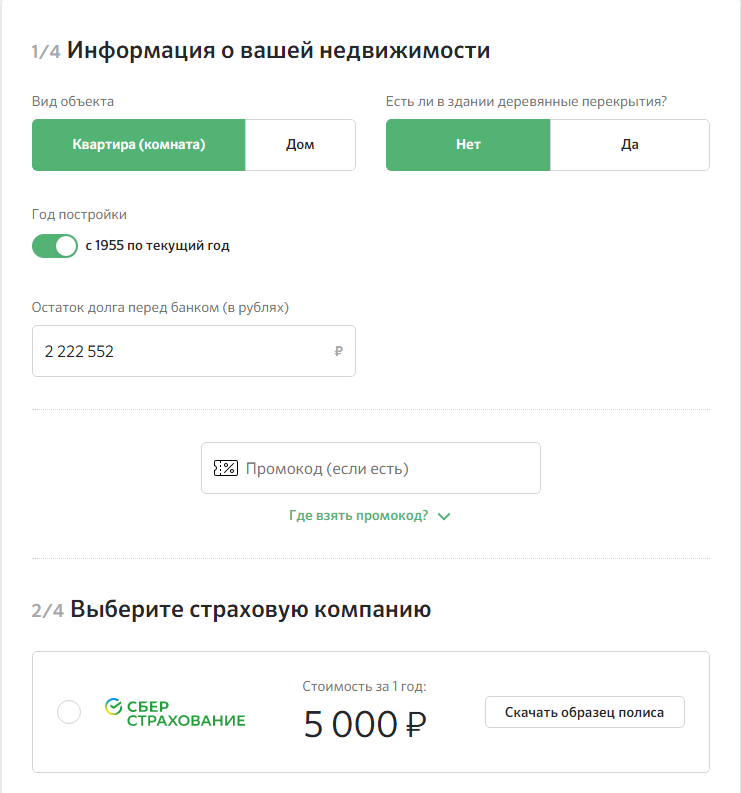

И так далее по кругу. Ссылку на оформление полиса автоинформатор всё-таки выслал. Ради любопытства посчитала, сколько стоит страхование в Сбербанке. Напомню, что делать надо два полиса: на имущество и на свою жизнь.

Страхование недвижимости у Сбербанка стоит 5 000 рублей на год.

Считаем страховку. Фото: domclick.ru

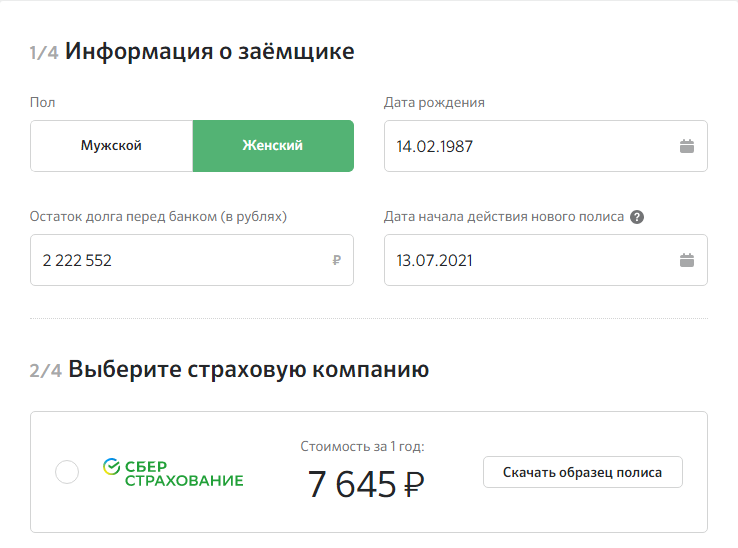

Страхование жизни и здоровья — 7 645 рубля.

Считаем страховку. Фото: domclick.ru

Итого: 12 645 рублей. Это съедает почти всю выгоду от снижения процентной ставки.

Сейчас моя ипотека застрахована в СК «Энергогарант». Изначально я планировала продлить имеющийся полис, поскольку он меня всем устраивал. Особенно — ценой.

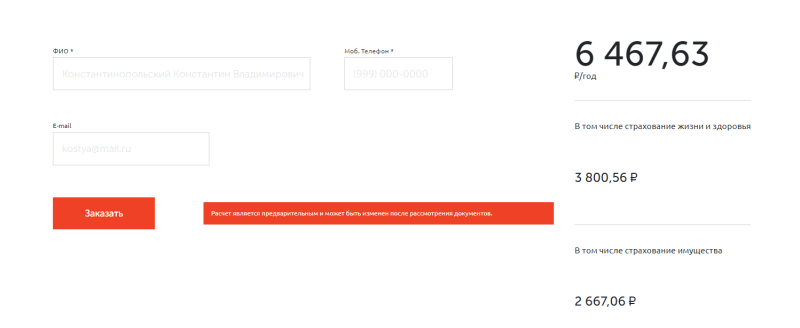

По предварительному расчёту на сайте компании оба полиса мне обошлись бы в 6 467 рублей на год. Из них 3 800 рублей — страхование жизни, 2 667 — страхование имущества.

Расчёт полиса Фото: energogarant.ru

Однако пока я ждала зарплату, мне позвонил представитель компании «Альфа-страхование», что стало неожиданностью. Я не имела дел c этой страховой и даже не обращалась к ним за расчётом полиса. Однако звонивший знал не только мой телефон, фамилию, имя, отчество, но и данные ипотечного договора — срок, сумму, ставку. Как пояснил агент «Альфа-страхования», данные передал Сбербанк. С этим я обязательно разберусь, но позже. Неприятно, когда так много людей знает о тебе столько информации.

По предварительному расчёту, сделанному сотрудником компании, оба полиса стоят 6 833 рубля. Из них 4 615 рубля — страхование жизни и здоровья, 2 215 рублей — имущества. При этом за онлайн-оформление обещали сделать скидку 10% на страхование жизни и здоровья. Окончательная стоимость — 6 372 рубля. Незначительно дешевле, чем в «Энергогаранте» и значительно дешевле, чем в «Сбербанке».

Экономия на ипотеке по итогам года составит примерно 13 000 рублей. Следуя логике «сэкономил, значит, заработал», можно купить себе платьице, туфельки и сходить в кондитерскую с неприлично дорогими и вкусными тортиками.

Удобство оформления

В гонке страховых компаний уверенно победила «Альфа-страхование». Не из-за 100 рублей экономии по сравнению с «Энергогарантом», а из-за возможности онлайн-оформления.

Проще говоря, я поленилась ехать в офис «Энергогаранта», потому что на улице +32 градуса, а дома посуда немытая и сериалы несмотренные.

Условия полиса

В свои 30 с хвостиком лет я особо не задумываюсь о том, что наступит страховой случай и оформляю полис исключительно ради скидки на процентную ставку. Но не надо забывать, что «люди внезапно смертны». Рекомендую прочитать условия полиса. Всё-таки разница в цене между Сбербанком и другими компаниями огромная — надо выяснить, чем они отличаются друг от друга.

Я не поленилась и изучила условия полисов у всех трёх компаний, чтобы выяснить, какие риски покрывает страхование.

Смерть застрахованного лица в случае несчастного случая или болезни, установление инвалидности I или II группы.

Смерть застрахованного лица в результате несчастного случая или болезни, постоянная утрата трудоспособности (инвалидность I или II группы).

Смерть застрахованного или наступление инвалидности I Или II группы из-за несчастного случая, болезни.

Страховая компания не откажет в выплатах даже если страховой случай наступил, когда застрахованный находился в состоянии алкогольного и наркотического опьянения, во время совершения противоправных действий, управления транспортным средством без прав или в пьяном виде, болезни связанной с ВИЧ, в результате заболевания, которое было диагностировано до заключения полиса.

Получается, что высокая цена полиса Сбербанка оправдана тем, что перечень страховых случаев, подлежащих возмещению, расширен по сравнению с другими компаниями.

Стоит или нет за это переплачивать — пусть каждый решает сам. Я же предпочла сэкономить, потому что вероятность того, что я под воздействием веществ сяду без прав за руль или уйду на войну стремятся к нулю.

Отношение к банковским страховкам в обществе негативное, поскольку сотрудники финорганизаций часто слишком навязчивые и не всегда люди покупают полис по доброй воле. В случае с ипотекой лучше не отказываться от страховки. Во-первых, это поможет сэкономить на процентах. Во-вторых, ипотека — кредит на большую сумму, которую в случае смерти заёмщика придётся выплачивать наследникам, а страховка их избавит от этой обязанности.

Ипотечное страхование

Виды страхования

Online ипотечное страхование от СК Пари для клиентов крупнейших банков РФ

Услуга доступна жителям крупнейших регионов РФ. Полный перечень регионов указан в приложении.

Достаточно оставить заявку, и эксперт свяжется с вами для уточнения деталей.

Online страхование ипотеки для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от ВСК для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Online страхование ипотеки от Совкомбанк Страхование для банка ВТБ

Услуга доступна для всех регионов РФ.

Онлайн расчечт стоимости полиса и оформление

Online страхование ипотеки от Зетта Страхование для клиентов Сбербанка

Услуга доступна для всех регионов РФ.

Всего за несколько минут вы получите полис на e-mail

Страхование ипотеки Сбербанка от Ингосстрах

Приобретение полиса возможно для имущества в любом регионе РФ.

Полис можно оформить за несколько минут, не выходя из дома. Удобный интерфейс позволит быстро и легко оформить и оплатить договор, который сразу же будет направлен на указанный адрес электронной почты.

Комплексное ипотечное страхование от СК Альянс

Москва и Московская область

Страхование ипотеки от АльфаСтрахование

Москва и Московская область, Санкт-Петербург и Ленинградская область

Дополнительно скидка для пользователей Банки.ру до 30%

Ипотечное страхование от СК Ингосстрах

Приобретение полиса возможно в любом регионе РФ, где есть представительство компании Ингосстрах

С помощью удобного калькулятора Вы сможете рассчитать предварительную стоимость полиса, а оставив заявку Вы получите консультацию по продукту, узнаете точную стоимость страховки и при необходимости сможете оформить полис с доставкой.

Насколько защищены вы, ваш дом и ваши финансы в нынешнее непростое время? Банки.ру и СК «Ингосстрах-Жизнь» подготовили для вас этот тест. Проверьте себя!

Лента новостей

Интервью

В 2017 году началось реформирование ОСАГО, а страхование жизни впервые в истории собрало больше страховых премий, чем моторное. Надолго ли этот новый расклад? Что делать с тормозящей рынок «автогражданкой»? Станет ли страхование имущества новым драйвером рынка?

Каким образом страховщики намерены «переломить хребет движению мошенников»? Действительно ли полиция не хочет расследовать страховые мошенничества? Спасет ли рынок ОСАГО создание единого государственного страховщика?

Пресс-релизы

Роботы могут стать новым объектом страхования для развития страхования имущества и киберрисков, полагают специалисты страховой компании «Согласие».

Последние отзывы о страховании жизни

Коммерческий директор ООО «СК КАРДИФ» Александра Громова рассуждает о влиянии digital-трендов на рынок ипотечного страхования.

Ипотечное страхование выросло вместе с ипотекой в прошлом году. Однако уже скоро его результаты могут оказаться более скромными. Одна из причин — предлагаемый Центробанком новый подход к ипотечному страхованию.

Темпы роста страхового рынка в прошлом году оказались близки к нулевым. Однако отдельные его сегменты продемонстрировали неплохую динамику. В первую очередь, за счет интеграции в страховые продукты дополнительных сервисных составляющих и развития банковских экосистем.

Разбираемся, как правильно застраховать свою недвижимость. Стоит ли раскошелиться на титульное страхование или достаточно имущественного полиса?

Подробнее

Ипотечное (комплексное) страхование включает в себя страхование жизни и утраты трудоспособности заемщика, страхование недвижимости от ущерба, а также страхование имущественных прав (титула собственности). При наступлении страхового случая страховая компания обязуется выплатить банку сумму средств в размере непогашенного клиентом остатка по ипотечному кредиту.

В 2008 году Высший арбитражный суд РФ признал незаконным требование банков об обязательном страховании жизни и здоровья заемщика при получении ипотечного кредита. После этого большинство банков начали дифференцировать ставки в зависимости от того, застрахован заемщик или нет. Ставки по ипотеке без личного страхования на 1—5 пунктов выше, чем по программам со страховкой. Стоимость годовой страховки, как правило, составляет около 1% от размера кредита, и зависит от возраста и состояния здоровья заемщика, а также от объекта недвижимости. Если клиент перестает оплачивать страховку, банк может потребовать немедленного погашения займа, либо повысить ставку по кредиту. Это право банка обычно предусмотрено в кредитном договоре.

Также весьма распространенным в практике ряда банков является дифференцирование ставок в зависимости от типа приобретаемой заемщиком страховки жизни и здоровья. Так, при отказе клиента от коллективного страхования ( минусом которого является отсутствие действия периода охлаждения, предусмотренного для индивидуального страхования), ряд банков устанавливают повышенные на 0,5-2 п. п. ставки, что увеличивает расходы заемщика на обслуживание кредита. В настоящее время Банк России занимается рассмотрением вопроса об утверждении периода охлаждения для коллективного страхования, но пока еще данный вопрос законодательно не урегулирован.