10 стран, где русскому бизнесу дешевле и безопаснее

Вышел рейтинг лучших стран для российского бизнеса, составленный UFG Wealth Management и Confidery family office, пишет Forbes.

Пока крупные бизнесмены не торопятся переводить свой бизнес во внутренние офшоры на острове Октябрьский в Калининграде и острове Русский в Приморье, (и правильно делают) их активы сидят в юрисдикциях по всему миру.

10 наиболее предпочтительных юрисдикций для ведения бизнеса:

1. Кипр. Понятное правовое поле, прозрачность системы налогообложения, защиту от двойного налогообложения и отсутствие налога на операции с ценными бумагами.

2. Люксембург. Гибкая налоговая политика, благоприятный инвестиционный климат, отсутствие валютного контроля, высокая концентрация финансовых структур и упрощенная процедура регистрации компаний.

4. Нидерланды. В числе главных преимуществ юрисдикции развитая финансовая система, большая концентрация иностранного бизнеса и более либеральные по сравнению с другими странами ЕС процедуры по регистрации бизнеса.

5. Ирландия. Юрисдикция более благоприятна для работы фондов инвестиций, IT-бизнеса, привлечения международных инвестиций. Здесь существует развитая инфраструктура по поддержке стартапов. Ставка налога на прибыль в секторе торговли в Ирландии 12,5%, во всех остальных секторах она составляет 25%.

6. Мальта. Номинальная ставка налога на прибыль на Мальте одна из самых высоких — 35%. Однако благодаря системе возврата налога в зависимости от источника прибыли эффективная ставка налога может опускаться до 5%. Ставка для налогообложения дивидендов составляет 10%. Статус международной компании позволяет выплачивать дивиденды собственникам мальтийской компании без вычета налогов. В числе преимуществ юрисдикции подписанный с Россией договор об избежании двойного налогообложения.

7. Гонконг. Развитая финансовая инфраструктура, быстрая регистрация прав собственности и наличие большого числа квалифицированных юристов, работающих по англосаксонской системе права. Из-за санкций эта юрисдикция быстро набирает популярность среди россиян. Гонконг больше всего подходит для сделок по структурированию капитала акционеров или для компаний, нацеленных на работу с азиатскими клиентами.

8. Великобритания. В последние годы сдала позиции из-за неопределенности Brexit и ужесточения процедур по ревизии источников происхождения капитала. Среди плюсов: развитый финансовый сектор, быстрая процедура регистрации компании. Среди главных сложностей для россиян — прохождение процедур комплаенса при открытия банковского счета и проверке происхождения капитала.

9. ОАЭ. Большинство юридических лиц освобождаются от налога на прибыль. Налоги на доходы физлиц отсутствуют. На эту юрисдикцию наблюдается в последние годы стабильный спрос из России и стран СНГ, в частности, из Казахстана. Больше всего ОАЭ подходит для регистрации крупных холдингов. Среди главных минусов — частая корректировка законодательства и комплаенс-процедуры в банках.

10. Лихтеншнейн. Ставка налога на прибыль в Лихтенштейне — одна из самых низких в Европейской экономической зоне, 12,5%. Это страна предоставляет хорошие условия для частных и семейных фондов. Среди преимуществ юрисдикции — развитость банковского сектора, наличие высококвалифицированной рабочей силы и большая гибкость налогового законодательства при работе с иностранными инвесторами. Нет налога на дивиденды.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Кто будет платить НДФЛ по ставке 15% с 2021 года. И каких доходов это не коснется

С 2021 года в России появится прогрессивная шкала налогообложения доходов. Это значит, что с ростом дохода будет увеличиваться ставка НДФЛ. При доходах более 5 000 000 Р в год она составит 15% с суммы превышения. Новая ставка коснется не всех доходов, есть исключения. А для 2021 и 2022 годов действуют переходные правила.

Вот кому придется платить больше и куда должны пойти эти деньги.

Для какого налога повышается ставка

Ставка повышается для налога на доходы физических лиц, НДФЛ. Это тот налог, что удерживают из зарплаты, платят при продаже имущества и возвращают с помощью вычетов.

Обычная ставка для НДФЛ — 13%. Это для большинства доходов резидентов. Налог с материальной выгоды или призов может составить 35%, с процентов по облигациям с ипотечным покрытием — 9%. А нерезиденты платят НДФЛ по ставке 15% с дивидендов, 30% — с других доходов и 13% — в некоторых случаях, например если они граждане ЕАЭС или высококвалифицированные специалисты.

Повышение ставки касается того НДФЛ, что начисляется по ставке 13% с обычных доходов, например зарплат или подработок на общей системе.

Каких доходов касается повышение ставки

В налоговом кодексе появилось новое понятие: совокупность налоговых баз. Это те виды доходов, что учитываются при расчете превышения. В общем порядке пороговое значение в 5 000 000 Р применяется именно к совокупности налоговых баз, а не к каждому доходу отдельно. Но в 2021 и 2022 годах применяется особое правило.

Для резидентов в совокупность налоговых баз войдут такие доходы:

Перечень доходов для нерезидентов содержится в п. 2.2 ст. 210 НК РФ в редакции 2021 года. В отличие от резидентов, в их доходах будет учитываться продажа имущества и подарки.

Считать эти базы нужно отдельно.

Как считать НДФЛ по новым правилам

С 2021 года к одним и тем же доходам нужно применять две ставки НДФЛ:

То есть повышение ставки касается не всей суммы дохода, а только превышения.

В 2021 и 2022 годах для расчета превышения налоговыми агентами будет учитываться не совокупность налоговых баз, а каждая отдельно. При соблюдении лимита по каждой из них повышенная ставка не применяется. С этой формулировкой не все понятно. Например, сможет ли налоговая потом сама начислить НДФЛ по повышеной ставке, если совокупность баз окажется больше 5 млн рублей? Эта формулировка может означать, что налоговым агентам немного упростят расчеты, а доплачивать налог все равно придется на основании уведомлений. Но доначислений по ставке 15% в таком случае вполне может и не быть, потому что ничего в законе на это не указывает. Пока разъяснения на этот счет ясности не внесли.

Если зарплата от нескольких работодателей

Потом налоговая получит информацию обо всех выплатах, обобщит ее, посчитает превышение и начислит НДФЛ по повышенной ставке. Сумму к доплате укажут в налоговом уведомлении — заплатить ее нужно будет до 1 декабря следующего года.

Для уплаты НДФЛ по ставке 15% ввели отдельный КБК — 182 1 01 02080 01 1000 110.

Если налоговый агент ошибется в расчетах, то за первый квартал 2021 года его не накажут штрафом и пенями. Но при условии, что до 1 июля недоимка будет погашена.

К этому закону еще немало вопросов, поэтому наверняка будут дополнительные разъяснения. Например, непонятно, будут ли отдельно считаться налоговые базы, которые входят в одну группу «Иные доходы»: зарплата и доходы от предпринимательства. От этого зависит расчет налога за 2021 и 2022 годы.

Какие доходы не учитываются

При расчете совокупной налоговой базы у резидентов не учитываются доходы от крупных сделок:

Куда пойдут деньги

Обычно НДФЛ распределяется между бюджетами и идет на обычные расходы: ЖКХ, больницы, спорт, дороги, культуру.

Но налог по повышенной ставке будет собираться и тратиться отдельно. Эти суммы планируют использовать на конкретную цель: как дополнительное финансирование для лечения детей с редкими и опасными заболеваниями.

Всего за 2021 год таким способом планируется получить около 60 млрд рублей. Этого могло бы хватить примерно на 375 уколов препарата «Золгенсма» — самого дорогого лекарства в мире, которое спасает жизни детям со спинальной мышечной атрофией. Сейчас на это лекарство собирают деньги родители и благотворительные фонды, а медлить с лечением нельзя.

За три года дополнительный доход от НДФЛ может составить 190 млрд рублей. Если повышение налога и правда пойдет на такие благородные цели, получится, что самые богатые люди страны принудительно скинутся на лечение детей — и будут отдавать ничтожную часть своего дохода. При зарплате 1 000 000 Р в месяц дополнительный налог составит около 1% от совокупного годового дохода. То есть из заработанного миллиона нужно отдать около 10 тысяч для спасения чьей-то жизни.

Как будут тратиться эти деньги, дойдут ли они до регионов и конкретных людей, удастся ли детям получить реальную помощь — это другой вопрос. Хочется надеяться, что процесс финансирования из нового источника будет простым и понятным.

Какие налоги платят бедные и богатые в разных странах

Почти во всех странах мира часть от своих доходов граждане отдают государству в виде подоходного налога. Посмотрели, сколько именно платят в разных странах и сравнили с тем, сколько в казну отдают белорусы.

В Беларуси подоходный не зависит от зарплаты

В Беларуси с доходов платят подоходный налог, в России такой же налог называется НДФЛ, в США – федеральный налог и так далее. Суть одна – определенный процент от доходов отчисляется государству.

Однако налог начисляется не на все доходы и не всегда по одинаковым ставкам. Так, в Беларуси не взимается подоходный с пенсий, стипендий, пособий по безработице, многих социальных выплат и многих других поступлений ( ст. 163 Налогового кодекса ).

В Беларуси и многих других странах применяется налоговый вычет по подоходному налогу. Это значит, что из дохода вычитается определенная сумма, а налог начисляется от остатка. Например, сейчас у нас назначен стандартный налоговый вычет в 126 руб. при зарплате ниже 761 руб., и еще по 37 руб. на каждого несовершеннолетнего ребенка или иного иждивенца.

В некоторых странах применяется плоская шкала подоходного налога, когда один и тот же процент платят и с высокого дохода, и с низкого, в других странах ставка подоходного зависит от величины дохода.

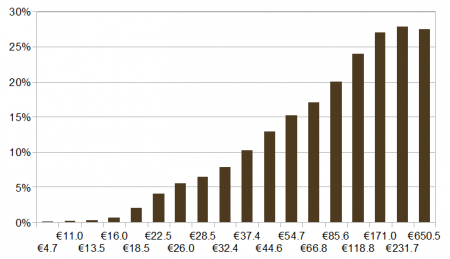

В Англии чем больше зарплата, тем выше налог

А вот пример Англии, где применяется классическая дифференцированная система подоходного налогообложения:

В США и во Франции налог зависит не только от размера зарплаты, но и от семьи

Следующая распространенная система – начисление налогов в зависимости от семейного положения и наличия иждивенцев. Вот так, например, рассчитывают федеральный подоходный налог в США.

| 10% | для зарабатывающих менее 9 075 долл. в год холостяков без иждивенцев и семейных плательщиков с отдельной декларацией; для лиц с доходом до 12 950 долл., если они имеют членов семьи на иждивении; для лиц с доходом до 18 150 долл., состоящих в браке и подающих совместную декларацию, а также вдов и вдовцов |

| 15% | для холостяков без иждивенцев и семейных плательщиков с отдельной декларацией при доходе от 9 076 до 36 900 долл. для лиц с членами семьи на иждивении при доходе от 12 951 до 49 400 долл.; для семейных с общей декларацией, вдов и вдовцов, при доходе от 18 151 до 73 800 долл. |

| 25% | для холостяков без иждивенцев при доходе от 36 901 до 89 351 долл. для лиц с членами семьи на иждивении при доходе от 49 401 до 127 550 долл.; для семейных с общей декларацией, вдов и вдовцов, при доходе от 73 801 до 148 850 долл. для семейных с отдельной декларацией при доходе от 36 901 до 74 425 долл. |

| 28% | для холостяков без иждивенцев при доходе от89 351 до 186 350 долл. для лиц с членами семьи на иждивении при доходе от 127 551 до 206 600 долл.; для семейных с общей декларацией, вдов и вдовцов, при доходе от 148 850 до 226 850 долл. для семейных с отдельной декларацией при доходе от 74 425 до 113 425 долл. |

| 33% | для холостяков без иждивенцев при доходе от 186 351 до 405 100 долл. для лиц с членами семьи на иждивении при доходе от 206 601 до 405 100 долл.; для семейных с общей декларацией, вдов и вдовцов, при доходе от 226 851 до 405 100 долл. для семейных с отдельной декларацией при доходе от 113 426 до 202 550 долл. |

| 35% | для холостяков без иждивенцев при доходе от 405 101 до 406 750 долл. для лиц с членами семьи на иждивении при доходе от 405 101 до 432 200 долл. для семейных с общей декларацией, вдов и вдовцов, при доходе от405 101 до 457 600 долл. для семейных с отдельной декларацией при доходе от 202 551 до 228 800 долл. |

| 39,6% | для холостяков без иждивенцев при доходе от 406 751 долл. и более для лиц с членами семьи на иждивении при доходе от 432 201 долл. и более для семейных с общей декларацией, вдов и вдовцов, при доходе от 457 601 долл. и более для семейных с отдельной декларацией при доходе от 228 801 долл. и более |

И это только федеральный походный налог, каждый штат назначает свои налоги на доходы, со своими ставками, исключениями и ограничениями.

Еще интереснее пример Франции : тут налоги рассчитываются от семейного дохода и прямо зависят от состава семьи.

Например, одинокий плательщик с доходов 27 тысяч евро отдаст в бюджет почти 2,4 тысячи евро в год (или 8,83%), если его доход за год будет в 6 раз больше – 162 тысячи евро, то в казну уйдет 52,7 тысячи евро (или 32,55%). А вот если сумму в 162 тысячи евро будет зарабатывать семья из трех человек, то в бюджет уйдет 12,4 тысячи евро (или 7,66%).

Получается, что семейный человек в процентном отношении платит меньше одинокого, даже если получает в 6 раз больше. Из этого же расчета выходит, что большие семьи подоходный налог вовсе не платят.

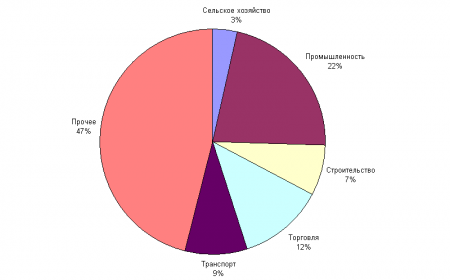

Что подтверждается статистикой прошлого года:

В странах с максимальными ставками налога на личный доход действует большой список исключений и вычетов. Причем не только для многодетных. К примеру, если вы не просто обедали в ресторане, но общались с потенциальными партнерами по бизнесу, то стоимость обеда можно вычесть из налогооблагаемой базы. Есть льготы по иным значимым для общества расходам, на благотворительность, экологические инициативы и прочее.

Налог «на богатство»

Кроме налогов на доходы, многие страны вводили налоги на богатство вообще. Ставки по таким налогам обычно малы, пороговые значения – велики. Доля этих платежей в общей базе поступлений сравнительно мала.

Однако, подобные налоги на богатство в чистом виде применяются. Вот примеры:

Правда, в большинстве государств нет общего налога на всю собственность, а есть специальные сборы для отдельных видов имущества. Чаще всего особыми налогами облагают недвижимость.

Где самые низкие и высокие налоги?

Большинство государств финансирует свои бюджеты из налогов населения и бизнеса. Но есть страны, живущие за счет природных ресурсов и государственного имущества. Вот, например, Бахрейн, Оман, Катар, Саудовская Аравия и другие.

И есть места, где зарабатывают на отсутствии налогов, так небольшие государства привлекают бизнесменов и деньги в свои банки. Вот некоторые из таких территорий: Бермуды, Сент-Китс и Невис, Британские Виргинские острова и другие.

А есть страны, где только подоходный налог может отнять больше половины дохода:

| Страна | Минимальный подоходный налог | Максимальный подоходный налог |

| Финляндия | 0% | 56,95% |

| Япония | 15,11% | 55,9% |

| Дания | 39,5% | 55,9% |

| Австрия | 0% | 55% |

| Испания | 19% | от 52% до 54% |

| Швеция | 32% | 52,9% |

| Ирландия | 20% | 52% |

| Соединенные Штаты | 10% | 51,6% |

| Израиль | 10% | 50% |

| Бельгия | 25% | 50% |

Главные выводы

Страны с развитой экономикой, финансовой системой и качеством жизни, обычно назначают максимальные ставки налогов для самых высоких доходов. Сильные «левые» движения настаивают на перераспределении богатства в пользу бедных, социально незащищенных и получающих льготы.

Однако по самым высоким ставкам платят немногие, даже при максимуме в 50% и выше, средний плательщик вряд ли отдает больше 25-30%.

Налоги в странах мира

Подоходный налог — это основной вид прямых налоговых платежей. Он взимается как с юридических, так и с физических лиц. Исчисляется в процентах от годового дохода человека.

Во многих странах подоходный налог взимается исключительно с физических лиц, то есть людей, которые работают по найму, а не являются индивидуальными предпринимателями или акционерами компаний. В таких государствах юридические лица ежегодно вносят налог на прибыль, который также исчисляется в процентах от годовой прибыли предприятия или организации.

В экономике считается, что высокие налоговые ставки в государстве уменьшают конкурентоспособность страны по сравнению с другими государствами.

Таблица стран с самыми низкими налогами в 2021 году

Страны с самыми низкими налогами на прибыль для юридических лиц

| Место в рейтинге налогов | Название страны | Ставки налогов (в % от общего дохода предприятия) |

| 1 | Македония | 7,4 |

| 2 | Катар | 11,3 |

| 3 | Кувейт | 12,8 |

| 4 | Бахрейн | 13,5 |

| 5 | Лесото | 13,6 |

| 6 | Саудовская Аравия | 14,5 |

| 7 | Замбия | 14,8 |

| 8 | Объединенные Арабские Эмираты | 14,8 |

| 9 | Грузия | 16,4 |

| 10 | Сингапур | 18,4 |

| 11 | Хорватия | 18,8 |

| 12 | Люксембург | 20,2 |

| 13 | Армения | 20,4 |

| 14 | Намибия | 20,7 |

| 15 | Камбоджа | 21 |

| 16 | Канада | 21 |

| 17 | Черногория | 22,3 |

| 18 | Гонконг | 22,8 |

| 19 | Оман | 23 |

| 20 | Кипр | 23,2 |

| 21 | Босния и Герцеговина | 23,3 |

| 22 | Монголия | 24,4 |

| 23 | Маврикий | 24,5 |

| 24 | Ботсвана | 25,3 |

| 25 | Лаос | 25,8 |

| 26 | Ирландия | 25,9 |

| 27 | Дания | 26 |

| 28 | Таиланд | 26,9 |

| 29 | Болгария | 27 |

С новыми поправками в налоговом кодексе Вы можете ознакомиться посмотрев видео, представленном ниже.

Самые низкие подоходные налоги в разных странах мира для физлиц

| Место в рейтинге | Название страны | Ставка подоходного налога (в %) |

| 1 | Албания | 10 |

| 2 | Босния и Герцеговина | 10 |

| 3 | Болгария | 10 |

| 4 | Казахстан | 10 |

| 5 | Беларусь | 12 |

| 6 | Макао | 12 |

| 7 | Россия | 13 |

| 8 | Иордания | 14 |

| 9 | Коста-Рика | 15 |

| 10 | Гонконг | 15 |

| 11 | Литва | 15 |

| 12 | Маврикий | 15 |

| 13 | Сербия | 15 |

| 14 | Судан | 15 |

| 15 | Йемен | 15 |

| 16 | Венгрия | 16 |

| 17 | Румыния | 16 |

| 18 | Ангола | 17 |

| 19 | Украина | 18 |

| 20 | Черногория | 19 |

| 21 | Словакия | 19 |

C самыми странными налогами в мире Вы можете ознакомиться, посмотрев видео.

Таблица стран с самыми высокими налогами

Страны с самыми высокими налогами в мире

| Место в рейтинге | Название государства | Размер общей налоговой ставки (в %) |

| 1 | Аргентина | 137,3 |

| 2 | Боливия | 83,7 |

| 3 | Таджикистан | 80,9 |

| 4 | Колумбия | 75,4 |

| 5 | Алжир | 72,7 |

| 6 | Мавритания | 71,3 |

| 7 | Бразилия | 69 |

| 8 | Гвинея | 68,3 |

| 9 | Франция | 66,6 |

| 10 | Никарагуа | 65,8 |

| 11 | Венесуэла | 65,5 |

| 12 | Италия | 65,4 |

| 13 | Китай | 64,6 |

| 14 | Чад | 63,5 |

| 15 | Гамбия | 63,3 |

| 16 | Бенин | 63,3 |

| 17 | Тунис | 62,4 |

| 18 | Индия | 61,7 |

| 19 | Испания | 58,2 |

| 20 | Коста-Рика | 58 |

| 21 | Бельгия | 57,8 |

| 22 | Шри-Ланка | 55,6 |

| 23 | Украина | 52,9 |

| 24 | Австрия | 52 |

| 25 | Кот-д`Ивуар | 51,9 |

| 26 | Мексика | 51,8 |

| 27 | Япония | 51,3 |

Таблица со средней налоговой ставкой в мире

Список стран с самыми высокими подоходными налогами:

Зависимость размеров налогов от доходов в Ирландии

Подоходный налог в разных государствах

Данный вид налогового платежа в разных странах исчисляется по-разному.

Есть государства с единой фиксированной ставкой, а есть и такие, где сумма отчисляемых средств напрямую зависит от годового дохода гражданина.

Подоходные налоги в странах мира с фиксированной ставкой:

Налоги в разных странах мира с «плавающей» налоговой ставкой в зависимости от годового дохода гражданина:

Налогообложение в Австрилии

Размер подоходного налога в разных странах

| Страна | Размер подоходного налога (в %) |

| Португалия | 56,50 |

| Зимбабве | 45,00 |

| Франция | 50,30 |

| Израиль | 50,00 |

| Словения | 50,00 |

| Ирландия | 48,00 |

| Греция | 46,00 |

| Республике Конго | 45,00 |

| Люксембург | 43,60 |

| Папуа — Новая Гвинея | 42,00 |

| ЮАР | 40,00 |

| Чили | 40,00 |

| Гвинея | 40,00 |

| Сенегал | 40,00 |

| Швейцария | 40,00 |

| Тайвань | 40,00 |

| Уганда | 40,00 |

| Соединенные Штаты Америки | 39,60 |

| Норвегия | 40,00 |

| Марокко | 38,00 |

| Южная Корея | 38,00 |

| Суринам | 38,00 |

| Намибия | 37,00 |

| Алжир | 35,00 |

| Аргентина | 35,00 |

| Барбадос | 35,00 |

| Камерун | 35,00 |

| Кипр | 35,00 |

| Эквадор | 35,00 |

| Экваториальная Гвинея | 35,00 |

| Эфиопия | 35,00 |

| Габон | 35,00 |

| Мальта | 35,00 |

| Таиланд | 35,00 |

| Тунис | 35,00 |

| Турция | 35,00 |

| Вьетнам | 35,00 |

| Замбия | 35,00 |

| Венесуэла | 34,00 |

| Индия | 33,99 |

| Колумбия | 33,00 |

| Мавритания | 33,00 |

| Новая Зеландия | 33,00 |

| Пуэрто-Рико | 33,00 |

| Свазиленд | 33,00 |

| Мозамбик | 32,00 |

| Филиппины | 32,00 |

| Польша | 32,00 |

| Конго | 30,00 |

| Сальвадор | 30,00 |

| Индонезия | 30,00 |

| Кения | 30,00 |

| Лесото | 35,00 |

| Малави | 30,00 |

| Мексика | 30,00 |

| Никарагуа | 30,00 |

| Перу | 30,00 |

| Руанда | 30,00 |

| Сьерра-Леоне | 30,00 |

| Танзания | 30,00 |

| Бразилия | 27,50 |

| Самоа | 27,00 |

| Армения | 25,00 |

| Малайзия | 26,00 |

| Азербайджан | 25,00 |

| Бангладеш | 25,00 |

| Доминиканская Республика | 25,00 |

| Египет | 25,00 |

| Гана | 25,00 |

| Гондурас | 25,00 |

| Ямайка | 25,00 |

| Панама | 25,00 |

| Тринидад и Тобаго | 25,00 |

| Лаос | 24,00 |

| Нигерия | 24,00 |

| Шри-Ланка | 24,00 |

| Албания | 10,00 |

| Чешская Республика | 22,00 |

| Сирия | 22,00 |

| Узбекистан | 22,00 |

| Эстония | 21,00 |

| Лихтенштейн | 21,00 |

| Афганистан | 20,00 |

| Камбоджа | 20,00 |

| Фиджи | 20,00 |

| Грузия | 20,00 |

| Остров Мэн | 20,00 |

| Ливан | 20,00 |

| Мадагаскар | 20,00 |

| Мьянма | 20,00 |

| Пакистан | 20,00 |

| Сингапур | 20,00 |

| Молдова | 18,00 |

| Ангола | 17,00 |

| Украина | 17,00 |

| Румыния | 16,00 |

| Коста-Рика | 15,00 |

| Венгрия | 16,00 |

| Ирак | 15,00 |

| Сербии | 15,00 |

| Сейшельские острова | 15,00 |

| Судан | 15,00 |

| Йемен | 15,00 |

| Иордания | 14,00 |

| Боливия | 13,00 |

| Таджикистан | 13,00 |

| Макао | 12,00 |

| Казахстан | 10,00 |

| Косово | 10,00 |

| Ливия | 10,00 |

| Монголия | 10,00 |

| Гватемала | 31,00 |

Государства без подоходного налога

В мире есть ряд государств, в которых отсутствует подоходный налог, то есть физические лица не обязаны ничего выплачивать со своей заработной платы в государственный бюджет.

Страны, в которых отсутствует данный вид платежа, являются весьма богатыми и экономически развитыми. Большая часть из таких государств богата природными ресурсами, в частности, нефтью и природным газом. Благодаря добыче полезных ископаемых и весьма развитой экономике государство не нуждается во взыскании подоходного налога с граждан своей страны.

Список государств, где жители не платят подоходный налоговый платеж: