Особенности отражения в бухгалтерском и налоговом учете госсубсидий из-за COVID-19

Получение субсидии из-за коронавируса в бухгалтерском учете

Методологи от бухучета спорят о том, как нужно правильно проводить по счетам получение субсидии. Эксперты едины в одном: получение субсидии – специфический факт хозяйственной жизни, поэтому ежедневно используемые в учете счета для её отражения не подходят. А что подходит?

Счет 86 «Целевое финансирование»

Логика такова: счет 86 предназначен для отражения информации о движении средств, поступивших от других источников, включая бюджет, и предназначенных для финансирования мероприятий целевого назначения. Цель субсидий – частичная компенсация затрат на зарплату в периоде апрель-май 2020. Следовательно, получение средств нужно отразить по кредиту 86 счета, в разрезе соответствующего субсчета.

Счет 98 «Доходы будущих периодов»

Доводы в пользу применения данного счета такие: согласно Инструкции по применению Плана счетов (утв. приказом Минфина от 31.10.2000 № 94н), по кредиту 98 счета должны быть отражены суммы бюджетных средств, направленные коммерческой компании на финансирование расходов. Обратим внимание, что в той же Инструкции есть и рекомендация о том, что счет 98 по кредиту корреспондирует со счетом 86.

Таким образом, идеальным с формальной точки зрения будет следующий блок проводок при получении субсидии:

Остается вопрос о необходимости лишней прогонки по счетам одной и той же суммы. Ведь, для упрощения записей счет 98 можно просто исключить. Тогда субсидия отражают так:

Дт 51 – Кт 86

Далее произведенные компенсируемые расходы можно списывать через дебет 86 счета.

Расходование средств субсидии в бухучете

При отражении расходования госсубсидии следует учитывать, что в большинстве случаев полученная сумма покроет расходы не полностью. Часть средств будет оплачена за счет субсидии, а часть за счет собственных. Это обязательно должно найти отражение в проводках.

Разберем ситуацию на примерах:

Компания направляет полученные средства на выплату зарплаты. Сумма полученной субсидии на 10 сотрудников – 121 300 руб., начисленная зарплата – 300 000 руб.

При составлении бухгалтерских записей нужно учитывать:

Для упрощения примера примем, что компания освобождена от уплаты страховых взносов за период выплаты этой з/п.

Проводки будут такими:

Компания направляет субсидию на погашение части расходов по аренде. Сумма аренды за оплачиваемый месяц – 120 000 руб. ( в т. ч. НДС – 20 000 руб.). Сумма субсидии, полученной на 5 работников – 60 650 руб.

При расходовании субсидии на что-то отличное от зарплаты тоже необходимо соблюдать некоторые условия:

В бухучете отразить оплату части аренды за счет субсидии следует так:

Нюансы налогового учета субсидии

Как можно увидеть из приведенных примеров, налоговые требования об исключении субсидии из расходов, уменьшающих налоговую базу на ОСН и УСН, урегулируются правильным составлением бухгалтерских проводок.

В Примере 1 это: Дт 86 Кт 44 – 121 300.

В Примере 2: Дт 86 Кт 26 – 60 650.

И в том, и в другом случае отраженное в бухучете использование субсидии уменьшает то, что далее пойдет в расчет налоговой базы по прибыли или доходно-расходной УСН.

Саму же субсидию при получении в облагаемую налогом базу не включают:

Поэтому при зачислении на счет бюджетных средств никакие записи в налоговом учете делать не нужно.

Подводим итоги

Получение субсидии отражают через специализированные счета, предназначенные в том числе для учета бюджетных финансовых дотаций.

Расходование субсидии следует отражать с учетом двух особенностей – отделением части расхода, погашенного за счет субсидии, от оплаченного из собственных средств и с учетом требования исключить оплаченные за счет бюджетных средств расходы из налоговой базы по прибыли или УСН.

Зарплата за счет субсидии — проводки

Субъектам малого и среднего предпринимательства предоставлена субсидия, которую можно потратить на выплату зарплаты и текущие расходы. Как ее отразить в бухгалтерском учете, расскажем в статье.

Субсидия на выплату зарплаты — сумма и условия

Порядок предоставления субсидии из федерального бюджета субъектам МСП, пострадавшим от коронавируса, утверждены Постановлением Правительства от 24.04.2020 № 576. Размер субсидии привязан к:

Для ИП с работниками к количеству сотрудников за март прибавляется еще одна единица (сам ИП). Пострадавшие ИП без работников получат субсидию, равную одному МРОТ (12 130 руб.).

Деньги можно потратить на выплату заработной платы за апрель и май 2020 года, а также на иные производственные нужды.

Бухгалтерский учет зарплатной субсидии

Правила отражения в бухучете операций по получению и использованию госпомощи, предоставленной коммерческим организациям, регулируются ПБУ 13/2000 «Учет государственной помощи».

Получатель субсидии может принять бюджетные средства к бухучету, если (п. 5 ПБУ 13/2000):

Средства учитывают как возникновение целевого финансирования и задолженность по их выплате.

Получена субсидия на зарплату — проводки в бухучете

Проводку по возникновению целевого финансирования делают на дату вынесения решения о предоставлении субсидии. При поступлении субсидии получателю задолженность государства уменьшается и одновременно увеличивается сумма на счетах учета денежных средств, капитальных вложений и др. (п. 7 ПБУ 13/2000).

А теперь рассмотрим проводки:

Дт 76 Кт 86 — принято решение о выплате субсидии;

Дт 51 Кт 76 — субсидия получена.

В случае субсидии по Постановлению № 576 допускается сделать не две проводки, а одну:

Дт 51 Кт 86 — поступила субсидия на расчетный счет.

Узнайте, какие льготы может получить любая компания или ИП

Пример 1

Компания, относящаяся к пострадавшим от коронавируса МСП, подала заявление на зарплатную субсидию 13.05.2020. Численность работников по отчету СЗВ-М за март 2020 года — 20 чел. ИФНС одобрила заявление, субсидия в сумме 242 600 руб. перечислена 22.06.2020.

В бухучете компании 22.06.2020 сделана проводка:

Дт 51 Кт 86 на сумму 242 600 руб. — получена субсидия.

Выплата заработной платы за счет субсидии — проводки

Списание субсидии регулируется п. 9 ПБУ 13/2000. Списание средств отражается в периодах признания расходов, на финансирование которых она предоставлена.

Списываться субсидия может по-разному:

Не забудьте: если субсидия направляется на выдачу зарплаты, с выплаченных сумм необходимо удержать НДФЛ и начислить страховые взносы (Письмо ФНС от 23.06.2020 № БС-4-11/10271@). Исключение — малые предприятия: во 2-м квартале 2020 года они взносы не начисляют, т. к. для них предусмотрена льгота в виде нулевого тарифа.

Пример 2

Полученную субсидию (из примера 1) компания направила на выплату заработной платы за 2-ю половину мая 2020 года. Установленный локальными актами организации срок выплаты зарплаты за 2-ю половину месяца — 10-е число следующего месяца.

В бухучете компании сделаны проводки:

В бухгалтерском учете субсидию включают в доходы, а осуществленные за счет нее затраты — в расходы. В налоговом учете ни доходы, ни расходы в данном случае не учитывают.

«Коронавирусная» субсидия: как учесть в бухгалтерском и налоговом учете

Наше государство раздает деньги малому и среднему бизнесу. Не всем, конечно, а только пострадавшим отраслям. И денег не сказать, чтобы много — всего по 12130 рублей на работника в апреле-мае. Но хоть что-то.

Субсидии за апрель уже начали поступать организациям и ИП. И тут же появилось много вопросов о том, как учитывать эти доходы и расходы, произведенные за счет субсидии. Самые частые вопросы собраны в этой статье.

Должны ли мы выплатить эту субсидию работникам?

Надо ли платить налоги с полученной субсидии?

Основание: подпункт 60 пункта 1 статьи 251 НК (внесен законом от 22.04.2020 № 121-ФЗ)

Как провести субсидию в бухгалтерском учете?

Обратите внимание, что по сути субсидия нецелевая. Т.е. она не дана на определенные расходы.

Некоторые эксперты предлагают задействовать еще и счет 98 Доходы будущих периодов. Но ввиду незначительности сумм и того, что субсидия вряд ли будет потрачена на покупку какого-либо актива, автор статьи считает это излишним.

Получена субсидия в размере 121300 рублей 19 мая. Организация компенсирует ею расходы на зарплату за апрель.

19 мая д51-к86 — 121300 руб.

19 мая д86-к91.1 — 121300 руб.

Если организация часть потратит на оплату аренды за май, а частью закроет зарплату за апрель, то проводки:

19 мая д51-к86 — 121300 руб.

19 мая д86-к91.1 — 21300 руб. — сумма зарплаты за апрель

31 мая д86-к91.1 — 100000 руб. — сумма аренды за май.

Как провести субсидию в налоговом учете?

ИП на ОСНО, являющийся плательщиком НДФЛ, также не включает в свою декларацию эту субсидию и налог с неё не уплачивает. Не показывает он её и в книге учета доходов и расходов и хозяйственных операций.

При УСН и ЕСХН в книгу учета доходов и расходов, а также в книгу учета доходов по ПСН, полученная субсидия не включается.

С расходами сложнее. Законом 121-ФЗ в статью 270 НК внесены изменения, туда добавлен пункт 48.26, согласно которому в расходы нельзя поставить затраты, произведенные за счет субсидии. Из этой ситуации можно выйти обходным путем. У организации (ИП) могут быть затраты, которые в принципе не включаются в расходы при расчете налогооблагаемой базы. Например, уплата того же налога по УСН. Субсидия ведь может быть потрачена на любые цели.

В любом случае, налогоплательщик сам решает, на что потратил субсидию, налоговики не в праве ему указывать.

Если субсидия потрачена на расходы с НДС, то НДС можно взять к вычету как обычно. По мнению ФНС, положения подпункта 6 пункта 3 статьи 170 НК РФ к обсуждаемой субсидии не применяются.

Мы за счет субсидии выплачиваем работникам зарплату. Надо ли удерживать с неё НДФЛ и начислять страховые взносы?

Надо ли отчитываться о том, куда потратили субсидию?

Я ИП. Могу я просто взять и положить в карман полученную субсидию?

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

Как отразить в бухучете субсидию на зарплату?

Ажиотаж в связи с получением субсидий на зарплату и текущие расходы понемногу утихает, налоговая служба сообщает о миллионах счастливчиков, которые уже получили деньги. Но представим себе, что у каждого из них, вероятно, есть бухгалтер, которому теперь предстоит провести полученные суммы в бухучете. Причем правильно. Поможем им.

Сколько дают

Правила получения субсидии из федерального бюджета МСП, пострадавшими от коронавируса, утверждены постановлением Правительства РФ от 24 апреля 2020 г. № 576.

Размер субсидии зависит от величины федерального МРОТ на 1 января 2020 года, составляющей 12 130 рублей, и количества работников из отчетов по форме СЗВ-М за март 2020 г.

Для ИП с работниками количество работников за март увеличивается на единицу. Для ИП без работников субсидия равна одному МРОТ, то есть 12 130 рублей.

Субсидию можно расходовать на выплату зарплаты за апрель и май 2020 года, а также и на другие нужды, связанные с производственной деятельностью в условиях кризиса.

Нормативная база

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям, в том числе субсидий, установлены ПБУ 13/2000 «Учет государственной помощи».

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Получатель принимает бюджетные средства к бухгалтерскому учету при наличии двух условий (п. 5 ПБУ 13/2000):

Средства бюджетной субсидии учитываются как возникновение целевого финансирования и задолженность по этим средствам. Как только деньги фактически поступили, задолженность уменьшается и соответственно увеличиваются счета учета денежных средств, капвложений и т. п. (п. 7 ПБУ 13/2000).

В общем случае возникновение целевого финансирования отражают на дату вынесения решения о предоставления субсидии.

В случае с субсидией на зарплату и неотложные нужды по постановлению № 576 можно сократить количество записей, исключив отражение задолженности по субсидии на 76 счете, и ограничиться проводкой:

Поясним на примере.

Федеральный закон от 22 апреля 2020 г. № 121-ФЗ освобождает субсидии пострадавшим от коронавируса от налогообложения с 1 января 2020 года. Эти средства не облагаются налогом на прибыль, налогом по УСН и ЕСХН.

Как списывать субсидию

Списывать субсидию в общем случае нужно в соответствии с пунктом 9 ПБУ 13/2000. То есть в периоды признания расходов, на финансирование которых она получена.

При этом нужно помнить, что, как правило, сумма субсидии, учтенная на счете 86, отражается по кредиту счета 98 в качестве доходов будущих периодов и относится на прочие доходы на счете 91 по мере расходования (п. 8 ПБУ 13/2000).

Но если же вся сумма субсидии единовременно направляется на покрытие каких-либо расходов, например, по зарплате, в составе прочих расходов ее можно отразить единовременно и не затрагивать счет 98. Так можно поступить с субсидией по постановлению № 576.

Расходы, оплаченные за счет субсидии (зарплата и пр.), отражаются в бухгалтерском учете в обычном порядке учета затрат.

Если субсидия направлена на выплату зарплаты работникам, то с выплаченных сумм нужно удержать НДФЛ и начислить страховые взносы. Однако для малых предприятий во втором квартале 2020 года страховые взносы начислять не нужно, поскольку для них действует льгота в виде нулевого тарифа.

В бухучете субсидия отражается в доходах, произведенные за счет нее затраты – в расходах. В налоговом учете такие доходы и расходы не учитываются.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Выбор читателей

Изменения бухгалтерского и налогового законодательства с 2022 года

Новый перечень доходов для удержания алиментов на детей. Таблица

Три шага, чтобы получить субсидию

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Какие налоги надо заплатить с «коронавирусной» субсидии за апрель‑май и как отразить ее в учете

Многие организации и ИП уже получили от государства по 12 130 руб. за апрель и май 2020 года на каждого работника. Другие ожидают выплат. Как показать эти деньги в учете, и какие налоги нужно (или не нужно) заплатить? Ответы — в нашей статье. Кроме необходимой теории в ней рассмотрены два практических примера: «субсидия потрачена на аренду» и «субсидия потрачена на зарплату».

Кому полагаются выплаты

Напомним, что правила предоставления «коронавирусной» субсидии утверждены постановлением Правительства от 24.04.20 № 576 (далее — Правила). На бюджетные деньги вправе претендовать те, кто относится к наиболее пострадавшим из-за пандемии отраслям (в том числе занимается производством и реализацией подакцизных товаров), и включен в реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2020 года. Есть и другие критерии (см. «Правила предоставления государственной субсидии изменены» и «ФНС разъяснила, как рассчитать налоговую недоимку для получения «коронавирусной» субсидии»).

Размер субсидии за месяц — 12 130 руб., умноженные на количество сотрудников, которые числились в компании в марте 2020 года. Если работодателем является ИП, его тоже учитывают в числе сотрудников. Предпринимателю без работников перечислят указанную сумму в однократном размере.

Субсидия полагается за апрель и май 2020 года. Для получения нужно было подать в ИФНС заявление не позднее 2 июля (перенос срока с 1 июля, объявленного нерабочим днем).

Обратите внимание: в начале июля появилась новая безвозвратная субсидия. О том, кому она полагается, читайте «Утверждена новая субсидия для малого бизнеса: кто может её получить».

Поступление субсидии

Налоги

«Коронавирусная» субсидия не относится к облагаемым доходам. Это правило действует:

Следовательно, при поступлении бюджетных денег налогооблагаемая база не увеличивается.

Проводки

Какие проводки сделать в бухгалтерском учете? Мнения специалистов расходятся.

Большинство экспертов полагает, что необходимо использовать счет 86 «Целевое финансирование». В данном случае цель финансирования — это частичная компенсация затрат, в том числе на оплату труда в апреле и мае 2020 года. Так сказано в пункте 1 Правил.

Также есть мнение, что необходим счет 98 «Доходы будущих периодов». Ведь в инструкции по применению плана счетов (утв. приказом Минфина от 31.10.2000 № 94н) говорится: по кредиту счета 98 в корреспонденции со счетом 86 отражается сумма бюджетных средств, направленных коммерческой организацией на финансирование расходов.

Тогда проводки будут выглядеть следующим образом:

ДЕБЕТ 86 КРЕДИТ 98 — начислена субсидия;

ДЕБЕТ 51 КРЕДИТ 86 — субсидия зачислена на расчетный счет.

Но есть другая точка зрения, которой придерживаемся и мы. Суть ее в том, что для простоты учета счет 98 можно не использовать. Допустимо ограничиться проводкой:

ДЕБЕТ 51 КРЕДИТ 86 — субсидия зачислена на расчетный счет.

Затем, по мере расходования бюджетных средств, нужные суммы будут списаны в дебет счета 86.

Субсидия направлена на оплату счетов

Многие компании и ИП используют государственные средства для оплаты текущих счетов. Например, счетов на аренду офиса или склада.

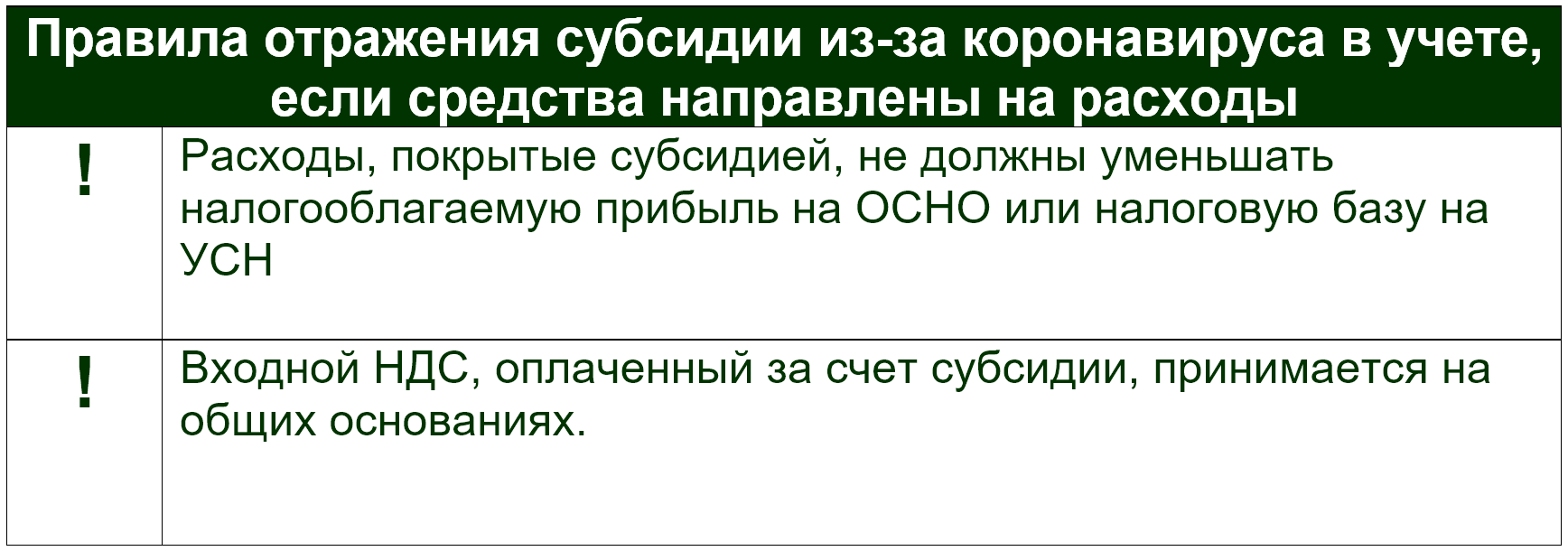

При начислении налогов по указанной операции надо учитывать два момента.

Торговая компания ООО «Чебурашка» применяет общую систему налогообложения. В июне 2020 года организация получила из бюджета 121 300 руб. (на 10 работников).

Показатели за полугодие следующие:

Выручка от основной деятельности — 600 000 руб. (в т.ч. НДС 20% — 100 000 руб.).

Затраты на аренду — 240 000 руб. (в т.ч. НДС 20% — 40 000 руб.), из них за счет субсидии — 121 300 руб.

Бухгалтер сделал проводки:

ДЕБЕТ 62 КРЕДИТ 90

— 600 000 руб. — получена выручка;

ДЕБЕТ 90 КРЕДИТ 68

— 100 000 руб. — начислен НДС с выручки;

ДЕБЕТ 44 КРЕДИТ 60

— 200 000 руб. (240 000 — 40 000) — отражены расходы на аренду;

ДЕБЕТ 19 КРЕДИТ 60

— 40 000 руб. — отражен входной НДС по аренде;

ДЕБЕТ 51 КРЕДИТ 86

— 121 300 руб. — субсидия зачислена на расчетный счет;

ДЕБЕТ 60 КРЕДИТ 51

-121 300 руб. — аренда частично оплачена за счет субсидии;

ДЕБЕТ 86 КРЕДИТ 19

— 20 216,67 руб. (121 300 руб.: 120% х 20%) — отражен НДС по частичному погашению расходов по аренде;

ДЕБЕТ 86 КРЕДИТ 44

-101 083,33 руб.(121 300 — 20 216,67) — субсидия израсходована на погашение расходов по аренде;

ДЕБЕТ 68 КРЕДИТ 91

— 20 216,67 руб. — НДС предъявлен к вычету;

ДЕБЕТ 60 КРЕДИТ 51

-118 700 руб. (240 000 — 121 300) — аренда частично оплачена за счет собственных средств организации;

ДЕБЕТ 68 КРЕДИТ 19

— 19 783,33 руб. (118 700 руб.: 120% х 20%) — НДС предъявлен к вычету.

В налоговом учете ООО «Чебурашка» облагаемые доходы за полугодие 2020 года — это разница между выручкой и затратами на аренду, совершенными за счет собственных средств.

Доходы в НУ равны 401 083,33 руб.((600 000 — 100 000) – (118 700 — 19 783,33)).

НДС к перечислению в бюджет за второй квартал 2020 года равен 60 000 руб.(100 000 — 20 216,67 — 19 783,33).

Субсидия направлена на выдачу зарплаты

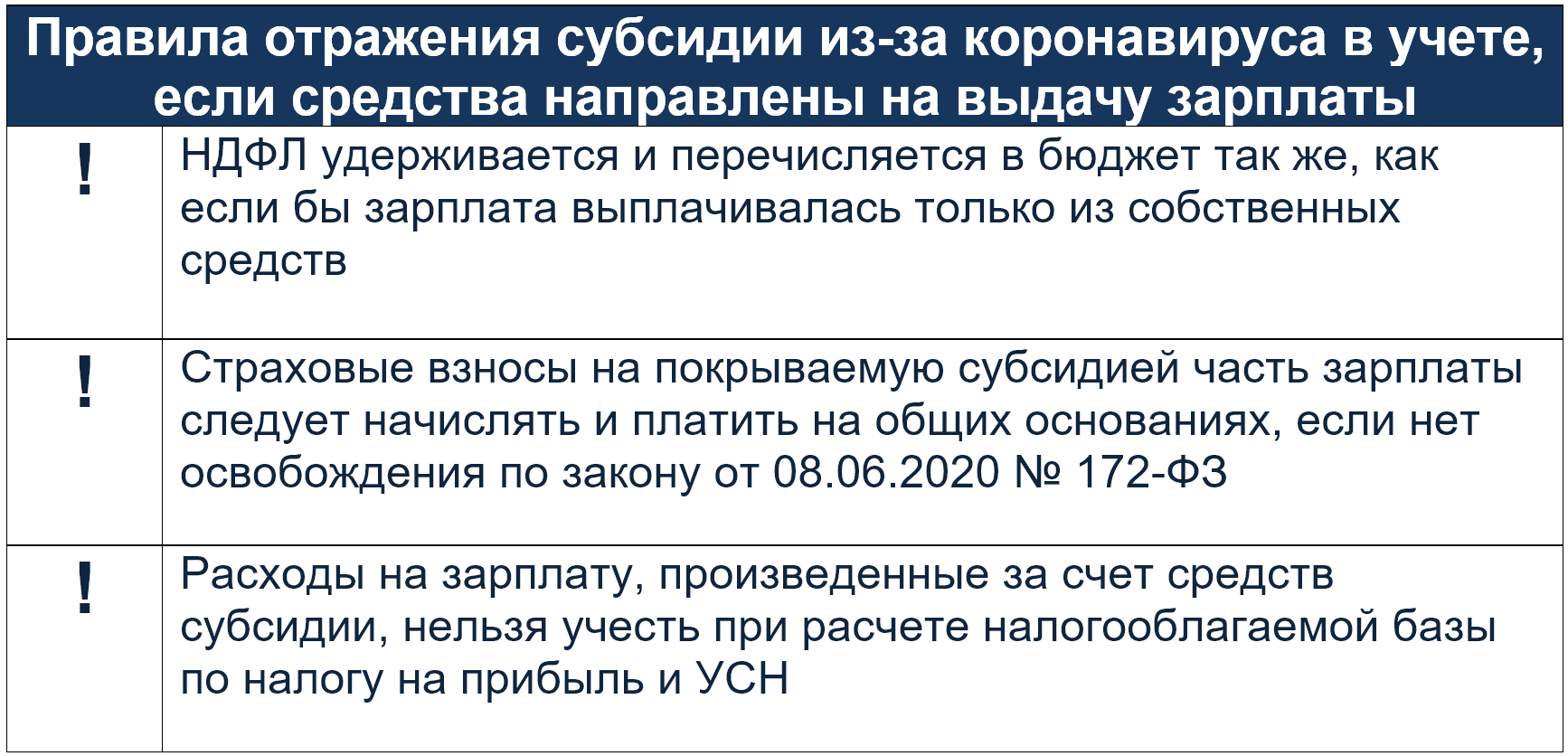

Если бюджетные деньги израсходованы на заработную плату сотрудников организации или предпринимателя, нужно придерживаться таких правил:

Предприниматель А. В. Куролесов применяет ОСНО. В мае 2020 года он получил субсидию в размере 24 260 руб. (на двух работников). Деньги были направлены на выплату заработной платы.

НДФЛ составил 3 154 руб.(24 260 руб. х 13%). На руки сотрудники получили 21 106 руб.(24 260 — 3 154).

Страховые взносы за май 2020 года начислены по ставке 0%.

В состав профессионального вычета при расчете облагаемой базы по НДФЛ зарплата сотрудников в сумме 24 260 руб. не вошла.