Учёт коронавирусных кредитов и субсидий

В 2020 году бизнес получил субсидии и льготные кредиты — поддержку в связи пандемией коронавируса. Теперь пришла пора отражать все деньги в отчётности. Эксперты Норматива помогли разобраться с бухгалтерским и налоговым учётом кредитов и субсидий.

Коронавирусные субсидии в декларации по УСН

Раздел 3 заполняют налогоплательщики, которые получили средства целевого финансирования, целевые поступления и другие доходы из п. 1 и 2 ст. 251 НК РФ (Приказ ФНС от 26.02.2016 № ММВ-7-3/99@). Поэтому в него включаем только необлагаемые доходы.

Только субсидии, выплачиваемые на основании Постановления Правительства от 24.04.2020 № 576, освобождаются от налогообложения по пп. 60 п. 1 ст. 251 НК РФ (письмо Минфина от 02.09.2020 № 03-03-06/1/76953). Их следует указать в разделе 3 декларации по УСН, поскольку они не облагаемые.

Субсидия на дезинфекцию и профилактику коронавируса по Постановлению № 976 выплачивается налогоплательщикам иной категории, поэтому на неё норма пп. 60 п. 1 ст. 251 НК РФ не распространяется. Эта субсидия включается в доходы в общем порядке в момент поступления на расчётный счёт (в силу п. 1 ст. 346.17 НК РФ). Расходы за её счёт тоже отражаются в обычном порядке (п. 2 ст. 346.17 НК РФ).

Как отразить кредиты и субсидии в КУДиР при УСН 15 %

Рассказываем, как указывать суммы беспроцентного кредита и коронавирусных субсидий в книге учёта доходов и расходов на УСН.

Субсидия пострадавшим (Постановление Правительства от 24.04.2020 № 576)

В налоговой базе по УСН не учитываются доходы, указанные в ст. 251 НК РФ (пп.1 п.1.1 ст. 346.15 НК РФ). В число освобождённых от налогообложения доходов попали и субсидии, полученные по Постановлению Правительства РФ от 24.04.2020 № 576 (письмо Минфина от 02.09.2020 № 03-03-06/1/76953).

Организации на УСН не учитывают в доходах субсидию и в расходах затраты, произведённые за её счёт. Например, выплату зарплаты, страховых взносов, процентов по заёмным средствам и т.д. Если компания примет такие расходы для целей налогообложения, то и сумму субсидии в этой части должна будет включить в доходы (письмо Минфина России от 25.06.2020 № 03-03-05/54635).

Субсидия на дезинфекцию по Постановлению Правительства от 02.07.2020 № 976

При УСН субсидия на дезинфекцию учитывается в доходах на дату зачисления на расчётный счёт организации. Освобождение, предусмотренное пп. 60 п. 1 ст. 251 НК РФ, на неё не распространяется (письма Минфина России от 10.03.2020 № 03-03-07/17264, ФНС России от 27.02.2019 № СД-4-3/3427).

Расходы за счёт средств субсидии признаются в целях налогообложения при УСН на основании пп. 39 п. 1 ст. 346.16 НК РФ.

В КУДиР сумма субсидии отражается так:

Льготный кредит под 2 % годовых

Кредиты на возобновление деятельности выдают по правилам, утверждённым Постановлением Правительства от 16.05.2020 № 696.

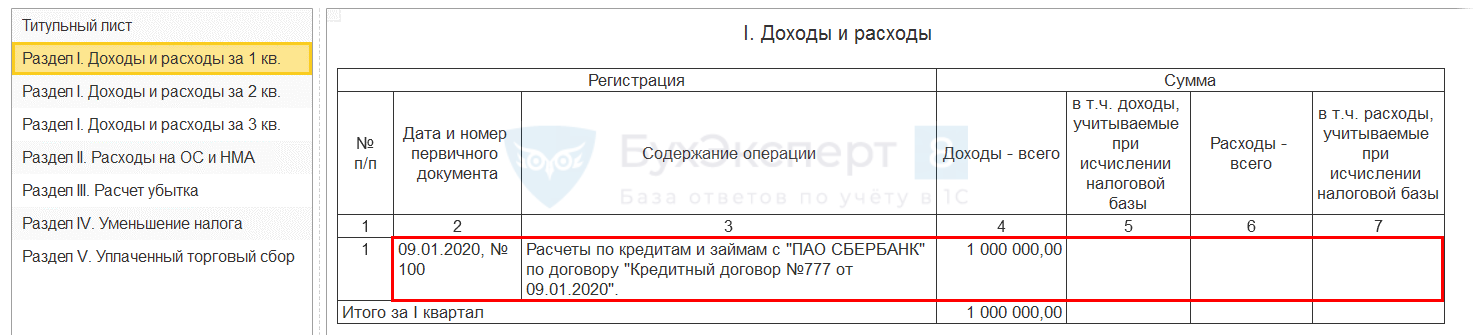

Суммы полученного кредита с господдержкой под 2 % годовых, в КУДиР не отражаются. Заёмные средства не влияют на сумму налога по УСН к уплате, так как не включаются ни в доходы, ни в расходы налогоплательщика (п. 1 ст. 346.15 НК РФ, пп. 10 п. 1 ст. 251 НК РФ, п. 1 ст. 346.16 НК РФ, Письмо ФНС РФ от 19.05.2010 № ШС-37-3/1925).

Если выполняются все условия для списания кредита, «прощённая» сумма тоже не учитывается в доходах при УСН (пп. 21.4 ст. 251 НК РФ), а значит, не указывается в КУДиР.

Бухучёт кредита на возобновление деятельности

Если льготный кредит был получен в июне 2020, учитывайте его на счёте 67 «Расчёты по долгосрочным кредитам и займам» (срок договора кредита более 12 месяцев). Если кредит получен позже, его сумма учитывается на счёте 66 «Расчёты по краткосрочным кредитам и займам» (на срок не более 12 месяцев).

В бухучёте получение кредита отражается обычной проводкой:

Дт 51 Кт 66 или 67 — поступили денежные средства из банка по кредитному договору с льготной процентной ставкой.

Проценты по данному кредиту отражаются проводкой:

Дт 91.2 «Прочие расходы» Кт 66, 67 или 76 — начислены проценты в соответствии с условиями кредитного договора.

После базового периода или периода наблюдения, если заёмщик выполнил условия, предусмотренные Правилами (Постановление Правительства РФ от 16.05.2020 № 696), и получил уведомление банка о списании долга по кредитному договору, в бухучёте на основании этого уведомления отражаются такие проводки:

Льготные кредиты отражаются в балансе по строке 1510 (краткосрочные заемные средства).

Бухучёт коронавирусных субсидий

Рассказываем, в каких графах отчёта о финансовых результатах и бухбаланса отразить полученные субсидии и остаток неиспользованных средств.

Субсидия на дезинфекцию (Постановление Правительства № 976)

В отчёте о финансовых результатах субсидия отражается в прочих доходах на основании данных о движении средств на субсчетах к счёту 91 «Прочие доходы и расходы», а также в себестоимости либо в коммерческих и управленческих расходах — зависит от того, в каком процессе эти расходы возникают.

Счёт 86 «Целевое финансирование» нужен, чтобы обобщать информацию о движении средств, предназначенных для осуществления мероприятий целевого назначения, средств, поступивших от других организаций и лиц, бюджетных средств и др. (Приказ Минфина РФ от 31.10.2000 № 94Н). Аналитический учёт по счёту 86 ведётся по назначению целевых средств и в разрезе источников поступления.

У вас должен быть обеспечен раздельный учёт субсидий и должны быть отражены следующие проводки:

Строки баланса заполняются на основе регистров бухучёта, в частности, оборотно-сальдовой ведомости, в которой отражено сальдо по каждому из бухгалтерских счетов.

Субсидия на зарплату (Постановление Правительства № 576)

Субсидия по Постановлению № 576 предоставлялась для того, чтобы бизнес смог частично компенсировать свои затраты, связанные с продолжением работы в сложной эпидемиологической обстановке. В частности речь идет о сохранении занятости и оплаты труда работников в апреле и мае 2020 г.

Это значит, что компания может расходовать субсидию по своему усмотрению, на любые бизнес-цели: выплату зарплаты, уплату налогов, закупку материалов, аренду и т.д.

В правилах предоставления субсидий не сказано, что бизнес должен подтверждать её использование на определённые цели, и не предусмотрено никакого контроля за использованием полученных денег.

В бухучёте полученная субсидия должна была отражаться проводкой:

Денежные потоки, которые нельзя однозначно классифицировать по п. 8-11 ПБУ 23/2011, классифицируются как денежные потоки от текущих операций (п. 12 ПБУ 23/2011). В отчёте о движении денежных средств сумма субсидии отражается в разделе «Денежные потоки от текущих операций» по строке 4119 «Прочие поступления».

Расходы на заработную плату, иные расходы, компенсированные за счёт этой субсидии, учитываются в общем порядке.

Коронавирусные субсидии и отчёт о целевом использовании средств

Организации, которые могут применять упрощённые способы бухучёта, включая упрощённую отчётность, представляют только бухгалтерский баланс и отчёт о финансовых результатах. Отчёт о целевом использовании средств коммерческие организации, как правило, не сдают.

Если субъект малого бизнеса считает, что в балансе и отчёте о финрезультатах не хватает информации, которая позволит достоверно оценить финансовое положение и финансовые результаты бизнеса, он может составить к ним приложение (Информация Минфина РФ от 28.05.2013).

В приложении целесообразно раскрывать только самую важную информацию. Вы имеете право отразить сведения о получении субсидии и её использовании в пояснениях к бухгалтерскому балансу и отчету о финрезультатах.

Автор подборки: Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Проценты по кредитам и займам при УСН

Проценты по кредитам и займам при УСН 15% можно учесть в расходах, если они экономически обоснованы, документально подтверждены и направлены на получение дохода (пп. 9 п. 1, п. 2 ст. 346.16 НК РФ, п. 1 ст. 252 НК РФ). По кассовому методу – «по деньгам» (пп. 1 п. 2 ст. 346.17 НК РФ). При этом применяются те же правила, что и для налога на прибыль (ст. 269 НК РФ, п. 2 ст. 346.16 НК РФ) – начисленные проценты учитываются:

Можно ли учесть на УСН Доходы-Расходы проценты за просрочку, штрафы, пени, неустойки и другие санкции за нарушение договора?

Список расходов на УСН Доходы-Расходы в НК РФ «закрыт» и расширенному толкованию не подлежит. Санкции за нарушение договорных отношений там не поименованы. Поэтому такие расходы учесть в целях УСН нельзя (п. 1 ст. 346.16 НК РФ, Письмо Минфина РФ от 07.04.2016 N 03-11-06/2/19835).

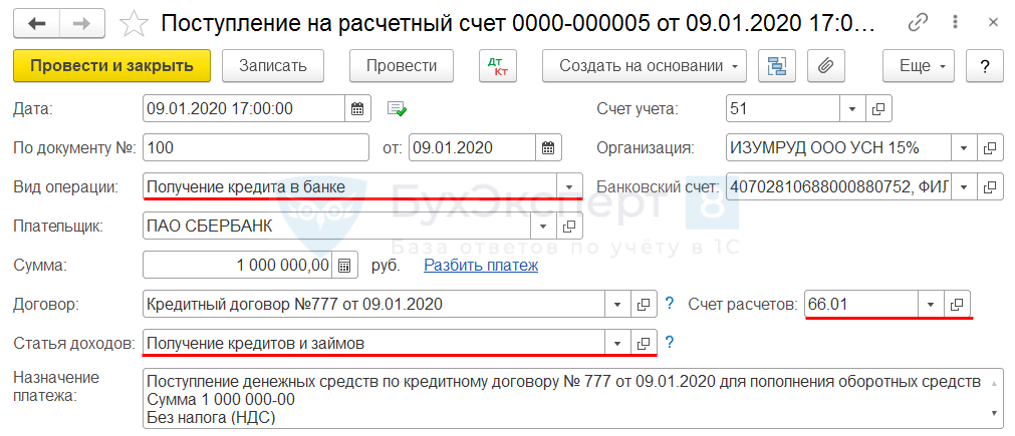

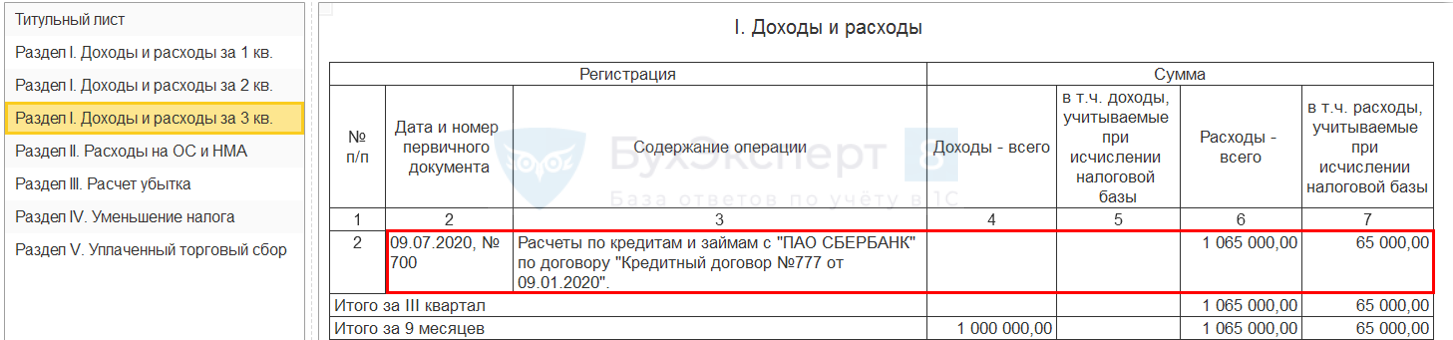

09 января Организация получила в банке кредит на пополнение оборотных средств под 13% годовых в сумме 1 000 тыс. руб. на срок 6 месяцев.

Проценты начисляются ежемесячно, а уплачиваются при возврате кредита.

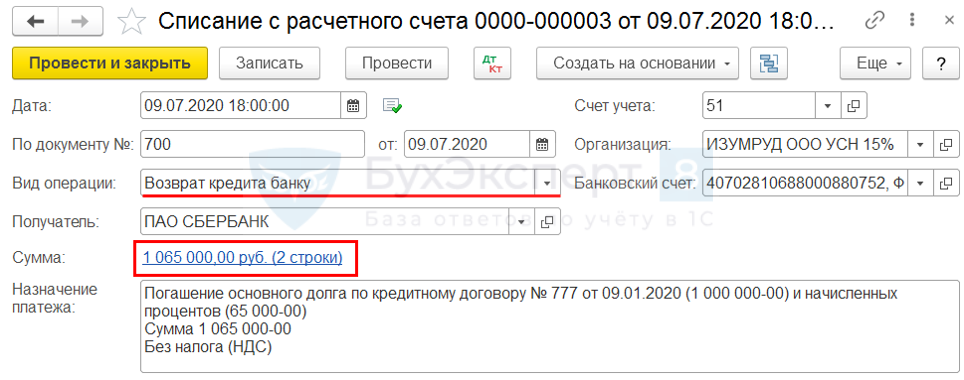

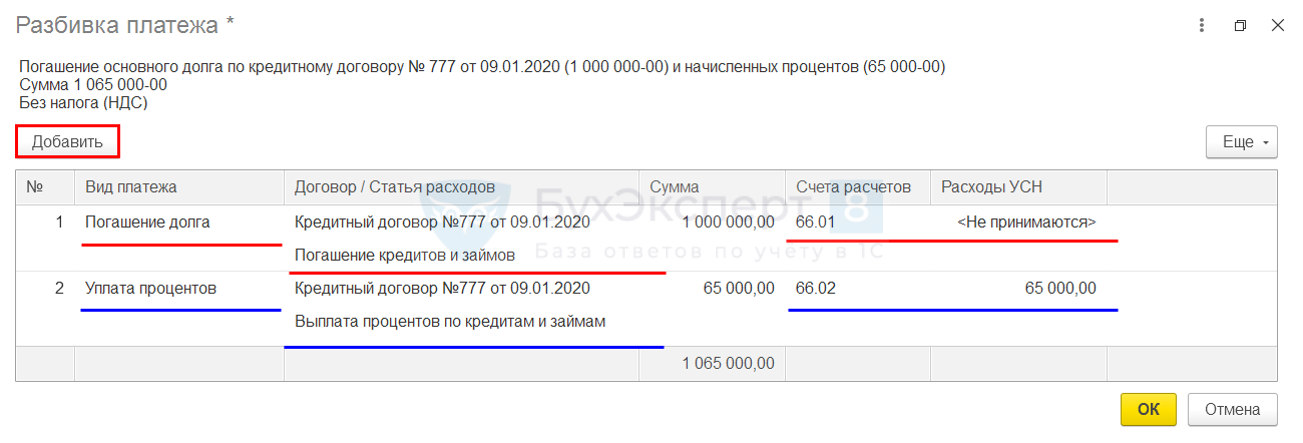

09 июля Организация полностью вернула кредит и уплатила проценты в сумме 65 тыс. руб.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Получение кредита в банке | ||||||

| 09 января | 51 | 66.01 | 1 000 000 | Получение кредита в банке | Поступление на расчетный счет — Получение кредита в банке | |

| Отражение в учете начисленных процентов по кредиту | ||||||

| 31 января | 91.02 | 66.02 | 8 169,40 | Начисление процентов | Операция, введенная вручную — Операция | |

| 29 февраля | 91.02 | 66.02 | 10 300,55 | Начисление процентов | Операция, введенная вручную — Операция | |

| 31 марта | 91.02 | 66.02 | 11 010,93 | Начисление процентов | Операция, введенная вручную — Операция | |

| 30 апреля | 91.02 | 66.02 | 10 655,74 | Начисление процентов | Операция, введенная вручную — Операция | |

| 31 мая | 91.02 | 66.02 | 11 010,93 | Начисление процентов | Операция, введенная вручную — Операция | |

| 30 июня | 91.02 | 66.02 | 10 655,74 | Начисление процентов | Операция, введенная вручную — Операция | |

| 09 июля | 91.02 | 66.02 | 3 196,71 | Начисление процентов | Операция, введенная вручную — Операция | |

| Уплата процентов и основного долга по кредиту | ||||||

| 09 июля | 66.01 | 51 | 1 000 000 | Уплата основного долга | Списание с расчетного счета — Возврат кредита банку | |

| 66.02 | 51 | 65 000 | Уплата процентов | |||

| — | — | — | 65 000 | Расход. Проценты | Отчет Книга доходов и расходов УСН | |

Банк и касса – Поступление на расчетный счет – Получение кредита в банке

Получите понятные самоучители 2021 по 1С бесплатно:

Операции, введенные вручную – Создать – Операция

См. также:

Банк и касса – Списание с расчетного счета – Возврат кредита банку

Отчеты – Книга доходов и расходов УСН

Сумма кредита – ни доход и ни расход

Отчеты – Книга доходов и расходов УСН

Начисленные и уплаченные проценты по кредиту – расход

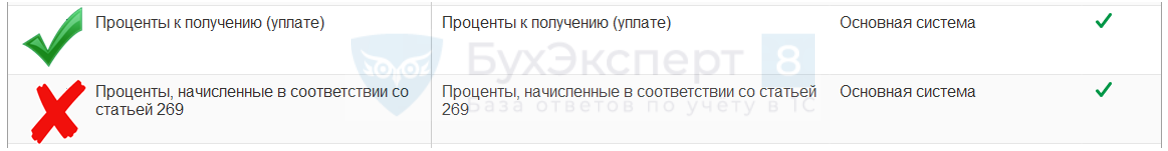

Справочники – Прочие доходы и расходы

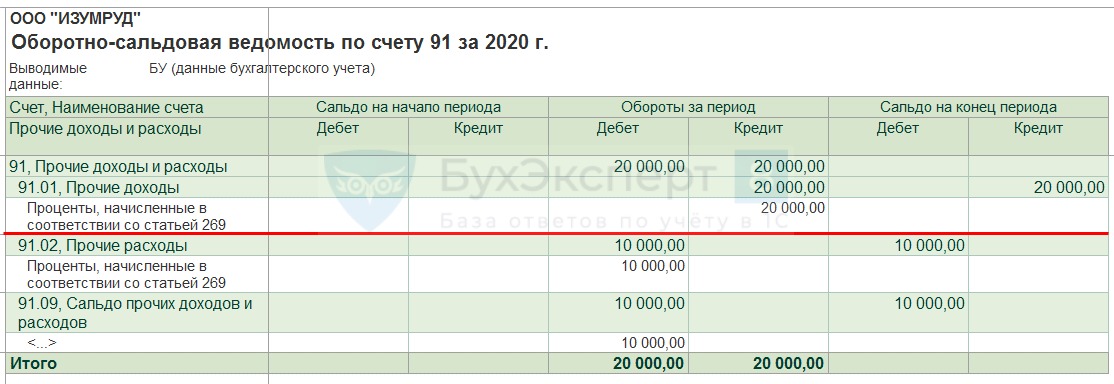

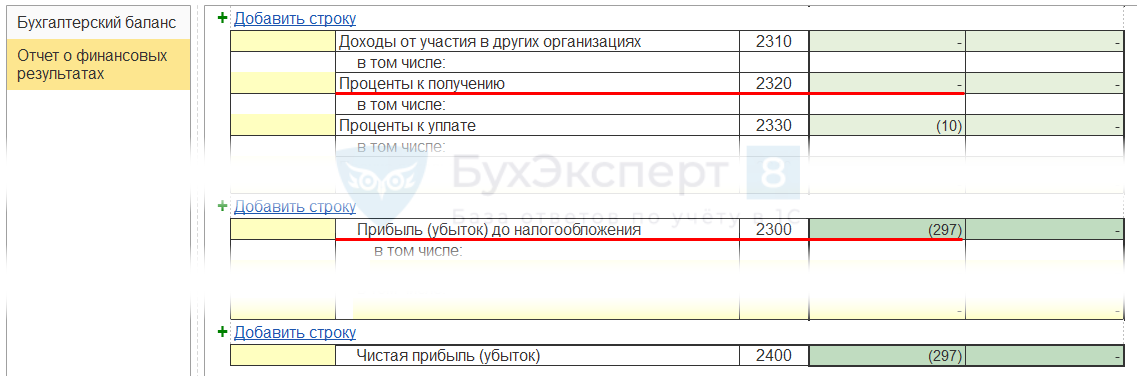

Вид статьи Проценты, начисленные в соответствии со статьей 269 НЕЛЬЗЯ использовать в проводках по Кт 91.01. Сумма НЕ попадет в ОФР в стр. 2320 Проценты к получению. В ОФР в этой ситуации некорректно считается финансовый результат. Но Экспресс-проверка на это не ругается. Данная аналитика предназначена для отражения нормируемых процентов к уплате по контролируемым сделкам.

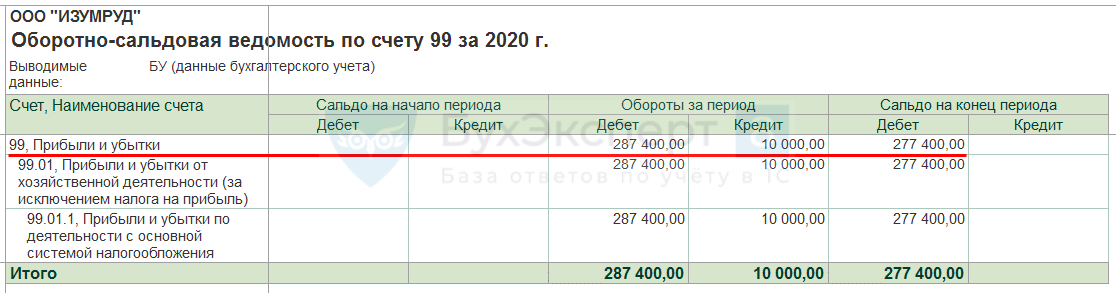

297 тыс. – 277 тыс. = 20 тыс. не попали в ОФР в строку 2320

297 тыс. – 277 тыс. = 20 тыс. не попали в ОФР в строку 2320

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Марине Аркадьевне как всегда огромное спасибо! очень информативный материал. Все доходчиво и понятно!

Отражение займа при УСН доходы минус расходы (нюансы)

Порядок, которому подчинен учет по кредитам и займам

Ни полученные в качестве заемных, ни выданные в долг средства не считаются ни доходом, ни расходом налогоплательщика, работающего на УСН. Соответственно, не будет расцениваться ни как доход, ни как расход возврат этих средств. В части доходов такой вывод следует из содержания ст. 346.15 НК РФ, отсылающей к ст. 251 НК РФ, в которой подп. 10 п. 1 прямо указывает на то, что доходом подобные средства считать не следует. А в составе расходов, закрытый список которых содержит ст. 346.16 НК РФ, заемные средства не указаны.

Однако плату за пользование заемными средствами (проценты), если она предусмотрена договором, необходимо учесть в составе:

Обе стороны вправе отразить проценты в полной их сумме при определении базы по УСН-налогу (п. 2 ст. 346.16, ст. 269, пп. 1 и 2 ст. 346.17 НК РФ):

Необходимость ориентироваться на ограничения как для доходов, так и для расходов возникает только в части сделок, признанных контролируемыми (п. 1 ст. 269 НК РФ).

Подробнее о процентах, возникающих при контролируемых сделках, читайте в статье «Принимаемые для налогообложения проценты по кредиту».

Получение и возврат займа в бухучете

Выдача займа у выдавшей его стороны в проводках отображается в зависимости от того, предусмотрены ли по займу проценты:

При возврате заемных средств проводки будут обратными:

У получающей стороны способ отражения один: в составе заемных средств. Может различаться только счет учета (66 или 67), зависящий от срока, на который выдан заем:

Возврат у заемщика зафиксируется обратной проводкой:

На отдельные вопросы ответил консультант отдела налогообложения малого бизнеса и сельского хозяйства Департамента налоговой и таможенной политики Минфина России Ю.В. Подпорин. Его ответ смотрите в КонсультантПлюс:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Проводки по учету процентов по займу

Получившая заем сторона начисляет проценты по нему ежемесячно, если иная периодичность начисления не предусмотрена договором, фиксируя это проводкой:

Факт оплаты процентов у нее отобразится как:

Выдавшая заем сторона начисление процентов будет делать с той же периодичностью, что и заемщик, и учитывать это проводкой:

Получение процентов она отразит как:

Об основных моментах, обусловливающих различия между кредитом и займом, читайте в материале «Учет кредитов и займов в бухгалтерском учете».

Итоги

Передаваемые в долг средства не учитывают ни в доходах, ни в расходах, ни при выдаче (получении), ни при возврате. Доходом у выдавшей заем стороны и расходом у его получателя будет являться плата за использование заемных средств: проценты, предусмотренные договором займа. В бухучете их начисляют, как правило, ежемесячно, а в доходах или расходах для целей расчета УСН-налога их возможно учесть только на момент фактического получения или оплаты соответственно.

Учитывается ли кредит в доходах при усн

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

По данному вопросу мы придерживаемся следующей позиции:

Сумма любого кредита, в том числе полученного пострадавшими от коронавируса субъектами на возобновление деятельности, не признается доходом при ее получении заемщиком и расходом при возврате банку как в бухгалтерском, так и в налоговом учете.

При списании задолженности по кредиту, выданному на возобновление деятельности, налогооблагаемого дохода у заемщика не возникает.

В периодах, когда еще не принято решение о списании суммы долга по льготному кредиту, начисляемые банком проценты в расходах не признаются. В дальнейшем, если условия для списания задолженности не будут выполнены и начисленные проценты будут подлежать уплате, расходы на погашение процентов учитываются в целях налогообложения по общим правилам на дату оплаты.

Налоговый учет

Бухгалтерский учет

Рекомендуем также ознакомиться со следующими материалами:

— Энциклопедия решений. Беспроцентные кредиты и субсидии на выплату зарплаты: налоговые последствия и бухгалтерский учет;

— Энциклопедия решений. Налоговый учет процентов по договорам займа и иным аналогичным договорам (иным долговым обязательствам, включая ценные бумаги);

— Вопрос: Как отразить в бухгалтерском и налоговом учете расходы, произведенные за счет кредита, полученного на возобновление деятельности? Можно ли потратить кредитные средства на уплату налога на прибыль и НДС? (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.)

— Вопрос: Налоговый и бухгалтерский учет кредита на возобновление деятельности под 2% годовых согласно постановлению N 696 (ответ службы Правового консалтинга ГАРАНТ, июнь 2020 г.);

— Как получить кредит на возобновление деятельности? Поддержка бизнеса в период пандемии (подготовлено экспертами компании ГАРАНТ, май 2020 г.);

— Жизнь после займа. Условия, учет и налоговые последствия кредитов пострадавшему бизнесу (Л. Фомина, газета «Финансовая газета», N 20, июнь 2020 г.);

— Примерная форма регистра учета расходов, осуществленных за счет кредита, полученного на возобновление деятельности (подготовлено экспертами компании ГАРАНТ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Учет банковских расходов при УСНО

Автор: Тарасова Е. А., эксперт информационно-справочной системы «Аюдар Инфо»

Деятельность любого хозяйствующего субъекта в настоящее время не обходится без взаимодействия с кредитными учреждениями. Причем спектр банковских услуг для бизнеса не ограничивается лишь обслуживанием расчетного счета (кредиты, депозиты, гарантии – все эти услуги также предоставляет банк). Но это взаимодействие влечет за собой дополнительные расходы, поскольку банки за свои операции и услуги взимают определенную плату (фиксированную или проценты). Большинство из этих платежей налогоплательщики, исчисляющие «упрощенный» налог с разницы между доходами и расходами, могут беспрепятственно включить в налоговую базу. Но есть и те, которые опасно включать в налоговую базу.

Буква закона

На основании пп. 9 п. 1 ст. 346.16 НК РФ в целях применения УСНО разрешено учесть проценты, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа за счет имущества налогоплательщика в порядке, предусмотренном статьей 46 настоящего Кодекса.

Казалось бы, такая формулировка налоговой нормы позволяет «упрощенцам» учесть при налогообложении любые суммы, уплаченные банку. На самом деле нет. Несмотря на то, что в вышеназванной норме не приведен четкий перечень банковских услуг, плату за которые можно признать в расходах при УСНО, «упрощенцы» могут признать лишь расходы, связанные с оплатой банковских услуг, которые перечислены в ст. 5 Федерального закона от 02.12.1990 № 395-1. На этот важный нюанс в признании банковских расходов чиновники Минфина указали еще в Письме от 21.04.2014 № 03-11-06/2/18229.

Виды разрешенных банковских расходов

Перечень услуг, оказываемых кредитной организацией конкретным организациям или ИП, определяется соответствующим договором. В нем определяются стоимость банковских услуг (включая процентные ставки по кредитам и вкладам), сроки их выполнения, ответственность сторон за нарушение обязательств, а также порядок расторжения и другие существенные условия договора, предусмотренные гражданским законодательством (ст. 30 Закона № 395-1).

Как правило, каждая кредитная организация (банк) устанавливает свои конкретные ставки по каждой операции. Иногда стоимость банковских услуг предлагается определенным пакетом согласно тарифному плану, выбранному клиентом. В некоторых случаях с клиентов может взиматься разово фиксированная плата, например, плата за открытие расчетного счета. Далее им придется платить за ежемесячное обслуживание (чаще всего – фиксированную сумму, реже – расчетную, величина которой зависит от оборота средств по счету). За возможность работать с банковским счетом через программу «Клиент-Банк» банки тоже взимают плату с организаций и ИП. И, наконец, перевод денежных средств контрагентам или же сотрудникам (например, заработную плату), скорее всего, будет облагаться определенной комиссией.

К разрешенным для целей применения УСНО банковским расходам относятся прежде всего затраты, обусловленные проведением банковских операций, поименованных в ст. 5 Закона № 395-1 (см. схему). Отметим: в названной статье приведен закрытый перечень банковских операций. В то же время есть ст. 29 Закона № 395-1, которая разрешает кредитным организациям взимать комиссионные вознаграждения за совершение отдельных операций по соглашению с клиентами.

* С 1 октября 2019 года операции по выдаче банковских гарантий будут считаться сделками. Эта корректировка произведена Федеральным законом от 26.07.2019 № 249-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации».

Помимо перечисленных основных операций банки вправе осуществлять также сделки, за совершение которых может взиматься плата (ст. 5 Закона № 395-1) (см. схему). Эти платежи «упрощенцы» на основании пп. 9 п. 1 ст. 346.16 НК РФ тоже могут включить в налоговую базу по УСНО. Подчеркнем: перечень банковских сделок является открытым, так как в ст. 5 Закона № 395-1 содержится фраза о праве кредитных организаций осуществлять иные сделки в соответствии с законодательством РФ.

Обратите внимание: В соответствии с п. 3 ст. 22 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» агентами валютного контроля, в частности, являются уполномоченные банки, подотчетные Банку России. При этом уполномоченные банки вправе взимать плату за выполнение ими функций агентов валютного контроля, в том числе с клиентов, оформивших в этих банках паспорта сделок по внешнеторговым контрактам (п. 3 Информационного письма Банка России от 31.03.2005 № 31). Поэтому плата уполномоченному банку за осуществление функций агента валютного контроля может учитываться в составе расходов при исчислении налоговой базы по «упрощенному» налогу на основании пп. 9 п. 1 ст. 346.16 НК РФ (см. Письмо Минфина России от 21.04.2014 № 03-11-06/2/18229).

Обобщим сказанное. В целях применения УСНО можно учесть расходы, которые понесены при оплате всех вышеперечисленных операций и сделок. Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые в ст. 5 Закона № 395-1, включать в налоговую базу по УСНО рискованно. Подробнее об этих тратах мы поговорим чуть позже. Вначале рассмотрим порядок признания банковских расходов в налоговом учете.

Правила признания банковских расходов в налоговой базе

Любые расходы, признаваемые при УСНО, должны быть экономически оправданными. То есть они должны быть понесены в целях осуществления предпринимательской деятельности, направленной на получение дохода (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ). К примеру, если не будет представлено доказательство использования полученных кредитных средств в целях предпринимательской деятельности, то стоимость банковских расходов по таким кредитам, скорее всего, будет исключена из налогообложения (см. Постановление АС УО от 08.07.2016 № Ф09-7085/16 по делу № А76-16749/2015).

Еще одно общее требование при признании расходов – их документальное подтверждение. Кредитные организации в большинстве своем отдельные документы по оказанным ими услугам не выставляют. Взаимодействие с банками чаще всего происходит в удаленном режиме, поэтому все возможные документы – платежные поручения, ордера или требования – владелец счета может распечатать из «личного кабинета». Наряду с указанными документами подтвердить обозначенные затраты можно также самим договором обслуживания банковского счета, в котором, как правило, приводятся утвержденные банком тарифы по обслуживанию.

Обратите внимание: при смене объекта налогообложения «доходы» на «доходы минус расходы» «упрощенцы» не могут учесть расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов. Об этом сказано в п. 4 ст. 346.17 НК РФ.

При этом проценты по банковскому кредиту, перечисленные после перехода на объект налогообложения «доходы минус расходы», можно включить в налоговую базу, если кредит был взят на цели, связанные с ведением предпринимательской деятельности (см. Письмо Минфина России от 29.01.2019 № 03-11-11/4867).

По общему правилу расходы в виде платы за услуги банков «упрощенцы» признают в полной сумме в момент погашения обязательств по их уплате (пп. 9 п. 1 ст. 346.16, пп. 1 п. 2 ст. 346.17 НК РФ), то есть на дату фактического списания тех или иных сумм с расчетного счета организации или ИП.

ООО применяет УСНО («доходы минус расходы»). В августе 2019 года ООО открыло в банке дополнительный расчетный счет. Согласно условиям и тарифам, предусмотренным договором, за открытие счета банк взимает единовременную плату в размере 2 000 руб. Она была внесена 5 августа. Кроме того, договором предусмотрен ежемесячный платеж за банковское обслуживание счета в размере 700 руб.

Оба платежа являются фиксированными. Первый ООО отразило в КУДиР по состоянию на 05.08.2019. Второй – будет ежемесячно отражать в КУДиР на последнюю дату месяца.

В КУДиР общество сделает следующие записи.

Дата и номер документа

Содержание операции

Доходы, учитываемые в налоговой базе, руб.

Расходы, учитываемые в налоговой базе, руб.

05.08.2019,

ПП № 178 от 05.08.2019

Отражена в расходах плата за открытие расчетного счета