Что такое номер корректировки в декларации 3-НДФЛ для физических лиц

chto_takoe_nomer_korrektirovki_v_deklaracii_3-ndfl_dlya_fizicheskih_lic.jpg

Похожие публикации

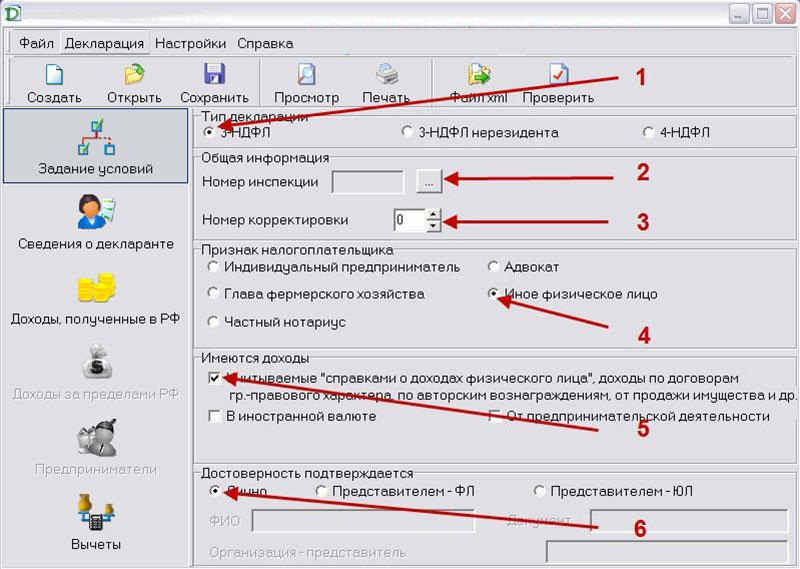

Для отчета в ИФНС о доходах за прошедший год физические лица должны использовать форму 3-НДФЛ. Так как большинство людей редко сталкивается с необходимостью подачи деклараций, заполнение некоторых показателей вызывает определенные трудности. Одним из таких значений является номер корректировки в 3-НДФЛ. Часто составляющие отчет лица просто пропускают эту строку, но она должна быть заполнена. Для чего отведено это поле в документе, и что значит номер корректировки в 3-НДФЛ – объясним простыми словами.

О форме декларации 3-НДФЛ

Декларационная форма за 2018 год утверждена Приказом ФНС от 03.10.2018 № ММВ-7-11/569@. Этот же приказ утвердил Порядок заполнения 3-НДФЛ (приложение № 2 к приказу).

граждане, получившие доходы, по которым законом установлена обязанность отчитаться и заплатить налог в соответствии с Налоговым кодексом;

физлица, претендующие на возврат денежных средств от государства в связи с различными налоговыми вычетами (имущественными, социальными, стандартными);

ИП, применяющие общий режим налогообложения (по доходам от бизнеса).

И в бланке 3-НДФЛ за 2018 год, и в формах за более ранние периоды на самом первом, титульном листе присутствует поле «Номер корректировки» и три ячейки для цифр. Чтобы их правильно заполнить, следуют определенным правилам, утвержденными законодателями.

Что такое номер корректировки в декларации 3-НДФЛ для физических лиц

Зная это, проще ответить на вопрос, что такое номер корректировки в 3-НДФЛ – это порядковый номер уточненной декларации. По этим цифрам можно сориентироваться, сколько было составлено и сдано в ИФНС форм 3-НДФЛ за один и тот же период. Самое большое число в номере у последнего отчета. Именно ориентируясь на последовательный номер, декларацию будет проверять ИФНС. Поэтому проставлять наугад номер корректировки в соответствующем поле нельзя.

Какой номер корректировки ставить в декларации 3-НДФЛ

Статья 81 НК, регламентирующая порядок подачи уточненных деклараций, говорит о том, что:

налогоплательщик обязан внести исправления, если в ранее поданном отчете налог был ошибочно занижен;

лицо, обнаружившее ошибку, из-за которой налог был завышен, может по собственному усмотрению подать корректирующую форму.

Напомним, что при исправлении ошибки, из-за которой налог был занижен, сначала нужно доплатить налог и пени, а затем подать корректирующий документ.

Самая первая, называемая также «первичной», декларация – нулевая, а следующие идут по порядку, начиная с цифры «1». Т.е., вторая декларация за тот же самый период считается уточненной, а номер корректировки, который нужно указать в форме –«1—». Порядковый номер каждой последующей 3-НДФЛ, поданной в ИФНС, будет увеличиваться на единицу: «2—», «3—» и так далее. Законом не ограничено количество корректирующих форм, их можно сдавать до тех пор, пока не будут указаны правильные данные.

Номер корректировки в декларации 3-НДФЛ. Как узнать?

Для первичной декларации показатель всегда «0—», так как корректировок или исправлений в ней нет и не может быть, поскольку она первая. Для следующих форм вариантов несколько:

Просто сосчитать количество уже сданных деклараций. Так как у самой первой обозначение нулевое, то номер корректировки, который нужно указать в следующем бланке, всегда совпадает с числом уже поданных форм.

Посмотреть на цифры соответствующего поля «номер корректировки» предыдущей, последней отправленной в налоговую, формы. Чтобы узнать, какая из форм последняя, можно проверить даты приема в ИФНС.

Если человек запутался в количестве уже сданных отчетов, то можно обратиться в свою инспекцию – там подскажут, какая последняя по номеру форма была принята налоговым органом. В следующей декларации номер будет на единицу больше.

Найти по адресу номер корректировки нельзя. В ИФНС регистрация деклараций ведется по налогоплательщику. Для идентификации применяется ИНН и паспортные данные физлица. Отдельного учета по адресу не ведется, поэтому узнать номер по прописке не получится.

К указанию номера корректировки при заполнении 3-НДФЛ нужно относиться ответственно, так как это значимый показатель для налоговиков. Иначе формы могут перепутать, и на проверку попадет декларация с искаженными данными, что может привести к неприятным последствиям в виде доначисления налога и штрафа.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Что такое уточнённая декларация

Декларация, которую вы сдаёте впервые, называется первичной. Если налоговая приняла декларацию, а потом вы или инспектор нашли в ней ошибки — подаётся уточнёнка.

В каких случаях сдавать

Если в первичном отчёте занизили налог, обязательно подайте уточнёнку. В остальных случаях — подавать уточнёнку ваше право, а не обязанность.

Как заполнять

Единственное отличие уточнённого отчета от первичного — номер корректировки на титульном листе. Он подаётся за тот же период, но с исправленными данными. Не показывайте, какие значения изменились и на сколько.

Какой номер корректировки указывать

На первичной декларации в поле «номер корректировки» стоит ноль, в первой уточнённой — единица. В последующих — 2,3 и так далее.

Что будет, если не подавать

Как только вы сдаёте отчёт, налоговая начинает камеральную проверку. Она проводится удалённо и длится 3 месяца. Если инспектор обнаружит, что вы занизили налог, придётся заплатить штраф — 20-40% от суммы недоплаты.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как избежать штрафов

Если вы обнаружили ошибку в отчёте, доплатите разницу и подайте уточнёнку. Если сделаете это до того, как налоговая пришлёт требование, штрафа не будет.

Статья актуальна на 02.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Заполнение налоговых деклараций процесс не слишком простой и интересный. Однако делать это необходимо. При подготовке декларации 3 НДФЛ все сталкиваются с необходимостью указывать номер корректировки. Эта графа расположена на титульной странице декларации и вызывает много вопросов. Особенно много вопросов возникает у тех, кто впервые заполняет декларацию. Разберемся далее. какой писать номер корректировки в 3 НДФЛ и что это в декларации о доходах.

Какой ставить номер корректировки в 3 НДФЛ?

На самом деле в кодах корректировки нет ничего страшного или пугающего. По заполненному номеру сотрудник налоговой службы сможет узнать:

Часто случается, что после сдачи декларации появились новые данные или подающий вспомнил, что не указал какую-либо информацию. Например, источник дополнительного дохода. Либо же оказалось, что гражданин может получить налоговый вычет.

Дело в том, что «уточненки» отправляются почтой вслед за первичной декларацией, однако приходят они все примерно в одно время, а значит, налоговым агентам нужно понимать, какой из документов рассматривать. В противном случае проанализирована будет не та декларация. Чтобы предотвратить такие ошибки и существует номер корректировки 3 НДФЛ.

Какой номер корректировки указывать в первичной декларации?

Часто можно столкнуться с вопросом, как узнать номер корректировки 3 НДФЛ. Все очень просто. Если декларация, которую вы отправляете является первичной, то на титульном листе в ней ставится код 0—, далее по правилам номера корректировки следуют: 1,2,3,4 и т.д. Но не следует оставлять в первой декларации поле пустым, иначе документ будет недействителен.

Вносить корректировки в декларацию можно сколько угодно раз – это не запрещено, самое главное, чтобы в последней версии были указаны все источники дохода, а также причину оформления вычета.

Как подать корректировку по НДС: три подводных камня

Сдана декларация по НДС за I квартал, скоро отчитываться за II квартал. Для многих эта «пересменка» — время, чтобы подать уточненку за прошлые периоды. Дмитрий Шаповалов, эксперт техподдержки Экстерна, проанализировал самые частые причины отказов по корректировкам, и подготовил мануал, который поможет сделать все правильно с первого раза.

Когда надо сдать уточненку по НДС

Корректировку по НДС необходимо представить в следующих случаях:

Как сделать корректировку декларации по НДС

Чтобы избежать распространенных ошибок при подготовке корректировки, используйте эту памятку:

| Раздел корректировки | Как скорректировать правильно |

|---|---|

| Номер корректировки |